بررسیها نشان میدهد که ریسکهای این شرکت عمدتا مربوط به نرخ ارز و شرایط صنعت خودرو است. لذا با توجه به شرایط کلی اقتصاد و صورتهای مالی انتظاری، ارزش این شرکت بر اساس 5 روش محاسبه شده است. براساس این 5 روش، ارزش ذاتی این شرکت، حدود هزار و 970میلیارد تومان برآورد شده است. ارزش ذاتی هر سهم 778تومان است.

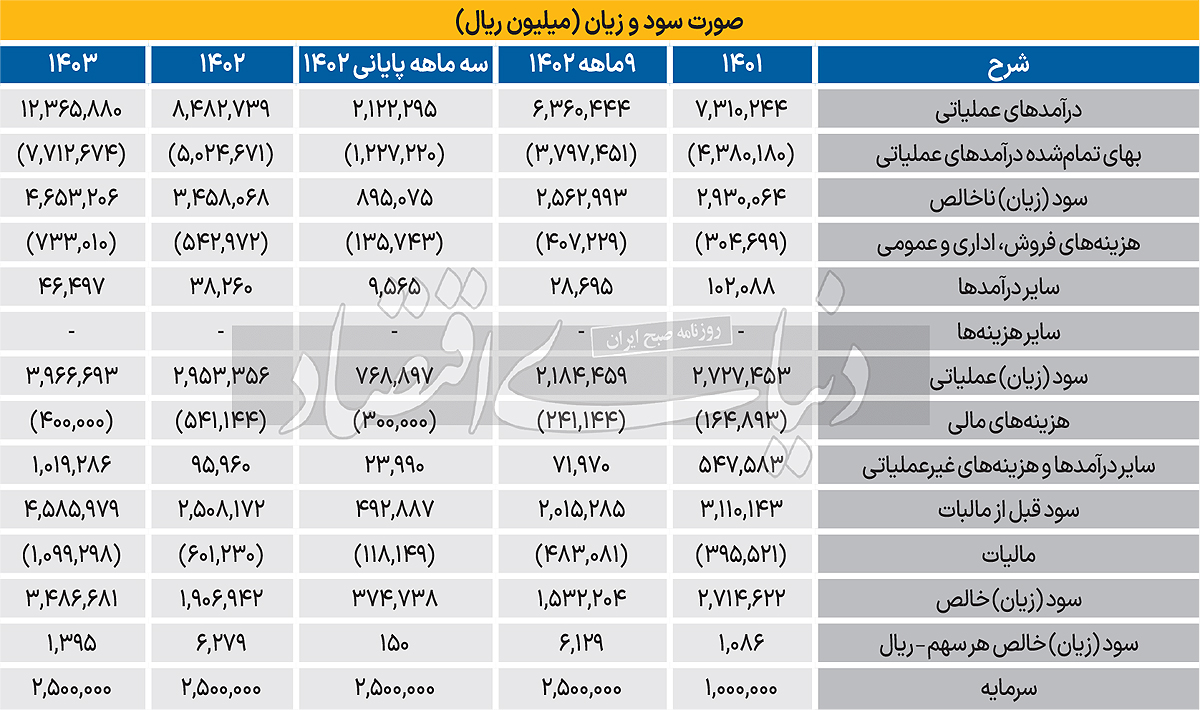

صورت سود و زیان «فنر»

بر اساس آخرین صورتهای مالی که منتهی به دوره 9ماهه سال جاری است، درآمد عملیاتی شرکت 636میلیارد تومان است که نسبت به دوره مشابه سال قبل، 31درصد افزایش یافته است. همچنین بهای تمامشده درآمدهای عملیاتی شرکت، حدود 35درصد افزایش یافته و همین امر سبب شده است سود ناخالص شرکت با رشد 26درصدی به 256میلیارد تومان افزایش یابد. این در حالی است که هزینههای عمومی و اداری این شرکت براساس صورتهای مالی، حدود 100درصد افزایش یافته است. در مجموع سود خالص این شرکت با رشد 9درصدی 201میلیارد تومان شده است. کاهش حاشیه سود شرکت به دلیل تولید متفاوت برخی از محصولات پرتقاضا اعلام شده است که بر حسب ضرورت صورت گرفته است.

به نظر میرسد نرخ فروش محصولات براساس نرخ مواد اولیه است و با توجه به رکود دلاری در کشور، نرخهای فروش نیز تغییرات بخصوصی را تجربه نکردهاند. لذا این شرکت به عنوان یکی از تولیدکنندگان محصولات سبک و سنگین برای خودروسازان و مقاطع فولادی آلیاژی همچنان نتوانسته است درآمد خود را به شکل قابلتوجهی افزایش دهد. همچنین این شرکت یکی از تولیدکنندگان انواع فنر تخت و صادرکننده این محصول است. پیشبینی میشود در صورت افزایش نرخ دلار طی سال آینده این شرکت بتواند نرخهای فروش خود را افزایش دهد و درآمد عملیاتی خود را در پایان 1403 به هزار و 200میلیارد تومان برساند. این درحالی است که این شرکت نهایتا بتواند تا پایان سال جاری به درآمد 800میلیارد تومانی برسد.

عمده بهای تمامشده این شرکت مربوط به مواد اولیه مستقیم مصرفی است. مواد اولیه این شرکت تسمههای فولادی است. این شرکت عمده مواد اولیه اصلی خود را از داخل کشور و از صنایع فولادی تهیه میکند. نسبت مصرف در این شرکت حدود 1.08 است. شرکت به ازای هر تن محصول 1.08 تن تسمه فولادی مصرف میکند. عمده مواد اولیه شرکت از تولیدیهای زیرمجموعه پارسفنر نظیر کیمیا، مواد اولیه را تهیه میکند. شرکت بخشی از مواد اولیه را نیز از امارات تامین میکند. نرخ این مواد اولیه احتمالا با نرخ فولاد و محصولات پاییندست آن رشد خواهد کرد و موجب افزایش نرخ و درآمد عملیاتی خواهد شد.

لذا پیشبینی میشود نرخ تسمه فولادی نیز طی سال آینده 50درصد افزایش یابد. در این صورت، میتوان انتظار رشد بهتری از درآمدهای عملیاتی داشت. اما یکی از محرکهای اصلی که اهرم عملیاتی شرکت مورد نوسان قرار میدهد، هزینههای سربار و هزینههای اداری، عمومی و فروش شرکت هستند که نتیجه تورم بالا در کشور است. لذا پیشبینی میشود هزینه سربار در سال 1403، 40درصد افزایش یابد. همچنین هزینههای اداری عمومی و فروش رشد چشمگیری خواهند داشت که احتمالا موجب کاهش سود عملیاتی خواهد شد.

عمده هزینههای حقوق و دستمزد و سربار را هزینه حقوق پرسنل تشکیل میدهد که به دلیل افزایش نیروی کار و همزمان افزایش حقوق و دستمزد، هزینه هنگفتی را به شرکت تحمیل میکنند. همچنین اهرم مالی شرکت به دلیل هزینههای مالی به شدت بالا بود که پیشبینی میشود شتاب رشد هزینههای مالی شرکت کاهش یابد. ترازنامه شرکت هم اطلاعات مفیدی در اختیار سهامداران قرار میدهد. نگاهی به نسبتهای سرمایه در گردش شرکت نشان میدهد که با وجود رشد 3درصد داراییهای جاری، بدهیهای جاری حدود 25درصد کاهش یافته است. به نظر میرسد این شرکت با شرایط فعلی به لحاظ نقدینگی نیز با مشکلاتی مواجه شود، چرا که در بخش داراییهای جاری شرکت، دریافتنیهای تجاری حدود 34درصد افزایش و وجه نقد 40درصد کاهش یافته است.

مروری بر جریان نقدی شرکتها

مروری بر صورت جریان نقد شرکت نیز نشاندهنده آن است که نقد حاصل از عملیات در 9ماهه سال جاری 70درصد کاهش یافته است. این در حالی است که شرکت 32میلیارد تومان برای خرید دارایی ثابت مشهود سرمایهگذاری کرده است. به همین سبب احتمالا شرکت با مشکلات نقدینگی مواجه بوده و با توجه به طرف حساب بودن این شرکت با صنعت خودرو، این ریسک در شرکت اهمیت بالایی دارد. مدیر عامل شرکت در خصوص بدهیهای خودروسازان به این شرکت طی روزهای اخیر اعلام کرده است که سهم بزرگی از طلب شرکت از بازار یدکی خودرو است و وصول مطالبات آنها بر اساس زمانبندی انجام شده است. همچنین شرکت در سالهای گذشته صادراتی را به آمریکا و کانادا داشته است. همچنین شرکت مدعی شده است 85درصد از فروش خود را به صورت نقدی انجام میدهد. ابهاماتی که در خصوص نقدینگی شرکت به وجود آمده، احتمالا یکی از ریسکهای اصلی این شرکت است که وزن بااهمیتی دارد. اما در صورتی که سال آینده اوضاع فولادیها بهبود یابد، این شرکت نیز متاثر از شرایط کلان اقتصادی، با رشد سودآوری مواجه خواهد شد.