از تیرماه نفرین شده تا بیم و امیدهای تورمی در چله تابستان

به گزارش ایران اکونومیست، بورس تهران در ۴ روز کاری فعالیت خود در آخرین هفته تیرماه امسال با اُفت بیش از ۳۸ درصدی ارزش کل معاملات نسبت به هفته قبل از آن، بازاری سراسر رکودی و پرتلاطمی را به نمایش گذاشت که به دنبال آن کاهش ۵۱ درصدی حجم معاملات نسبت به هفته سوم چهارمین ماه سال جاری را در پی داشت.

در هفتهای که گذشت ارزش کل معاملات بورس تهران به مجموع ۱۳ هزار و ۵۷۶ میلیارد تومان بالغ شد که کمتر از ۸۵ هزار و ۴۲۶ میلیارد تومان نسبت به هفته قبل بود. حجم کل معاملات در این هفته نیز اندکی بیش از نصف حجم معاملات سهام در هفته سوم تیرماه بود که برابر با ۲۰ میلیارد و ۱۸ میلیون سهم است.

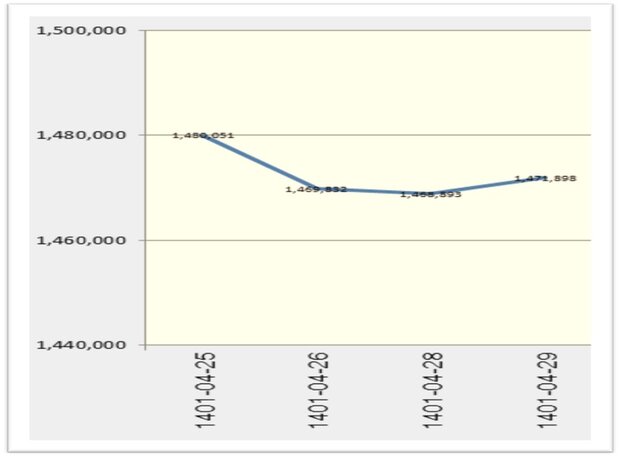

روند شاخص کل بورس تهران در هفته آخر تیر ۱۴۰۱

در بازار اول بورس تهران اما ارزش معاملات با اُفت بیش از ۵۷ درصدی نسبت به هفته سوم تیرماه، برابر با ۴۰ هزار و ۳۷۹ میلیارد ریال بود که در نتیجه معامله بیش از ۸ میلیارد سهم و حق تقدم حاصل شده است.

تابلوی معاملات بازار دوم بورس تهران نیز در هفتهای که گذشت اگر چه نسبت به سایر بازارها کاهش کمتری را تجربه کرد اما این بازار نیز حال و روز خوشی نداشت و با کاهش ۴۲ درصدی ارزش معاملات سهام نسبت به هفته قبل خود به رقم ۴۲ هزار و ۵۱ میلیارد ریال رسید.

تنها تابلو جذاب بازار سهام در آخرین هفته کاری تیرماه سال جاری، بازار صندوقهای سرمایه گذاری قابل معامله بود که با رشد بیش از ۴ درصدی ارزش معاملات خود نسبت به هفته سوم ماه گذشته، ارزشی بالغ بر ۵۲ هزار و ۵۳ میلیارد ریال را رقم زد. ارزش معاملات صندوقهای سرمایه گذاری قابل معامله از ابتدای امسال تا کنون بالغ بر ۱۱۰ هزار و ۲۳۵ میلیارد و ۸۰۰ میلیون تومان بوده است.

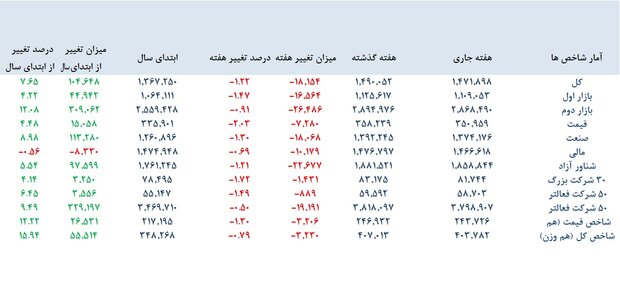

گفتنی است در این بازار، شاخص کل قیمت و بازده نقدی بورس تهران با اُفت ۱.۲ درصدی نسبت به آخرین داده این نماگر در پایان هفته سوم تیرماه امسال مواجه شد و روی رقم یک میلیون و ۴۷۱ هزار واحد متوقف شد. شاخص کل بورس تهران در نخستین روز کاری سال جاری روی عدد یک میلیون و ۳۶۷ هزار واحد ایستاده بود.

شاخص کل هم وزن اما با ۰.۷ درصد کاهش در پایان هفتهای که گذشت، با نوسان کمتری نسبت به هفته قبل از آن مواجه بود و روی عدد ۴۰۳ هزار و ۷۸۲ واحد درجا زد. شاخص قیمت هم وزن نیز با ریزش بیش از یک درصدی در دوره زمانی فوق به عدد ۲۴۳ هزار و ۷۲۶ واحد رسید و شاخص مالی این بازار برای نخستین بار با بازدهی منفی نیم درصدی از ابتدای سال تا کنون مواجه شد.

در بازار روز شنبه ۲۵ تیرماه مجموع خروج پول معامله گران حقیقی از سهام و حق تقدم و صندوقهای قابل معامله سهامی به رقم ۳۱۴ میلیارد تومان رسید که ۱۷۶ میلیارد تومان از این رقم از نمادهایی با ارزش بازار کمتر از ۴۰ هزار میلیارد تومان صورت گرفت. در این روز خروج ۶۱ میلیارد تومانی پول از سوی معامله گران حقیقی از صندوقهای قابل معامله با درآمد ثابت قابل تأمل بود.

روز یکشنبه ۲۶ تیرماه نیز خروج پول از بازار سهام از سوی معامله گران حقیقی به ۵۱۳ میلیارد تومان رسید و در مقابل ورود پول حقیقی به صندوقهای قابل معامله با درآمد ثابت به عدد ۲۶۱ میلیارد تومان بالغ شد.

روز سه شنبه اما بازار سهام پس از بازگشت از تعطیلات تقویمی، در مجموع شاهد خروج ۳۰۱ میلیارد تومان پول از سوی حقیقیها بود و از سویی دیگر خروج ۲۸ میلیارد تومانی نقدینگی حقیقیها از صندوقهای قابل معامله با درآمد ثابت را به نظاره نشست.

و در نهایت روز چهارشنبه نیز همچنان خروج پول حقیقیها از معاملات سهام و حق تقدم و صندوقهای قابل معامله سهامی ادامه یافت و به ۴۰ میلیارد تومان رسید اما در صندوقهای قابل معامله با درآمد ثابت شاهد ورود ۱۸۹ میلیارد تومانی پول از سوی معامله گران حقیقی بودیم. به طور کلی میانگین ارزش معاملات دلاری در پایان هفته چهارم تیرماه ۱۴۰۱ به ۸۲ میلیون دلار رسید و متوسط هفتگی ارزش معاملات خرد نیز در این دوره بالغ بر ۲,۶۳۳ میلیارد تومان بود.

بر اساس این گزارش ، نسبت P به E گذشته نگر یا TTM بازار سهام با توجه به انتشار گزارشهای ۱۲ ماهه ۵۴۲ شرکت نشان میدهد این نسبت به ۹ مرتبه رسیده که کمترین میزان در ۶ سال اخیر یعنی از سال ۱۳۹۵ تا کنون رسیده است. با توجه به احتساب سود تقسیمی برخی شرکتهای بزرگ بورسی در این نسبت میتوان انتظار داشت پس از کسر این سود، نسبت فوق به کمتر از ۹ واحد نیز کاهش یابد.

از سویی دیگر با توجه به انتشار گزارشهای عملکردی سه ماهه اول امسال ۵۱۴ شرکت بورسی و فرا بورسی، مجموع سود این شرکتها به رقم ۱۶۲ هزار میلیارد تومان رسیده که نسبت به سه ماهه پارسال با رشد ۱۱۳ درصدی روبرو شده است.

مدل تیتیاِم یا TTM مخفف عبارت «Trailing Twelve Months» به معنی «دوازده ماهه گذشته» است. در مدل TTM، میتوان چهار دوره سه ماهه شرکتها را که جمعاً ۱۲ ماه میشود، مورد بررسی قرار داده و براساس EPS این چهار دوره سه ماهه، سود سالیانه شرکتها را ارزیابی کرد. اطلاعات محاسبه نسبتهای «P/E» نیز در گزارش شرکتها موجود است و میتوان ارزش ذاتی سهام را،مورد محاسبه و بررسی قرار داد.

گفتنی است در تیرماه امسال میانگین ارزش معاملات بازار سهام به کمتر از ۴ هزار میلیارد تومان سقوط کرد و بیش از ۷ هزار میلیارد تومان سرمایه از بازار خارج شد.

طبق اعلام بانک مرکزی، صادرات نفتی ایران در سال ۱۴۰۰ حدود ۳۹ میلیارد دلار بوده که ۸۶ درصد بیشتر از صادرات نفتی سال ۱۳۹۹ است. همچنین در سال ۱۴۰۰ نماگر تشکیل سرمایه ثابت ناخالص ساختمان در بخش خصوصی به اندازه ۱۲ درصد کمتر از سال ۱۳۹۹ بوده اما سرمایهگذاری بخش دولتی در ساختمان به اندازه ۱۲.۶ درصد افزایش یافته است.

خروج ۹ میلیارد دلار سرمایه از کشور در ۱۴۰۰

در حالی پارسال حدود ۹ میلیارد دلار سرمایه از کشور خارج شده که در سال ۹۸ حجم خروج سرمایه در حد ۲۴۹ میلیون دلار بوده است. بطور طبیعی نرخ ارز پایینتر انگیزه خروج سرمایه را بیشتر میکند و افزایش آن باعث میشود خروج سرمایه دشوارتر شود. در بازارهای جهانی نیز انتظار معامله گران برای تصمیمهای اخذ شده در نشست بعدی فدرال رزرو در روز چهارشنبه هفته آینده که برای افزایش دوباره نرخ بهره برگزار میشود باعث نگرانیهای بسیاری شده است.

در حالی انتظار ۰.۷۵ درصدی نرخ بهره مطرح میشود که گفته میشود ممکن است فدرال رزرو برای کنترل تورم، نرخ بهره را تا یک درصد افزایش دهد که در این صورت ترس از ریزش قیمتها منجر به تلاطم بازار کامودیتی ها خواهد شد.

دلار آزاد نیز در هفتهای که گذشت به رقم ۳۱,۸۰۰ تومان رسید که حاکی از رشد ۰.۹ درصدی داشت، اما دلار نیما همچنان در روند نزولی حرکت کرد. سکه طلا اما با اُفت ۱.۲ درصدی همچنان تحت تأثیر کاهش قیمت انس طلا در بازارهای جهانی قرار گرفته است.

نمایش رسانهای در خیابان سمیه

عضو کمیسیون صنایع و معادن مجلس در مجلس یازدهم با بیان اینکه گزارشهای خوبی از برخی شرکتهای خودروسازی به گوش نمیرسد، ادعا کرده که «طبق این گزارشها، طرح موضوعاتی مانند کاهش خودروهای کف پارکینگ از سوی مسئولان مربوطه، حرکتی نمایشی، تبلیغاتی و رسانهای است که دستگاههای نظارتی باید به این موضوع ورود کنند.»

به گفته رسولینژاد، باید مشخص شود که ادعای مسئولان درباره به حداقل رسیدن تعداد خودروهای کف پارکینگ تا چه میزان صحت دارد؟ آیا اینکه خودروهای موجود در پارکینگها جا به جا و به مکان دیگری منتقل میشود سپس با نمایش پارکینگ خالی، ادعای کاهش تعداد خودروهای موجود در پارکینگها میشود، درست است؟

دولت آئیننامه اجرایی واردات خودرو را هرچه سریعتر تعیین تکلیف کند

عضو کمیسیون صنایع و معادن مجلس با تاکید بر اینکه دولت آئیننامه اجرایی واردات خودرو را هرچه سریعتر تعیین تکلیف کند، به خانه ملت گفت: واردات خودرو در ارتقای کیفیت و کاهش قیمت خودرو اثرگذار است.

بانک کشاورزی میهمان ناخوانده آذرآب

سید ابراهیم رئیسی روز جمعه در اولین برنامه سفر خود به استان مرکزی با حضور در مجتمع صنایع آذرآب از نزدیک در جریان مشکلات این واحد تولیدی قرار گرفت. رئیس جمهور در جمع کارگران این مجتمع ضمن استماع درخواستهای آنها، با تاکید بر اینکه مشکل اصلی آذرآب نبود کار نیست، گفت: این مجتمع تولیدی، پول ساز و اعتبارساز است اما محور اساسی مشکلات اینجا مدیریت و مالکیت است. رئیسی با ابراز ناخرسندی از عدم حمایت از مجتمع صنایع آذرآب، اظهار کرد: بانک کشاورزی ارتباط مأموریتی به اینجا ندارد و باید سهامش به یک مجموعهای که دارای وظایف و تخصص مرتبط هست واگذار شود.

تأمین کسری بودجه از جیب شرکتهای دولتی

رئیس اسبق بانک مرکزی اما در ادعایی جدید عنوان کرده دولت در ازای عدم اخذ تنخواه از بانک مرکزی و برای تأمین کسری بودجه دولت، دست در حسابهای شرکتهای دولتی کرده و از سپردههای آنها برداشت کرده است.

همتی تاکید کرده که بازی با آمار مشکلی را حل نمیکند و ظرف چند ماه مشخص میشود. نتیجه سیاستهای پولی و مالی دولت بایستی عملاً در سفرههای مردم دیده شود و مردم به عینه رفاه خود را احساس کنند.

گفتنی است، خبرگزاری رسمی دولت در گزارشی نوشته است گزارش جدید بانک مرکزی از متغیرهای پولی نشان داد رشد ماهانه پایه پولی در خردادماه سال جاری منفی ۰.۴ درصد بوده است. در این گزارش آمده، همانطور که انتظار میرفت روند ماههای گذشته در بهبود تغییرات متغیرهای پولی به ویژه نسبت به سال گذشته ادامه یافت. بهعنوان مثال حجم نقدینگی در پایان خردادماه ۱۴۰۱ به رقم ۵۱۰۴۹.۶ هزار میلیارد ریال رسید که نسبت به پایان سال ۱۴۰۰ معادل ۵.۶ درصد رشد نشان میدهد و در مقایسه با رشد نقدینگی دوره مشابه سال قبل (۶.۶ درصد)، ۱.۰ واحد درصد کاهش داشته است. از اینرو رشد دوازدهماهه نقدینگی منتهی به پایان خردادماه ۱۴۰۱ نسبت به رشد دوره مشابه سال قبل (۳۹.۴ درصد)، معادل ۴.۱ واحد درصد کاهش نشان میدهد.

بر اساس گزارش بانک مرکزی، حجم پایه پولی در پایان خردادماه نسبت به رقم پایان اردیبهشت حدود ۳ هزار میلیارد تومان کاهش یافت و بدین ترتیب رشد ماهانه پایه پولی در خردادماه سال جاری منفی ۰.۴ درصد ثبت شد. این موضوع باعث شد رقم رشد سهماهه پایه پولی نیز به ۶ درصد محدود شود که نسبت به رشد ۹.۲ درصدی در سهماهه بهار سال گذشته، نشان دهنده کاهش چشمگیر رشد پول پرقدرت است. همچنین پایه پولی در دوازدهماهه منتهی به پایان خردادماه ۱۴۰۱ معادل ۲۷.۸ درصد رشد یافت که نسبت به رشد دوره مشابه سال قبل (۳۰.۷ درصد)، ۲.۹ واحد درصد کاهش نشان میدهد.

ادامه احیای برجام بی جان

«رافائل گروسی» مدیرکل آژانس بینالمللی انرژی اتمی روز جمعه درباره فاصله گرفتن ایران از تعهدات هستهای در مصاحبه اختصاصی با نشریه اسپانیایی «اِل پایس» گفت: فاصله گرفتن تهران از تعهدات هستهای به این معنا نیست که ایران در حال ساخت سلاح هستهای است اما هیچ کشوری که برنامه هستهای غیرنظامی دارد، غنیسازی را در حد ۶۰ درصد انجام نمیدهد.

همزمان با توقف خرید نفت روسیه از سوی پالایشگاههای اروپایی، کشورهای برزیل، چین، هند و بعضی از کشورهای خاورمیانه واردات از روسیه که تخفیفهای بالایی در مقایسه با قیمتهای بازار جهانی عرضه میکند را افزایش دادهاند.

جانت یلن، وزیر خزانه داری آمریکا اوایل ماه میلادی جاری در نشست وزیران دارایی و رؤسای بانکهای مرکزی کشورهای گروه ۲۰ در بالی اندونزی گفته بود: سقف قیمت روی نفت روسیه، یکی از قدرتمندترین ابزارهای ما برای رسیدگی به موضوع افزایش قیمتهای سوخت و مواد غذایی است.

رئیس اطلاعات انگلیس در ارتباط با مذاکرات هستهای نیز گفت: «همچنان معتقد هستم که احیای توافق هستهای بهترین راه برای مهار برنامه هستهای ایران است.»وی با این ادعا که مقامات عالی ایران تمایل به بازگشت به توافق هستهای را ندارند، اضافه کرد: «فکر نمیکنم طرفهای شرکت کننده در مذاکرات بتوانند توافق هستهای را احیا کنند.»

رئیس امآی ۶ گفت: «فکر میکنم که توافق قطعاً روی میز است. و قدرتهای اروپایی و دولت (آمریکا) درباره این موضوع بسیار شفاف بودهاند و فکر نمیکنم که روسها و چینیها مانعی بر سر راه توافق به وجود بیاورند. اما فکر نمیکنم ایرانیها به دنبالش باشند.»

به گزارش مهر، به نظر میرسد با بازگشت دوباره شرکتهای بزرگ از فصل مجامع و تحرک بیشتر بازار سهام میتوان معاملات پر حجم تری را در هفته جاری انتظار داشت هرچند که ابهامها از دورنمای بازارهای جهانی و در عین حال رفتار بانک مرکزی در اعمال سیاستهای پولی باعث خواهد شد تا بازار با گامهای محتاطانه تری پیش روی کند.