هزینههای نااطمینانی در بازار سهام

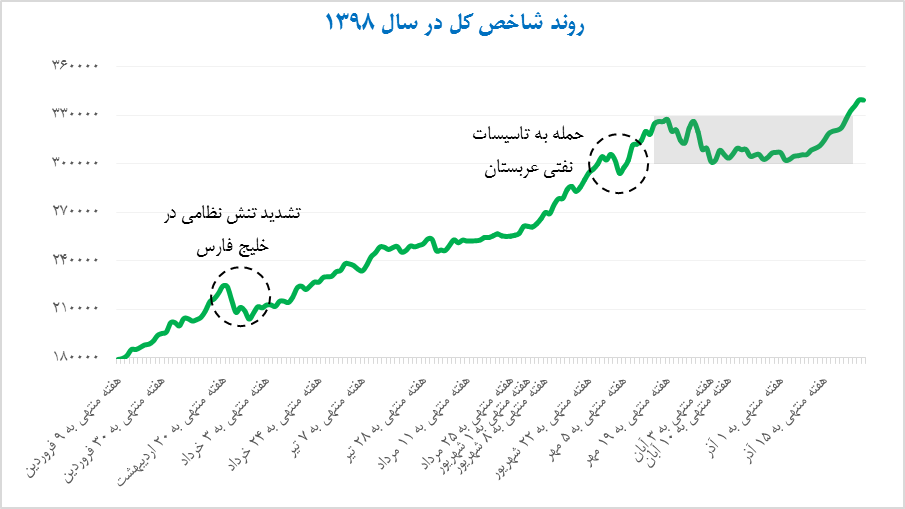

بازار سهام پس از هشت ماه رشد متوالی مثبت، در آبانماه رشد منفی را ثبت کرده و ارزش بورس تهران در آبانماه معادل ۱.۱ درصد کاهش یافته است. معاملات نیز در آبانماه افت محسوسی داشته به شکلی که ارزش معاملات نسبت به ماه قبل ۴۵ درصد و نسبت به میانگین هفتماهه ابتدای سال ۱۸ درصد کاهش یافته است. با وجود این تعدیلات منفی قابل ملاحظه در آبانماه، بازار سهام طی آذرماه مجددا روند صعودی خود را آغاز کرده و تا بیستم آذرماه رکورد جدیدی برای شاخص کل در محدوده ۳۴۰ هزار واحد ثبت شده است.

ارزش معاملات نیز در آذرماه رشد چشمگیری داشته و میتوان انتظار داشت در پایان آذرماه، رقم معاملات ماهانه رکورد جدیدی را ثبت کند. در مورد دلایل افت بازار در آبان و رشد آن در آذر، با توجه به آنکه شرایط خارجی موثر بر بازار سرمایه (نظیر قیمت جهانی کالاهای پایه) و شرایط داخلی اثرگذار بر آن (نظیر قیمت نهادهها یا محصولات بنگاهها و صنایع مختلف) طی ماههای اخیر تغییر چندانی نداشته به نظر میرسد که مسائلی خارج از این حیطه بر عملکرد بازار اثر گذاشته است.

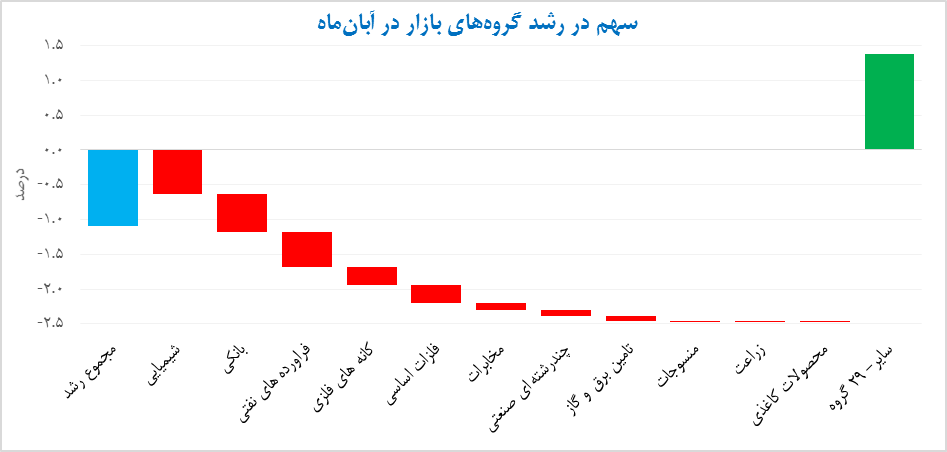

بررسی عملکرد صنایع مختلف در آبانماه نشان میدهد که در این ماه صنایع بزرگ و غالبا وابسته به کالاهای پایه نظیر محصولات شیمیایی، فلزات اساسی، فراوردههای نفتی و کانههای فلزی (در کنار گروههای خدماتی بزرگ مانند بانک و مخابرات) رشد منفی داشتهاند و در مقابل گروههای کوچکتر با افزایش قیمت سهام و افزایش ارزش بازار مواجه شدهاند.

شرایط کمابیش مشابهی نیز برای ارزش معاملات وجود داشته است و به این ترتیب میتوان گفت که دلیل افت بازار در آبانماه تا حد زیادی مربوط به صنایع بزرگ و مرتبط با کالاهای پایه بوده است. محاسبه نسبت قیمت به درآمد نشان میدهد که در حال حاضر این نسبت برای اکثر سهمهای این صنایع در محدوده جذاب ۵ قرار دارد و با توجه به آنکه قیمت جهانی کالاهای پایه نیز در محدوده کف چند سال اخیر قرار دارد، جذابیت قیمتهای فعلی افزایش مییابد.

با وجود این شرایط، عدم اقبال بازار به این صنایع در آبانماه، محل سوال است و به نظر میرسد پاسخ به آن میتواند دلیل افت بازار در آبان ماه و رشد آن در آذرماه را مشخص کند. پاسخ این سوال، ریشه در مفهوم نااطمینانی دارد.

نااطمینانی شرایطی است که در آن پیشامدهایی که در آینده رخ خواهند داد، نامشخص بوده و یا در صورت مشخص بودن پیشامدها، احتمال وقوع آنها نامشخص است. حالت حدی نااطمینانی نیز نامشخص بودن پیامدها و احتمال وقوع آنها به صورت همزمان است. لازم به ذکر است که شرایط نااطمینانی متفاوت از شرایط ریسک است؛ ریسک به معنای آن است که پیشامدهای مختلف با احتمال وقوع (تقریبا) مشخص وجود دارد و به این ترتیب میتوان با استفاده از تابع توزیع احتمال، امید انتظاری نتایج آتی را برآورد کرد.

به عنوان نمونه، معاملهگران در بازار نفت با یک تابع احتمال ذهنی مشخص در مورد قیمت آتی نفت (مثلا ۳۰ درصد احتمال افزایش قیمت، ۶۰ درصد احتمال کاهش قیمت و ۱۰ درصد احتمال ثبات قیمت) اقدام به تصمیمگیری مینمایند. تفاوت میان ریسک و نااطمینانی، قابلیت اندازهگیری تابع توزیع احتمالات در شرایط ریسک در مقابل عدم توانایی در اندازهگیری تابع توزیع احتمالات در شرایط نااطمینانی است.

در واقع در شرایط نااطمینانی، تابع توزیع نتایج و احتمالات آنها کاملا نامشخص و مبهم خواهد بود. همین مساله سبب میشود که تصمیمگیری در شرایط نااطمینانی برای عاملان اقتصادی عقلایی دشوار و پیچیده شود. در مثال معاملهگر نفت، در صورتی که در یکی از مناطق اصلی عرضه نفت دنیا جنگ نظامی ایجاد شود و روند عرضه نفت به بازارهای جهانی مختل و پرنوسان شود، آنگاه محاسبه میزان احتمال کاهش یا افزایش قیمت نفت تقریبا غیرممکن خواهد بود لذا تصمیمگیری بر مبنای تابع احتمال امکانپذیر نخواهد بود.

مطالعات نشان میدهد که در شرایط نااطمینانی، بنگاهها اقدام به کاهش یا تعویق سرمایهگذاری (به ویژه در سرمایههای غیرقابل برگشت) یا استخدام نیروی کار جدید میکنند و خانوارها نیز اقدام به کاهش مخارج خود مینمایند. در بازار سرمایه نیز نااطمینانی میتواند موجب انفعال سرمایهگذاران و تعویق اتخاذ تصمیمات تا زمان روشنتر شدن ابعاد و احتمال پیامدها شود (حرکت از نااطمینانی به سمت ریسک). محاسبه شاخصهای نااطمینانی نظیر VIX نیز نشانگر رابطه معکوس آن با میزان معاملات و بازدهی در بازارهای مالی است.

با این مقدمه اکنون میتوان در مورد چرایی رفتار متفاوت بورس تهران در آبانماه و آذرماه اظهار نظر کرد؛ بررسی شرایط سودآوری شرکتها به ویژه شرکتهای مرتبط با حوزه کالاهای پایه نشان میدهد که در دو سال اخیر و بنا به جهش نرخ ارز و نرخ تورم، سودآوری این شرکتها رشد محسوسی داشته است و انتظار تداوم این رشد در سال آینده نیز با احتمال بالایی وجود دارد. در سمت مقابل، شرایط برای درآمدهای دولت کاملا برعکس بوده و انتظار میرود کاهش چشمگیر آنها طی دو سال اخیر، برای سال آینده نیز ادامه یابد.

در این شرایط متناقض از تراز بودجه دولت و شرکتهای بورسی و با توجه به آنکه دولت از مجاری مختلف نظیر قیمتگذاری نهادهها، قیمتگذاری محصولات، تعیین نرخ مالیات، تعیین عوارض صادراتی، تعیین نرخ تسعیر ارز و موارد مشابه دیگر امکان مداخله در درآمد شرکتها را دارد، به نظر میرسد که انتظارات فعالان بازار سرمایه در جهت امکان تلاش دولت برای جبران بخشی از کسری بودجه خود از مجرای سود شرکتها شکل گرفته است.

به این ترتیب ایجاد نااطمینانی در مورد شرایط و میزان تحقق درآمد شرکتها در سال آینده، به دلیل ترس از مداخله دولت با ابعاد و احتمال نامشخص، سبب شده تا بازار سرمایه طی هفتههای منتهی به ارائه لایحه بودجه توسط دولت به مجلس شورای اسلامی، با احتیاط کامل عمل نماید و در فضای عدم تصمیمگیری قرار گیرد. اما از ابتدای آذرماه و با مشخص شدن تدریجی مختصات بودجه سال ۱۳۹۹ که تا حد زیادی متکی بر انتشار اوراق تامین مالی است، نااطمینانی در بازار سرمایه کاهش یافته است و تصمیمات عقلایی توسط فعالان اتخاذ شده است.

به عنوان جمعبندی میتوان چنین بیان کرد که شواهد بیانگر آن است که نااطمینانی ناشی از احتمال اتخاذ سیاستهای نامناسب توسط دولت در بازار سرمایه، در راستای انتقال بخشی از سود شرکتها به حساب خزانه، موجب اتخاذ موقعیت عدم تصمیمگیری توسط فعالان بازار شده و علت اصلی کاهش میزان معاملات و ارزش بازار سهام در آبانماه بوده است. حضور گسترده دولت در فضای کسب و کار و بازار محصول در تمامی ابعاد آن از نهادهها تا محصولات نهایی سبب شده تا ریسکهای ناشی از مداخلات دولت و تغییر رویههای سیاستگذاری در اقتصاد ایران افزایش یابد و بسیاری از کارگزاران اقتصادی را در مواقع مختلف در موقعیت بیعملی قرار دهد. خروج تدریجی دولت از حوزههای غیرضرور و ایجاد شفافیت، ثبات و پایبندی به رویههای سیاستگذاری توصیه مهمی برای سیاستگذاران است که میتواند این شرایط را دگرگون سازد.

منبع: ایبِنا

مهدی کرامتفر (کارشناس بازار سرمایه)