افزایش پایه پولی و نقدینگی؛ یک موشکافی آماری

قضاوت کلی از تحلیل مورد نقد، وجود کاستیهای اساسی در روایت این اقتصاددانان از مسائل پولی کشور است. این سلسله نوشتار معطوف است به بیان یک روایت بدیل از وضعیت حوزه پولی -بانکی و نقد استدلالات اصلی این عده از اقتصاددان در خلال آن.

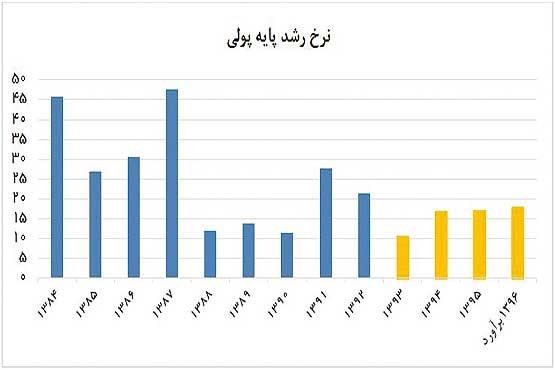

علل رشد پایه پولی

رشد پایه پولی در کشور از سال 1392 به بعد نسبت به ادوار پیشین به شکلی محسوس و البته نه چندان شدید تنزل یافت. از نیمه سال 92 تا نیمه 96 پایه پولی به طور متوسط سالانه 19/6 درصد رشد کرد که همین عدد در دولت قبل 23/5 بوده است. کاهش رشد پایه پولی طی سالهای حکمرانی دولت تدبیر و امید به معنای دغدغه بالاتر دولت و مقام پولی برای کنترل این متغیر در مقایسه با دولت گذشته است که در عرضه پایه پولی و تأمین مالی طرحها و فعالیتهای عمومی از محل پول بانک مرکزی گشادهدستی نشان میداد. با وجود این و با عنایت به تأکید مکرر مقامات دولت و بانک مرکزی مبنی بر نامطلوب بودن و خط قرمز بودن استقراض دولت از بانک مرکزی، این سوال پابرجاست چطور بهرغم این همه تحفظ باز هم رشدی نسبتا بالا در پایه پولی رقم خورده است.

اما به عکس پایه پولی رشد نقدینگی در این مقطع شاهد چنین کاهشی نبود. متوسط رشد نقدینگی در نیمه 92 تا نیمه 96 بالغ بر 28/2 درصد بوده که همین عدد در دولت قبل 26/1 درصد بوده است. اگر از ابتدای کار دولت دهم تا انتهای آن حجم نقدینگی 2/4 برابر شد، در چهار سال دولت یازدهم نقدینگی 2/75برابر شده است. در ادبیات متعارف این مسأله چنین توجیه میشود که ضریب فزاینده پولی افزایش یافته است که قاعدتا به این معناست که سیستم بانکی با سرعتی بیش از گذشته اقدام به وامدهی و عرضه اعتبار کرده است. این ادعا با وضعیت اقتصاد کشور با مشخصه بارز تنگنای مالی و محدودیت فزاینده در دسترسی به اعتبارات بانکی اکیدا ناسازگار است. در واقعیت، نیروی اصلی در رشد بالای نقدینگی، چاقشدن سریع سپردهها از محل دریافت بهره بوده است.

ترکیب پایه پولی

منابع پایه پولی شامل خالص بدهی دولت به بانک مرکزی، خالص دارایی خارجی بانک مرکزی (عمدتا فروش ارز نفت توسط دولت به بانک مرکزی) و استقراض بانکها از بانک مرکزی است. پایه پولی زمانی رشد میکند که بانک مرکزی دولت یا بانکها را تأمین مالی میکند. در تحلیل ترکیب پایه پولی چند ظرافت و پیچیدگی وجود دارد که مهمترین آنها مربوط بهجزء «بدهی بانکها در ترازنامه بانک مرکزی» است. در واقعیت در برخی ادوار، آنچه ذیل عنوان بدهی بانکها ثبت شده فیالواقع استقراض بانک برای جبران کسری وجوه نقد نیست که مهم ترین آنها تأمین مالی مسکن مهر است که باید ذیل استقراض دولت از بانک مرکزی ثبت شود. با این توضیح، ترکیب پایه پولی از نیمه سال 92 تغییر کرده است. موتور رشد پایه پولی که در دولت قبل جزو خالص دارایی خارجی بانک مرکزی و سپس استقراض دولت بوده، در چهار سال اخیر به سوی بدهی بانکها حرکت کرده است. از سال 93 استقراض بانکها از بانک مرکزی است که پیشران رشد پایه پولی است و 63 درصد رشد پایه پولی را نمایندگی میکند.

به طور مشخص و عددی، از ابتدای سال 93 تا نیمه 96، بانکها 49 هزار میلیارد تومان از بانک مرکزی استقراض جدید کردهاند، در حالی که در همین مدت بر پایه پولی 78 هزار میلیارد تومان افزوده شده است. پس بخش اعظم رشد پایه پولی از نیمه 92 مربوط به استقراض بانکهاست. افزایش در خالص بدهی دولت در همین مدت 25 هزار میلیارد تومان یعنی معادل نصف استقراض بانکها بوده است (با لحاظ مسکن مهر). ذکر دو توضیح در اینجا ضروری است. اول، بانک مرکزی سال 94 با کاستن از نرخ ذخیره قانونی موجب آزادشدن 20 هزار میلیارد تومان از ذخایر قانونی بانکها طی دو سال 94 و 95 شد. اگر این اقدام نبود، میزان بدهی بانکها به بانک مرکزی به جای 50 هزار میلیارد تومان فعلی، 70 هزار میلیارد تومان بود. دوم، عدد مربوط به استقراض بانکها از بانک مرکزی کمبرآوردی دارد. به این علت که تسهیلات اعطایی به مسکن مهر بتدریج در قالب اقساط در حال بازگشت است، (بنا بر شنیدهها بیش از 16 هزار میلیارد تومان از 50 هزار میلیارد تومان مسکن مهر بازگشته است). این یعنی عدد خالص و واقعی استقراض بانکها از بانک مرکزی در رشد پایه پولی بیش از 49 هزار میلیارد تومان بوده و سهم بدهی بانکها در رشد پایه پولی طی چهارسال اخیر بیش از 63 درصد محاسبه شده است.

نتیجه آن که، تبیین عوامل رشد پایه پولی در سالهای اخیر در درجه اول و بیش از هر چیز محتاج توضیح چرایی رشد بدهی بانکها به بانک مرکزی و افزایش میزان اضافه برداشت بانکهاست. این واقعیت، چالشی جدی برای معرفی رفتار بودجهای دولت به عنوان تنها عامل یا مهمترین عامل رشد پایه پولی است. مستندات میگوید این سیستم بانکی و نه دولت است که نقش اصلی در رشد پایه پولی دارد. اقتصاددانان حامی تفکر اقتصاد سرمایهداری در این خصوص مدعیاند رشد بدهی بانکها به بانک مرکزی ناشی از تسهیلات تکلیفی دولت (نظیر خرید تضمینی گندم)، عدم تأدیه بدهی دولت به پیمانکاران و دیگر دستاندازیهای دولت به منابع سیستم بانکی است که در نهایت بانکها را دچار کسری کرده و آنها را به استقراض از بانک مرکزی سوق میدهد. باز هم رشد پایه پولی متأثر از بودجه دولت است. اما ادعای فوق مستند به آمار و ارقام به طور جدی قابل خدشه است که در نوشتار بعدی بدقت مورد موشکافی قرار خواهد گرفت.