مالیات بر عایدی سرمایه؛ داروی التهاب بازارها در انتظار ورود به صحن مجلس

به گزارش ایران اکونومیست، در شرایطی که سود حاصل از سرمایهگذاری در بازارهای غیرمولد، بیشتر از سود ناشی از سرمایهگذاری در بخش تولید باشد، سرمایههای سرگردان به این سمت حرکت خواهند کرد. از همین رو دولتها تلاش میکنند با اجرای سیاستهایی، مانع بروز چنین شرایطی شوند؛ چراکه در صورت برهم خوردن این نامعادله به نفع فعالیتهای غیر تولیدی و مخرب، نهتنها سرمایههای سرگردان بلکه حتی بخشی از سرمایههای تولید هم به سمت این فعالیتها هدایت میشوند.

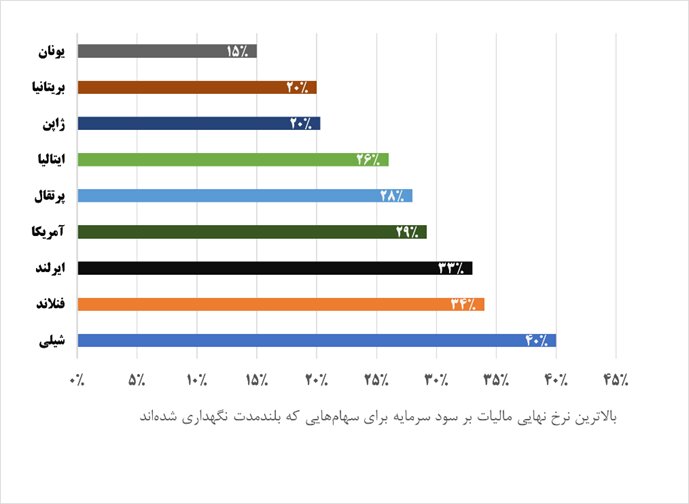

یکی از ابزارهای دولتها برای هدایت سرمایه به سمت تولید، کاهش سود سرمایهگذاری در بازارهای موازی بخش تولید از طریق برخی پایههای مالیاتی است.

در همین راستا یکی از راهکارهای کاهش سود بازارهای غیر مولد، اخذ مالیات، به ویژه مالیات بر عایدی سرمایه است. با اخذ این مالیات، درصدی از سود ناشی از افزایش سود سهام، قیمت مسکن، ارز و سکه، توسط دولت به عنوان مالیات دریافت میشود؛ بنابراین با افزایش هزینه سرمایهگذاری در بخشهای غیرمولد، جذابیت سرمایهگذاری در بازارهای موازی کاهش یافته و سرمایه به سمت بخش تولید سرازیر میشود. از طرفی علاوه بر وضعیت اقتصادی کلان کشور، نبود کنترل بر معاملات صوری و فعالیتهای سوداگرانه نیز یکی از عوامل ایجاد تقاضای کاذب و افزایش قیمتهاست.

کاهش صرفه معاملات سوداگرانه

همواره یکی از معضلات اقتصادی کشورمان، فعالیتهای غیر مولد سوداگران در حوزه مسکن، سکه، ارز و... بوده است. این فعالیتها علاوه بر اینکه ارزش افزوده خاصی ندارند، باعث ضرر دیدن مردم و سرازیر شدن سودهای کلان در جیب عدهای محدود که آنها را با اسامی سلاطین سکه و ارز و طلا و مسکن میشناسیم، میشود.

این فعالیتهای سوداگرانه بدون ایجاد ارزش افزوده خاصی برای کشور، صرفاً با دلالی و تعداد دفعات خرید و فروش، ارزش کالا را بعضاً چند برابر کرده و باعث ایجاد نوسانات اقتصادی در کشور میشوند؛ نوساناتی که بخش مهمی از سبد مصرفی خانوادهها را درگیر خود میکند.

مهمترین دستاورد اجرا شدن مالیات بر عایدی سرمایه، کاهش صرفه فعالیتهای سوداگرانه و هدایت سرمایهها به تولید است.

افزایش درآمد دولت با اجرای مالیات بر عایدی سرمایه

مالیات بر عایدی سرمایه اساساً نوعی مالیات تنظیمی است و با پایههای مالیاتی دیگر نظیر مالیات بر درآمد که برای دولت جنبه درآمدی دارند متفاوت است.

با این حال اجرای این قانون در سالهای اول میتواند منابع مالی مناسبی را نصیب دولت کند. بدین ترتیب دولت از محل سودهای بادآورده سوداگران منابعی به دست میآورد که با آن میتواند به توسعه زیرساختهای کشور یا حمایت از معیشت اقشار کم برخوردار جامعه کمک کند. هرچند در صورت اجرای کامل این پایه مالیاتی و برقرار بودن برخی شرایط دیگر، پس از گذشت چند سال درآمد حاصل از این مالیات به شدت کاهش یافته و صرفاً جنبه تنظیمی آن برای باقی میماند.

سامانه محور بودن مالیات بر عایدی/ هوشمند شدن مالیات ستانی باعث کاهش فرار مالیاتی میشود

سیستم مالیاتی در کشور همیشه ممیزمحور اداره شده که یکی از نتایج آن، فرار مالیاتی بوده است؛ اما با حرکت به سمت سیستمی و هوشمند شدن مالیات ستانی و راهاندازی سامانه مودیان، علاوه بر کاهش فرار مالیاتی، شفافیت در این حوزه بیشتر میشود.

در طرح مالیات بر عایدی سرمایه، عملاً دخالت عوامل انسانی حداقل شده و تقریباً کلیه فرایندها به صورت سامانهای انجام میگیرد. انجام سامانهای این فرایندها، باعث میشود که از یک طرف اجحاف در حق مودی مالیاتی و از طرف دیگر اعمال سلیقه در اخذ مالیات صورت نگیرد که این کاملاً به عدالت اقتصادی نزدیکتر است.

در حوزه فرار مالیاتی، طرح مالیات بر عایدی سرمایه، به دلیل اینکه کاملاً مبتنی بر سامانه بوده، دخالت عوامل انسانی را حذف و به کاهش فرار مالیاتی کمک شایانی میکند. از طرف دیگر، به دلیل تفکیک حسابهای تجاری و غیرتجاری، نظمی به جریان مالی کشور میدهد که موجب جلوگیری از فرار مالیاتی خواهد شد.

طرح مالیات بر عایدی در انتظار بررسی و تصویب در مجلس

در کشور ما پس از سالها بحث درباره لزوم بهکارگیری پایههای مالیاتی جدید، بهتازگی طرحی توسط نمایندگان مجلس برای اضافه شدن مالیات بر عایدی سرمایه به جمع قوانین مالیاتی مطرح شده است.

مطابق این طرح که در حال حاضر در کمیسیون اقتصادی مجلس به تصویب رسیده است، مازاد ارزش دارایی در زمان انتقال آن نسبت به ارزش در زمان تملک، عایدی سرمایه محسوب و مشمول مالیات میشود.

دولت قبل با این ادعا که در حال تنظیم لایحه مالیات بر مجموع درآمد و عایدی سرمایه است، مانع از بررسی طرح مجلس شد؛ اما وزیر اقتصاد دولت سیزدهم که خود یکی از طراحان این طرح در مجلس یازدهم بود، بارها خواستار تصویب هرچه سریعتر این طرح در صحن علنی مجلس شد. طرحی که در صورت تصویب، نقش مهمی در کاهش التهابات بازارها و بهبود رونق اقتصادی ایفا میکند.