مقایسه عقب ماندگی مالیاتی ایران نسبت به ژاپن

به گزارش گروه اقتصادی ایران اکونومیست، «ژاپن» بهعنوان یکی از مقتدرترین اقتصادهای جهان، از نظام مالیاتی خاصی برخوردار است. تولید ناخالص داخلی این کشور آسیایی در سال ۲۰۲۱ میلادی، معادل ۴.۹۳ میلیارد دلار بوده و طبق گزارشات منتشر شده، این کشور در سهماهه دوم سالجاری میلادی، تحتتأثیر کنترل کرونا، رشد ۲.۲ درصدی را تجربه کرده است.

بررسی نسبت مالیات به تولید ناخالص داخلی سومین اقتصاد برتر جهان، بیانگر آن است که این نسبت از ۲۶.۵ درصد در سال ۲۰۱۰، به ۳۲ درصد در سال ۲۰۱۸ افزایشیافته است.

فاصله بسیار ایران و ژاپن در حوزه مالیاتی

باوجود اینکه ژاپن پس از جنگ جهانی با شدیدترین مشکلات روبرو بود اما با تکیه بر دانش مردم خود و وضع قوانین و اجرای آن بدون کموکاستی و بهانهتراشی، توانست به اقتصاد سوم دنیا تبدیل شود.

مقایسه ایران و ژاپن در حوزه مالیاتی بیانگر آن است که نسبت مالیات به تولید ناخالص داخلی در ژاپن ۳۲ و در ایران کمتر از ۶.۵ درصد است، همین امر خود نشاندهنده تفاوت فاحش در اداره اقتصاد دو کشور است.

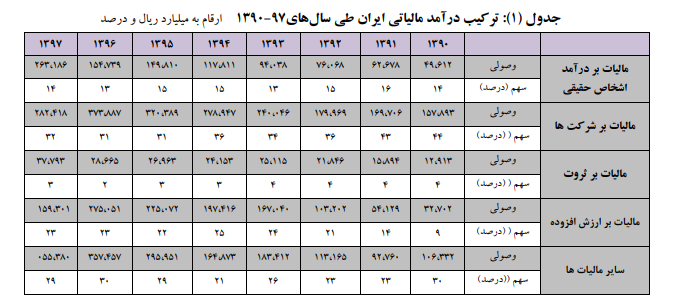

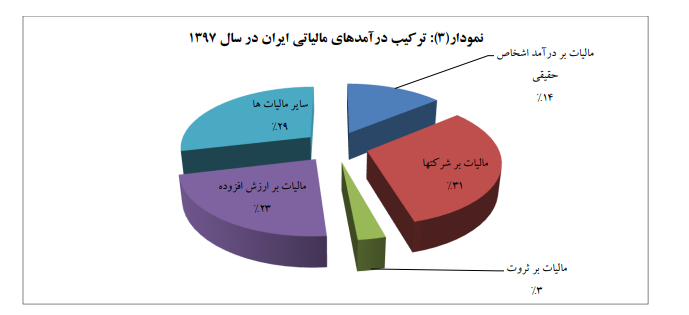

همانطور که مشاهده میشود سهم درآمد مالیاتی ایران، وابستگی شدیدی به مالیات بر شرکتها دارد و این امر بهعنوان یک عامل محدودکننده رشد اقتصادی، سرمایهگذاری و اشتغال شناخته میشود.

ساختار درآمدهای مالیاتی ژاپن چگونه است؟

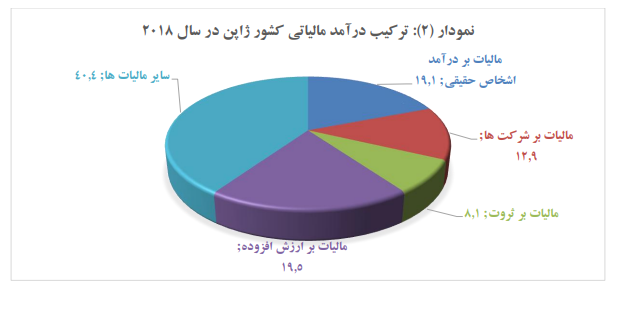

«مالیات بر ارزشافزوده»، «مالیاتبردرآمد اشخاص حقیقی»، «مالیات بر شرکتها»، «مالیات بر ثروت» و «سایر مالیاتها»، بهعنوان مهمترین مالیاتهای دریافتی ژاپن شناخته میشود.

دراینبین، ۱۹.۵ درصد مربوط به «مالیات بر ارزشافزوده»، ۱۹.۱ درصد سهم «مالیات بردرآمد اشخاص حقیقی»، ۱۲.۹ درصد مربوط به «مالیاتبردرآمد شرکتها» و ۸.۱ درصد به «مالیات بر ثروت» تعلق دارد. البته این آمار مربوط به سال ۲۰۱۸ میلادی بوده و در این سال ۴۰.۴ درصد از درآمدهای مالیاتی به «سایر مالیاتها» نظیر سهم بیمههای تأمین اجتماعی اختصاص داشته است.

مالیات اشخاص حقوقی در ژاپن

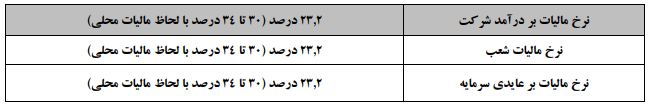

بر اساس قوانین مالیاتی ژاپن، کلیه شرکتها با سرمایه بیش از ۱۰۰ میلیون ین، باید سالیانه بیش از ۲۳ درصد از درآمد خود را بهعنوان مالیات پرداخت کنند، البته شرکتها باید مالیاتی دیگری با نام «مالیات بر ساکنان محلی» را بنابر موقعیت و اندازه شرکت پرداخت کنند که توسط استانها و شهرداریها اخذ میشود.

علاوه بر این، مالیات دیگری تحت عنوان «شرکت محلی» از سوی دولت دریافت میشود که بر اساس سه مؤلفه اعمال میشود. در نوع اول بهصورت تصاعدی تا ۳.۶ درصد از سود مشمول مالیات، بهعنوان نرخ استاندارد لحاظ میشود، ۱.۲ رصد از فاکتور ارزشافزوده و ۰.۵ درصد سرمایه سهامی و مازاد نیز دو مؤلفه دیگر این سبک مالیاتی است.

البته ۲.۱ درصد نیز بهعنوان مالیات اضافی بر مالیات تکلیف برخی از منابع درآمدی خاص ژاپن اعمال میشود، با این تفاسیر ۳۰ تا ۳۴ درصد با لحاظ مالیات محلی توسط شرکتهای ژاپنی به دولت مالیات پرداخت میشود.

همچنین کلیه شرکتهایی که دارای سبد سهامی از یک شرکت دیگر هستند باید بر اساس درصد سهام خود، مالیاتی تحت عنوان مالیات بر سود سهام توزیعی پرداخت کنند.

درصورتیکه شرکتی بیش از ۳۳.۳ درصد از سهام یک شرکت را برای حداقل یک دوره شش ماه در اختیار داشته باشد، سود سهام توزیعی از درآمد مشمول مالیات حذف میشود. علاوه بر این اگر شرکتی ۵ تا ۳۳.۳ درصد سهم یک شرکت یا ۳۳.۵ درصد سهم شرکت برای دوره کمتر از شش ماه را در اختیار داشته باشد، ۵۰ درصد از سود سهام از درآمد مشمول مالیات حذف خواهد شد.

علاوه بر این درصورتیکه شرکتی حداکثر دارای ۵ درصد سهام شرکت دیگر باشد، آنگاه ۲۰ درصد از سود سهام از درآمد مشمول مالیات حذف میشود.

مالیات اشخاص حقیقی در ژاپن

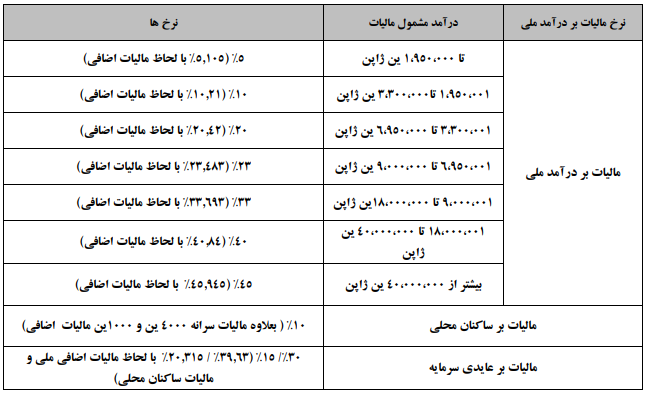

کلیه افرادی که در ژاپن دارای سابقه سکونت یکساله هستند، مشمول مالیاتبردرآمد اشخاص حقیقی میشوند که این نرخ بهصورت تصاعدی تا ۵۵ درصد اعمال میشود که کلیه افراد با درآمد تا یک میلیون و ۹۵۰ میلیون ین باید ۵ درصد مالیات پرداخت کنند که این نرخ، کمترین مالیات پرداختی در خصوص درآمد اشخاص محسوب میشود؛ این نرخ به شکل تصاعدی و بر اساس میزان درآمد افزایش پیدا میکند.

در خصوص عایدی سرمایه نیز نظام مالیاتی ژاپن بهگونهای بوده که عایدی سرمایه بهعنوان درآمد عادی، مشمول مالیات شده و زیانهای سرمایهای نیز کسر میشود. بر همین اساس، کلیه افراد باید، ۱۵ درصد از سهم فروش سهام، ۱۵ درصد از سهم فروش ملک در بلندمدت و ۳۰ درصد از سهم فروش ملک در کوتاهمدت را بهعنوان مالیات پرداخت نمایند.

سایر انواع مالیات در ژاپن

کلیه کارفرمایان باید سهم کارمند از پرداختهای تأمین اجتماعی را بهصورت تکلیفی کسر نموده و همراه با سهم خود پرداخت کنند، بالاترین سهم کارفرما حدود ۱۶.۶۳ است.

همچنین نرخ سالانه ۱.۴ درصد مالیات بر داراییهای ثابت شهری در ژاپن اعمال میشود، ۳ تا ۴ درصد مالیات بر خرید املاک، ۰.۴ تا ۲ درصد نیز بهعنوان مالیات ثبت املاک بر اساس ارزش برآورده شده در اقتصاد سوم جهان اعمال میشود.

کلیه اشخاص منتفع از ارث و هبه نیز بهصورت تصاعدی از ۱۰ تا ۵۰ درصد باید مالیات پرداخت کنند که باتوجه به محل اقامت متوفی یا دهنده، منتفع، ملیت و موقعیت دارایی متفاوت است.

به گزارش مهر، بررسیها نشان میدهد «سهم بالای اشخاص حقوقی یا شرکتها در درآمدهای مالیاتی» و همچنین «فقدان پایههای مالیاتی تنظیمگر مثل مالیات بر عایدی سرمایه»، از مهمترین تفاوتهای نظام مالیاتی ایران با ژاپن است؛ کاهش بار مالیاتی کشور از روی دوش شرکتها از جمله اهدافی است که سیاستگذاران و کارشناسان اقتصادی در ایران سالهاست در پی آن هستند. در همین راستا «ایجاد پایههای مالیاتی متنوع نظیر مالیات بر درآمد خانوار» و «اجرای کامل قانون پایانههای فروشگاهی و سامانه مؤدیان» از جمله تدابیری است که ضرورت دارد. علاوه بر این تصویب طرح مالیات بر عایدی سرمایه، از اولویتهای فعلی نمایندگان مجلس شورای اسلامی است که ا از حمایت مقامات دولتی نظیر وزیر اقتصاد نیز برخوردار است.