پیشبینی ۳ سناریو برای نرخ ارز در سال آینده

ارز بر سیاست گذاری های کلان،برنامه ریزی برای تولید یا حتی خرید یک خانه برای یک خانواده متوسط شهری هم تاثیر می گذارد.مطالعات بازار و بررسی رفتار سیاست گذاران اقتصادی در دنیا،می تواند پیش بینی نسبی از بازار ارز در کوتاه مدت ارایه کند، اما همیشه همه پیش بینی ها هم درست از آب درنمی آید. با این حال اغلب دولتها همین پیش بینیها را به عنوان وجه خوش بینانه سیاستگذاری ها مبنا قرار میدهند و برپایه آنها تصمیم گیری و تصمیم سازی می کنند. تغییرات ارز بر رشد اقتصادی و تورم تاثیر بسیار دارد؛ دو شاخصی که دولت توجه ویژه ای به آن در بودجه سال آینده کرده است. دولت نرخ ارز پیش بینی شده در بودجه سال آینده را 3300 تومان و رشد اقتصادی را 7.7 درصد پیش بینی کرده و از سویی حفظ دستاورد تورم تک رقمی مورد تاکید قرار داده است.اما اینکه چقدر این پیش بینی ها می تواند محقق شود، دو اقتصاددان در بررسی های خود با استناد به 15 موسسه مطالعاتی بین المللی و البته مطالعات خود، تصویر دیگری ارایه کرده اند. هفته گذشته بخش اول یافته های موسسه بامداد از پیش بینی اقتصاد جهان به روایت دکتر مرتضی ایمانی راد ارایه شد. بخش دوم درباره اقتصاد ایران است. این بخش توسط سیامک قاسمی مدیرعامل و مرتضی ایمانی راد رییس موسسه مطالعات اقتصادی بامداد در در سمینار تحلیل و بررسی چشم انداز اقتصاد جهان و ایران در سال 1396 ارایه شده است:

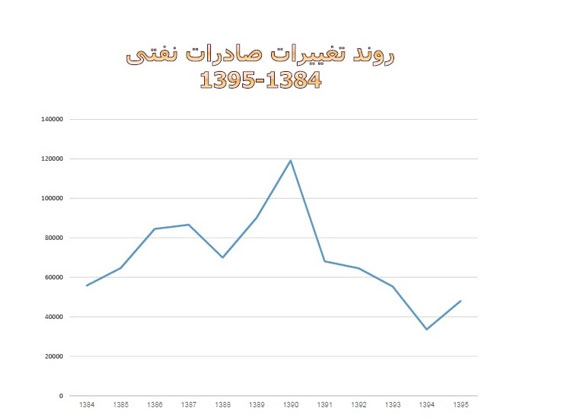

سیامک قاسمی: براساس آمارهای شش ماهه اول،پیش بینی می شود که سال آینده نرخ رشد اقتصادی کشور کاهش یابد.به این دلیل که اثر افزایش تولید نفت،از بین می رود. به نظر می رسد که رشد اقصتادی سال آینده مثبت است،اما کاهنده خواهد بود. امسال 74 درصد استخراج نفت و گاز طبیعی افزایش یافته است.به واسطه اینکه سال آینده استخراج نفت و گاز جدید نیست،در نتیجه رشد اقتصادی کاهنده خواهد بود.برآوردهای اولیه برای رشد اقتصادی سال آینده بین 4.8 تا 5.3 درصد خواهد بود.

ایمانیراد: اقتصاد غیرنفتی ایران در سال 96 بهتر رشد خواهد کرد،اگرچه این رشد کندتر است،اما بیش از 90 درصد ،احتمال تحقق وجود دارد.

قاسمی: آمار بدهی های دولت به بانک مرکزی در حال افزایش است.متاسفانه دولت همچنان استقراض می کند، از شبکه بانکی هم استقراض می کند.ضریب رشد آن هم بالاست.

ایمانیراد: حجم قابل توجهی از بدهی دولت میراث دولت های قبل است.انصافا نباید این رانادیده گرفت.یکی از دلایل رکود اقتصادی حجم بدهی های دولت است.در حال حاضر رشد اقتصادی 6.5 درصداست .این رشد نشان می دهد اقتصاد به شکل برون زا در حال رشد است.

3 سناریو برای بازار ارز

قاسمی: به نظر می رسد مهمترین شاخص اقتصادی بعد از رشد اقتصادی،صادرات غیر نفتی باشد.امسال 48 میلیارد دلار صادرات غیر نفتی داشتیم. در حالی که بعد از سال 94 که کمترین میزان صادرات نفتی را بعد از پیروزی انقلاب تجربه کردیم،این حجم نشانه رشد است.

به نظر می رسد، مجموع رشد صادرات این توان را در اختیار بانک مرکزی قرار بدهد که با منابع بیشتری که اختیار دارد راحت تر بتواند بازار را کنترل کند.بحران بانکی نیروی محرک برای بازار ارز است.هرچه جدی تر شود،این محرک هم جدی تر خواهد شد.به نظر می رسد که مجموعه عوامل فوق می تواند قیمت دلار را تا پایان سال 95 به نزدیک 4 هزار تومان رسانده و تا پایان سال 96 افزایش حداقل 500 تومانی قیمت دلار محتمل خواهد بود.

ایمانیراد: بررسی تحولات جهانی 3 سناریو را پیش روی اقتصاد ایران برای بازار ارز در سال آینده قرار می دهد:

1- شرایط سیاسی کشور آرام جلو برود و تحریم های جدیدی وضع نشود.به زحمت دلار از 4 هزار تا 4200 بالاتر می رود.ولی این سناریو به دلایل متعددی عملی نیست.

2- سناریو دوم زمانی است که شرایط سیاسی و فشار از آمریکا برای انتقال ارز افزایش یابد.در این زمان هرچقدر هم درآمد نفت خوب باشد، اما نمی توان ارزی انتقال داد. این سناریو که محتمل تر است،سبب می شود که قیمت دلار در کمترین رقم 4500 تومان شود.

3-در سناریو سوم اگر بحرانی در سیستم بانکی ایجاد شود، مثلا مردم همه با هم به شبکه بانکی مراجعه کنند،سیستم بانکی دچار مشکل می شود.همه جا هم رسم است که وقتی بحران ایجاد می شود، همه این بحران ها به بازار ارز می رود.

4-مجموعه عوامل فوق می تواند قیمت دلار را تا پایان سال 95 و حتی تا خرداد سال آینده در حول و خوش کنونی نگه دارد. بعد از انتخابات نرخ دلار خصوصا اگر قرار باشد،طرح یکسان سازی ارز اجرایی شود، افزایش می یابد.در تابستان نرخ دلار به 4400 تومان و در 6 ماه دوم سال دلار بین 4500 تومان و زیر 500 هزار تومان خواهد رسید .اگر به هر دلیلی فشار آمریکا زیاد شود و انتقال درآمد نفتی با مشکل ایجاد شود،کمترین میزان دلار همان 5 هزار تومان خواهد بود.

بانک مرکزی باید اجازه بدهد که نرخ تورم بالا برود.بانکهایی که ضریب کفایت سرمایه آنها زیر 5 باشد،این بانکها بمب های بحران زا هستند.اگر این بانکها سالم باشند،ضریب کفایت سرمایه آنها باید 12 درصد باشد.سیستم بانکی برای اینکه خود را بازتولید کند، ناچار است نرخ بهره را بالا ببرد.

در حال حاضر 1012 هزار میلیارد تومان سپرده نزد بانکها سپرده گذاری شده است. میانگین سود این حساب های سپرده 16 تا 17 درصد است.این رقم هرسال به تعهدات بانکها اضافه می کند.به همین دلیل سیستم بانکی یکی از حساس ترین نقاط ایران خواهد بود.

سال 94 پیش بینی کردم که بحران بانکی جدی تر شده و سه بانک در آستانه ورشکستگی قرار می گیرند.همین اتفاق هم افتاد.دیدیم که وقتی نماد یک بانک در بورس باز شد 1300 واحد بورس سقوط کرد.در حالی که بورس با آمدن ترامپ 1200 واحد سقوط کرده بود،یعنی تاثیر ترامپ اندازه بانک ملت هم نبود.وقتی مشکلاتی در سیستم بانکی بوجود می آید،اولین کار این است که بانکها سراغ ارز می روند و ارز می خرند. به این تریتب بحران از حوزه پولی به حوزه ارزی کشیده می شود.

قاسمی: پیش بینی ها برای بازار طلا این است که اونس بین 1100 تا 1300 دلار در نوسان خواهد بود.برای دلار هم 4500 تومان رقمی است که در انتهای سال آینده محتمل است.وضعیت سکه و طلا در سال آینده روندی افزایشی است. در سال 95 سکه بیشترین بازدهی را داشته و سال آینده این افزایش ادامه خواهد یافت.

مسکن بر مدار رشد

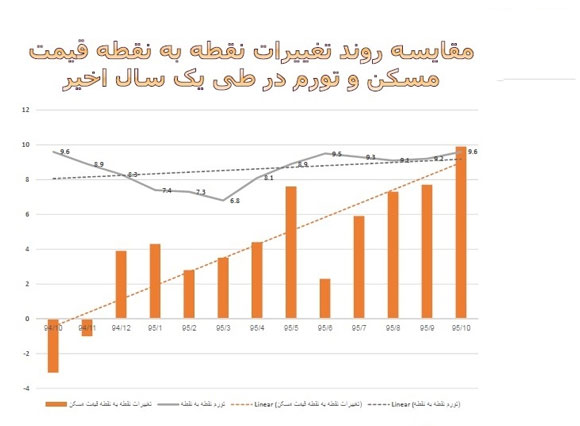

ایمانیراد: 4-5 ماه است که میانگین هر متر مربع مسکن در تهران بالا می رود.این افزایش قیمت در حالی اتفاق افتاده که پیش از این میانگین قیمت مسکن زیر نرخ تورم بوده است. در دی ماه این روند شکسته شده ،به طوری که تعداد معاملات میانگین قیمت را بالا برده است.بنابراین برای سرمایه گذاری در بخش مسکن هم اکنون شرایط مساعد است.

قاسمی: تغییرات مسکن در برخی ماههای سال گذشته،منفی بوده است.یعنی رشد غیرتورمی داشته است.اما مسکن به آهستگی وارد دوره پیش رونق شده، در نتیجه رشد ازتورم پیشی گرفته است.موضوع دیگری که موجب افزایش قیمت مسکن خواهد شد، افزایش نرخ تورم است. به این ترتیب مسکن از نرخ تورم پیشی خواهد گرفت.پیش بینی این است که افزایش ها 3 تا 4 درصد بالاتر از تورم باشد.

صندوقهایی که بیشترین سود را بردند

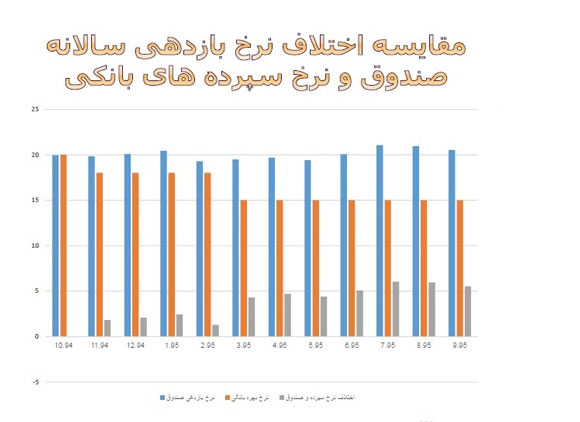

قاسمی: در حال حاضر 180 صندوق سرمایه گذاری مشترک

در کشور وجود دارد.اما دو نرخ بهره یا سپرده در کشور داریم: یکی همان نرخ رسمی که 15 درصد است،درحالی که به نظر می رسد جامعه

معتقد است نرخ بهره پول بیشتر از نرخ رسمی است. میزان ارزش دارایی های 180 صندوق مشترک

در کشور در شرایط فعلی بالاتر از 120 هزار میلیارد تومان است.یعنی 10 درصد نقدینگی

کشور در اختیار این صندوق ها قرار دارد.اتفاقی که گویی شیفت منابع صورت گرفته است.این موضوع نشان می دهد که استقبال مردم

از صندوق ها بسیار بالا بوده است.ولی این صندوق ها دارایی ها را کجا برده

اند؟

بررسی

ها نشان می دهد،صندوق ها با سپرده هایی که در اختیار دارند، گواهی سپرده،

اوراق بهادار و مشارکت با درآمدهای ثابت خریدهاند.بخش خیلی کمی هم در

بازار

سهام سرمایه گذاری کرده اند .میانگین نرخ بازدهی این صندوق ها نشان می

دهد،این صندوق ها در آذر

ماه 20.5 درصد سود داده اند .یعنی نظر سپرده گذاران این بوده که این صندوق

ها 5.5

درصد بیشتر، ارزش پول آنها را می داند.

نقدینگی و اشتباه بخش خصوصی

ایمانیراد: ما در سال 96 در شرایط کم پولی خواهیم بود و گشایش پولی اتفاق نخواهد افتاد.کمبود نقدینگی همچنان باقی خواهد ماند. اول سرعت گردش پول کم خواهد شد و دوم از آنجا که نقدینگی 50 درصد حجم پول را مکیده ،پس پول کم خواهد بود.در چنین شرایطی مدیریت نقدینگی موضوعی کلیدی است.سال آینده پول برای بخش تولید بازهم کم خواهد بود.در نتیجه تولیدکننده ها باید به اندازه ای که برای تولید انرژی بگذارند، باید برای مدیریت نقدینگی زمان بگذارند.

یکی از اشتباهات بخش خصوصی در ایران،این است که از سرمایه در گردش برای سرمایه ثابت استفاده می کنند.این موضوع ربطی به دولت آقای احمدی نژاد یا آقای روحانی هم ندارد.این مدل بسیار کلاسیک است.60 درصد از شرکت ها گرفتار چنین تله ای هستند.

قاسمی: مهمتر از نقدینگی ساختار آن است.10 درصد سپرده های دیداری با کاهش نرخ سود، قابلیت نقد شدن داشت .هدف این بود با کاهش نرخ سپرده جذابیت این بخش افزایش یابد.این سیاست شکست خورد و بانک ها به طرق دیگری این پول را به سیستم باز گرداندهاند.دولت همچنان دارد از شبکه بانکی و بانک مرکزی استقراض می کند و این سیستم استقراض ادامه خواهد یافت.

پیش بینی می شود به دلایلی همانند،اثر ارزیابی داراییهای بانک مرکزی برپایه پولی، استقراض احتمالی دولت از بانک مرکزی و سهم بالای سپرده های مدت دار در نقدینگی، سرعت رشد نقدینگی بین 25 تا 30 درصد در سال 96 باشد. سود سپرده ها در حال افزایش است و چرخه نقدینگی به این سرعت پایین نمی آید.

تورم کف نرخ را می شکند؟

قاسمی: هم اکنون روند تغییرات نرخ تورم از 40 درصد به زیر 10 درصد رسیده است. البته از دی ماه نرخ ها رو به افزایش گذاشته، اما اگر تورم تولید کننده PPI (تورم تولیدکننده) را بررسی کنید، این نرخ کف را شکسته و در حال بالارفتن است. این افزایش به تدریج خود را در تورم CPI(تورم مصرف کننده) نشان خواهد داد.بنابراین باید هم نرخ ارز و هم تورم، مدیریت شده باشد.به این دلیل که دستاوردی بوده که باید از ان استفاده شود.برآوردهای ما نشان می دهد که تورم تولید کننده به صورت آهسته وارد تورم مصرف کننده می شود.ضمن اینکه تورم تولید کننده علامت خود را داده است.با توجه به محاسبات و ارزیابی های انجام شده نرخ تورم (CPI) در سال 96 در حدود 12 تا 13 درصد برآورد می شود.

ایمانیراد: نقدینگی سیگنال می خواهد.الان بخش قابل توجهی از نقدینگی در اقتصاد به اصطلاح ماسیده است.بنابراین معتقدم اگر در آینده اقتصاد رونق شکل بگیرد،بسیار آسان تر از مدیریت رکود است.من از رونق بیشتر می ترسم تا رکود.

یک پیشبینی بودجه عمرانی

قاسمی: در سالهای 91 و 92 زیر 40 درصد از بودجه عمرانی محقق شده است. از دی 89 که پرداخت یارانه ها شروع شد، هزینه های عمرانی محقق نشده است . در بسیاری از سالها میزان تحقق زیر 50 درصد بوده است.زیرا بودجه عمرانی هزینه یارانه شده است.پیش بینی دولت این است که 110 هزار میلیارد تومان نفت بفروشد و 62 هزار میلیارد تومان هزینه عمرانی کند.در سالهای گذشته هرگز این اتفاق نیفتاده و به نظر می رسد این پیش بینی هم خوش بینانه است.