در بين محافل مختلف دو تحلیل برای تبیین رابطه رشد حجم نقدینگی و افت نرخ تورم در سالهای 1392 تا 1394 ارائه شده است. گروه نخست، رشد حجم نقدینگی را بهعنوان تهدیدی برای ثبات قیمتها در آینده دانسته و خواستار اعمال سیاستهای انقباضی برای رشد نقدینگیاند. گروه دوم رابطه میان کلهای پولی و تورم را زیرسوال میبرند. بررسیهای یک پژوهش نشان میدهد که هر دوی این تحلیلها، استدلالهای سیاستی مخربی بههمراه دارند. یافتههای این پژوهش با مخرب دانستن این تحلیلها، پاسخ میدهد که محدود کردن رشد حجم نقدينگي به محدود کردن سپردههاي سرمايهگذاري منجر شده و انگيزه پسانداز را در اقتصاد سرکوب ميکند. از سوی دیگر، بيارتباط دانستن تورم و کلهاي پولي چارچوب سياستگذاري پولي را ناکارآمد ميسازد. این پژوهشگران استدلال میکنند که کلید درک شرایط فعلی اقتصاد در انتخاب کل پولی مناسب است. بهدلیل اجزای ناهمگن حجم نقدینگی، بانک مرکزی باید آن را از تحلیلهای خود کنار بگذارد و حجم پول را جایگزین آن کند. آنها نشان میدهند که حجم پول سنجه بهتری برای اندازهگیری عرضه پول است و رابطه محکمتری با سطح قیمتها دارد. این پژوهش با عنوان «سیاستگذاری با کل پولی: حجم نقدینگی یا حجم پول؟» از سوی دکتر رضا بوستانی و دکتر پویا جبلعاملی انجام شده است.

رابطه تورم و حجم نقدینگی

کاهش نرخ تورم به کمتر از 10 درصد در سال 1395، اگرچه دستاورد بزرگي در جهت ثبات قيمتها است، اما با توجه به رشد بالاي حجم نقدينگي در سالهاي اخير ترديدها در مورد پايداري آن در آينده وجود دارد. بنابراين این تحقیق به دنبال پاسخگويي به اين سوال است که آيا استعداد افزايش ناگهاني نرخ تورم بهدليل رشد بالاي حجم نقدينگي وجود دارد؟ پاسخ اين سوال در رابطه بلندمدت ميان «عرضه پول» و «سطح قيمتها» نهفته است.پژوهشگران با استناد به نظريههاي اقتصادي بر رابطه مستقيم ميان عرضه پول و سطح قيمتها در بلندمدت تاکید کرده و معتقدند: «ارزيابي تجربي اين رابطه مستلزم اندازهگيري عرضه پول و سطح قيمتها است.» به باور پژوهشگران، شايد اجماعي ميان اقتصاددانان درخصوص استفاده از شاخص بهاي کالاها و خدمات مصرفي يا شاخص ضمني توليد بهعنوان جايگزيني براي سطح قيمتها وجود داشته باشد، اما چنين اجماعي در مورد عرضه پول وجود ندارد. وجود تعاريف متعدد پول که هرکدام مقدار متفاوتي را براي عرضه پول گزارش ميکنند، شاهدي بر اين ادعا است.

تهدید ثبات قیمتها

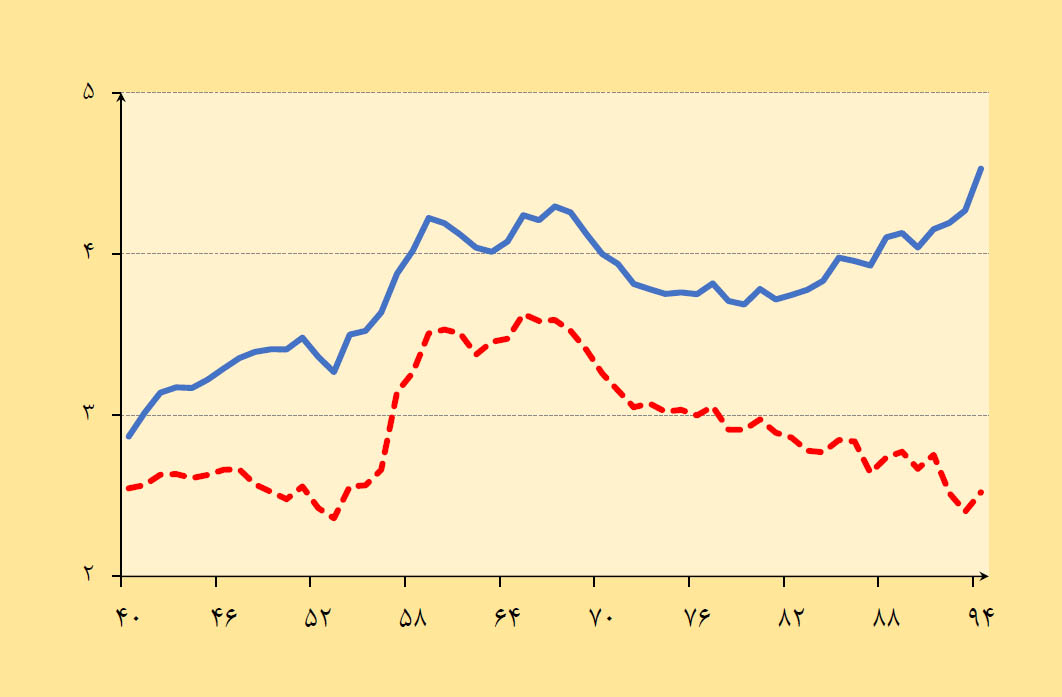

بررسیها در اقتصاد ايران نشان میدهد آمارهاي عرضه پول با دو تعريف - محدود و گسترده – جمعآوري ميشوند. البته در گذر زمان تعريف گسترده پول (حجم نقدينگي) نسبت به تعريف محدود (حجم پول) با استقبال بيشتري در مجامع علمي و اجرايي مواجه شده است. این پژوهش با بررسی نمودار بالا نشان میدهد که نسبت حجم نقدينگي به توليد ناخالص داخلي اسمي در دهه گذشته بهشدت افزايش يافته است و تورمهاي بالا در سالهاي 1391 و 1392 نيز نتوانسته است اين نسبت را به سطوح قبل از دهه هشتاد بازگرداند. برخي کارشناسان بالا بودن اين نسبت را بهعنوان تهديدي براي ثبات قيمتها ارزيابي ميکنند و دولت را از تبعات سياستهايي که منجر به تحريک حجم نقدينگي ميشوند، برحذر ميدارند. ديدگاه این گروه بهطور ضمني بر پايه ثبات تابع تقاضاي پول با در نظر گرفتن حجم نقدينگي بهعنوان پول در بلندمدت استوار است.

اجزای نقدینگی

در ادامه این پژوهش، تعریفی از پول و نحوه محاسبه آن در آمار بانک مرکزی منتشر شده است. پول در مدلهاي تقاضاي پول، کارکرد وسیله مبادله را دارد. يک دارايي وقتي ميتواند پول تلقي شود که با کمترين هزينه به وسيله مبادله تبديل و از سوی طرفين معامله پذيرفته شود. در آمارهاي پولي که توسط بانک مرکزي ایران تهيه و منتشر ميشود، حجم پول از مجموع سپردههاي ديداري و اسکناس و مسکوک و در محاسبه حجم نقدينگي از مجموع کليه سپردههاي بخش غيردولتي نزد شبکه بانکي (شامل سپردههاي ديداري، کوتاهمدت، بلندمدت و قرضالحسنه) و اسکناس و مسکوک استفاده ميشود.

سهم سپردههای کوتاهمدت از پول

این نوشتار، به یک موضوع ظریف در محاسبه سپردههای مدتدار، اشاره میکند. از نظر نویسندگان ميتوان استدلال کرد که سپردههاي سرمايهگذاري بلندمدت را نبايد بهعنوان پول محاسبه کرد زیرا آنها را نميتوان بهطور مستقيم در معاملات استفاده کرد. بايد توجه داشت که بانکها در قالب قراردادهاي مشخص نسبت به پذيرش سپردههاي بلندمدت اقدام ميکنند و اين قراردادها به نام سپردهگذار تنظيم ميشود. بهعبارت ديگر در عمل سپردهگذار نميتواند منافع ناشي از سپرده بلندمدت را مستقيما به شخص ديگري (طرف معامله) منتقل کند. تنها در صورتي سپردهگذار ميتواند از سپرده بلندمدت استفاده کند که آن را به نوع ديگري از سپرده با ماهيت معاملاتي تبديل کند. بايد به اين نکته توجه داشت که سپردههاي بلندمدت تقسيمپذير نيستند به اين معنا که سپردهگذار نميتواند بخشي از سپرده بلندمدت را به سپرده معاملاتي تبديل کند؛ بلکه بايد کل سپرده بلندمدت را حفظ يا کل آن را تبديل کند. با همين استدلال ميتوان برخي سپردههاي کوتاهمدت که در قالب قرارداد با سررسيد مشخص جذب ميشوند را از تعريف پول کنار گذاشت. البته برخي محدوديتها مانند حفظ حداقل موجودي و محدوديت برداشت روي سپردههاي کوتاهمدت وضع ميشود که باعث ميشوند تقاضا براي اين سپردهها لزوما تقاضا براي وجوه نقد موردنياز در معاملات را نشان ندهد. بهعبارت ديگر، بانکها براي جذب سپرده اقدام به پرداخت نرخهاي سود روي سپردههاي کوتاهمدت ميکنند، ولي با ايجاد محدوديتهايي بر اين سپردهها ماهيت آنها را تغيير ميدهند تا خانوار انگيزهاي براي استفاده از آنها بهعنوان وسیله مبادله نداشته باشد و بهصورت دارايي با آنها رفتار کنند. با توجه به اينکه سپردههاي سرمايهگذاري بلندمدت حدود 50درصد و سپردههاي سرمايهگذاري کوتاهمدت 42 درصد شبهپول را تشکيل ميدهند، نحوه برخورد با آنها تاثير معناداري در محاسبه عرضه پول خواهد داشت.نویسندگان با توجه به تحليلهاي مذکور، معتقدند دستکم سپردههاي سرمايهگذاري بلندمدت نبايد در تعريف پول وارد شوند و از اين رو، استفاده از حجم نقدينگي بهعنوان سنجهاي از عرضه پول در تطابق با مباني نظري نيست. به گفته محققان بهدلیل اینکه اطلاعات مربوط به سپردههاي سرمايهگذاري کوتاهمدت که سررسيد مشخص دارند در دسترس نيست نمیتوان آنها را از تعريف پول کنار گذاشت؛ بنابراین در اين مطالعه از تعريف محدود پول (حجم پول) بهعنوان سنجش عرضه پول در اقتصاد ایران استفاده شده است.

ماهیت شبهپول در اقتصاد ایران

این پژوهش با توجه به نوع نظام مالي در اقتصاد ايران استدلال میکند که شبهپول (سپردههاي غيرديداري) ماهيتا به دارايي شبيهتر بوده و یک وسیله مبادله صرف تلقی نمیشود. این پژوهش نظام مالي بانک-محور ايران را توصیف میکند؛ بهنحویکه خانوارها پساندازهاي خود را بيشتر از طريق بانکها -و نه بازارهاي مالي– در اختيار سرمايهگذاران قرار ميدهند. از اين رو، بدهي بانک به بخش غيردولتي لزوما منعکسکننده تقاضاي معاملاتي براي پول نيست. اين مساله در مورد سپردههاي سرمایهگذاری بلندمدت از اهميت بيشتري برخوردار است زيرا سپردههاي بلندمدت ابزاري براي پسانداز در اختيار خانوارها قرار ميدهند و آنها در تصميمات خود به بازدهي اين داراييها توجه ميکنند.

ماهیت دوگانه اجزای نقدینگی

با توجه به تعریفهای صورت گرفته، این پژوهش معتقد است که ماهیت کاملا متفاوت پول (M1) و شبهپول در دادههای آماری به خوبی قابل مشاهده است. تحقیق مذکور نشان میدهد که رابطه میان پول و نرخ سود در اقتصاد ایران همانطور که از تابع تقاضا انتظار میرود، معکوس است. به این معنا که با کاهش نرخ سود، هزینه فرصت نگهداری پول برای انجام معاملات کاهش یافته و در نتیجه افراد پول بیشتری نگه میدارند اما در مورد شبه پول، رابطه سپردهها با نرخ سود مثبت است و هر چه نرخ سود بالاتر میرود، افراد به نگهداری شبهپول یا سپردههای مدتدار بیشتر ترغیب میشوند. از اینرو پول و شبهپول دو پدیده کاملا متضاد هستند و نقدینگی جمع دو جزء متضاد است و نمیتوان بدون در نظر گرفتن اجزای نقدینگی و تنها با تاکید بر رقم کلی آن، تصویر درستی از ریسکهای تورمی ناشی از آن داشت. بنابراين تعريف محدود پول با آنچه در ادبيات اقتصادي بهعنوان پول معرفي ميشود نزديکي بيشتري دارد زيرا اسکناس و مسکوک و سپردههاي ديداري تقريبا بدون هزينه در معاملات استفاده ميشوند و به راحتي ميتوان براي پرداخت بدهيها از آنها استفاده کرد؛ همچنين، بازدهي اسمي آنها نيز صفر است.

دلایل تغییر ماهیت اجزای نقدینگی

از ابتدای دهه 80 با گسترش خدمات بانکداری و افزايش آزادی عمل بانکها، حجم شبهپول بهطور چشمگيري در مقايسه با گذشته افزايش يافت. تا پیش از دهه 80 و بهخصوص طی دهه 1360، در نظر گرفتن شبهپول در کنار حجم پول، اثری بر نتیجهگیری نهایی سیاستگذار پولی نداشت، اما با رخ دادن تحولات و نوآوريهاي بانکي و چشمگیر شدن سهم شبهپول در نقدینگی، جمع کردن دو جزء متفاوت در نقدینگی (پول و شبه پول) عملا کل پولی گمراهکنندهاي را جهت مديريت تقاضاي کل اقتصاد به دست سیاستگذار خواهد داد.بنابراين اگر بانک مرکزي سياست تثبيت قيمتها را با توجه به رابطه رشد عرضه پول و تورم از طريق انتخاب حجم نقدينگي بهعنوان معيار سنجش دنبال کند، ممکن است افزايش پساندازها را که بهصورت افزايش سپردههاي بلندمدت نمايان ميشود، افزايش عرضه پول تعبير کند و با اعمال محدوديت بر حجم نقدينگي، فرآیند تجهیز منابع برای سرمایهگذاری را مختل کند. از طرف ديگر ممکن است تغيير در ترکيب نقدينگي باعث تحولات قيمتي شود بدون اينکه بانک مرکزي به درستي تغييرات را رصد کرده باشد. بهطور مثال، ممکن است ترکيب حجم نقدينگي به سمت حجم پول بيشتر تغيير کند و باعث افزايش قيمتها شود و چارچوب تحليلي بانک مرکزي در تشخيص عامل تورمزا ناتوان بماند.

دو استدلال مخرب

این پژوهش با توجه به تغییرات حجم و نقدینگی در سالهای اخیر، به نقد دو استدلال میپردازد. در سالهای 1392 تا 1394 که تورم مرتب کاهش يافته است، حجم نقدينگي و شبهپول رشد بالايي داشته، در حالي که حجم پول رشد به مراتب بسيار پايينتري داشته است. واکنش به اين پديده به دو صورت بوده است: برخي رشد حجم نقدينگي را بهعنوان تهديدي براي ثبات قيمتها در آينده برشمردهاند؛ بنابراین خواستار اعمال سياستهاي انقباضي با هدف محدود شدن رشد نقدينگي هستند. برخي ديگر بهطور کلي رابطه میان کلهای پولی و تورم را زيرسوال بردهاند. هر دوی اين استدلالها براي بخشهاي واقعي و پولي اقتصاد مخرب خواهند بود. محدود کردن رشد حجم نقدينگي که به محدود کردن سپردههاي سرمايهگذاري منجر شود، انگيزه پسانداز را در اقتصاد سرکوب ميکند؛ همچنين بيارتباط دانستن تورم و کلهاي پولي چارچوب سياستگذاري پولي را ناکارآمد ميسازد؛ بنابراین لازم است بانک مرکزی حجم نقدینگی را از تحلیلهای خود کنار بگذارد و تا محاسبه سنجش کاملي از عرضه پول، حجم پول را جایگزین آن کند.

این پژوهشگران

استدلال میکنند که کلید درک شرایط فعلی اقتصاد، در انتخاب کل پولی مناسب

است و بهدلیل اجزای ناهمگن در حجم نقدینگی، بانک مرکزی باید آن را از

تحلیلهای خود کنار بگذارد و حجم پول را که با سطح قیمتها رابطه محکمتری

دارد، جایگزین آن کند. در ادبیات اقتصادی، نقدینگی از دو جزء «پول» و

«شبهپول» تشکیل میشود که حجم پول معادل سپردههای دیداری و اسکناس و

مسکوک است.

این پژوهشگران

استدلال میکنند که کلید درک شرایط فعلی اقتصاد، در انتخاب کل پولی مناسب

است و بهدلیل اجزای ناهمگن در حجم نقدینگی، بانک مرکزی باید آن را از

تحلیلهای خود کنار بگذارد و حجم پول را که با سطح قیمتها رابطه محکمتری

دارد، جایگزین آن کند. در ادبیات اقتصادی، نقدینگی از دو جزء «پول» و

«شبهپول» تشکیل میشود که حجم پول معادل سپردههای دیداری و اسکناس و

مسکوک است.