دورزدن پولی بازار سهام

بسیاری از بنگاههای اقتصادی که سالها به پول ارزان بانکی عادت کردهاند، اکنون راهکار کوتاهمدت افزایش سرمایه را در پیش گرفتهاند. در حالی که درمان اصولی مشکل نقدینگی شرکتها در مدیریت بهینه و توجه به بهرهوری واقعی به جای سودهای اسمی بادآورده است.

یکی از راههای تامین منابع مالی مورد نیاز برای طرحهای توسعهای و همچنین تامین نقدینگی شرکتها، افزایش سرمایه است که در کشور ما از چهار روش صورت میگیرد. دو روش نخست یعنی افزایش سرمایه از محل مطالبات و آورده نقدی سهامداران شرکت و همچنین افزایش سرمایه از محل اندوختهها و سود تقسیم نشده سالهای قبل، بیشترین درصد افزایش سرمایه شرکتها را به خود اختصاص دادهاند. افزایش سرمایه از محل تجدید ارزیابی و همچنین افزایش سرمایه از محل اندوختهها نیز دو روش معمول دیگر افزایش سرمایه شرکتها است. گرچه افزایش سرمایه در ظاهر خود به معنای توسعه شرکتها است، اما بررسی تاریخی این اقدام در بازار سهام کشورمان نشان میدهد عموما افزایش سرمایهها نه تنها به رشد سودآوری منجر نمیشود، بلکه طی آن، اهداف طرح توجیهی نیز محقق نشده است. در شرایط کنونی نیز که تامین مالی شرکتها از بازار پول مشابه گذشته ارزان نیست، بنگاههای اقتصادی به منظور حفظ نقدینگی خود، تصمیم به افزایش سرمایه گرفتهاند. اقدامی که شاید در کوتاه مدت مسکنی برای مشکلات ساختار مالی آنها باشد، اما در بلندمدت شرکتها باید عملکرد واقعی خود را تغییر داده و تامین مالی با نرخهای واقعی اقتصاد را بپذیرند.

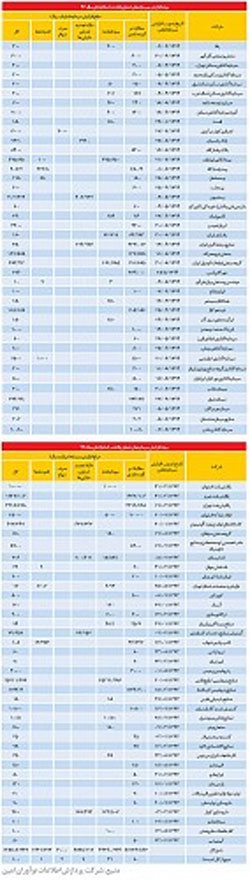

به عبارت دقیقتر، در گذشته عموما نرخ سود واقعی تسهیلات بانکی منفی بوده (نرخ سود اسمی کمتر از نرخ تورم) و در نتیجه ارزان بودن تامین مالی، شرکتها را نسبت به حفظ نقدینگی بیتوجه کرده است. تقسیم سودهای بالا در مجامع سالانه (متوسط 75 درصدی سود نقدی به سود محقق شده در بورس تهران) گواهی بر این استراتژی غلط است. اکنون اما با مثبت شدن نرخ سود واقعی تسهیلات بانکی، شرکتها به شدت با مشکل نقدینگی مواجه شدهاند. بررسی آمارها نشان میدهد مبلغ افزایش سرمایه در 8 ماه ابتدای سال در 79 شرکت بورسی و فرابورسی به حدود 145 هزار و 503 میلیارد ریال بوده که به اعتقاد کارشناسان در مقایسه با وضعیت رکودی بورس تهران رقم چشمگیری است. بررسیهای «دنیای اقتصاد» از افزایش سرمایه شرکتها در بازه مزبور نشان میدهد حدود 60درصد از افزایش سرمایههای انجام شده از محل مطالبات و آورده نقدی سهامداران صورت گرفته است. پس از آن نیز حدود 31 درصد شرکتها به افزایش سرمایه از محل سود تقسیم نشده سالهای قبل اقدام کردهاند. مطابق این بررسیها، پتروشیمی خلیج فارس با افزایش سرمایه بیش از 25 هزار و 211 میلیاردریالی بیشترین افزایش سرمایه در هشت ماه ابتدای سال را داشته است. پس از آن نیز شرکت فولاد مبارکه اصفهان بیشترین افزایش سرمایه را به نام خود ثبت کرده است (حدود 25 هزار میلیارد ریال). بر این اساس، بیشترین افزایش سرمایه به 2 گروه پتروشیمی و فلزات اساسی اختصاص داشته است. از منظر درصد افزایش سرمایه، شرکت ریختهگری ایران با افزایش سرمایه 700 درصدی در رده نخست و پس از آن خدمات کشاورزی با افزایش 350 درصدی قرار داشته است.

بررسیها نشان میدهد در بازه زمانی مزبور که بازار با وضعیت نامناسبی مواجه بوده است، شرکتها علاقه زیادی به افزایش سرمایه پیدا کردهاند که دلایل آن را باید در وضعیت نامناسب شرکتها از منظر بازدهی و همچنین کمبود نقدینگی برای پرداخت سود نقدی جستوجو کرد. این در حالی است که به نظر میرسد طرحهای توجیهی برخی از این شرکتها برای افزایش سرمایه نیز از قدرت کافی برخوردار نبوده و تنها برای نگه داشتن پول و نوعی اصلاح ساختار مالی شرکتها صورت گرفته است. در این میان، کارشناسان معتقدند؛ افزایش سرمایه شرکتها در شرایط کنونی کمکی به بهرهوری و سود آوری شرکتها نکرده و در بسیاری موارد به دنبال افزایش بدهیهای شرکت بوده است. از این رو دریافتن رابطه مستقیم بین افزایش سرمایه و بهره وری شرکتها در شرایط کنونی به بیراهه میرسد، چراکه بسیاری از شرکتهای مزبور با افزایش سرمایه در نهایت تغییر خاصی در سودآوری خود نداشتهاند. گزارش مزبور به بررسی افزایش سرمایه صورت گرفته شرکتها از ابتدای سال از منظر یکی از کارشناسان بازار سهام پرداخته شده است.

راهکار جلوگیری از خروج پول

در مورد افزایش سرمایه شرکتهای بورسی بهار عزآبادی کارشناس بازار سهام به «دنیای اقتصاد» گفت: شرکتها همواره به دنبال آن هستند که فعالیتهای خود را توسعه داده و نقدینگی خود را صرف افزایش تولید، بهبود بهرهوری، افزایش سودآوری و افزایش ثروت سهامداران کنند. این در حالی است که در شرایط کنونی محدودیت در سیستم اعتبارات بانکی و پیچیدگیهای اخذ تسهیلات، عمدتا شرکتها را به سمت افزایش سرمایه میکشاند. به همین دلیل، افزایش سرمایه صرفا به منظور تامین نقدینگی نیست و پول وارد شرکت نمیکند. به عبارتی میتوان گفت این مساله در بسیاری موارد از خروج نقدینگی جلوگیری میکند. این کارشناس بازار سهام به وضعیت افزایش سرمایه شرکتها در هشت ماه نخست سال اشاره کرد و افزود: شمار زیادی از شرکتهای حاضر در بورس تهران در سال جاری، با وجود رکود حاکم بر فضای اقتصاد کشور و به تبع آن بورس اوراق بهادار تهران اقدام به افزایش سرمایه از روشهای مختلف کردهاند که بخش عظیمی از آنها از محل مطالبات و آورده نقدی و سود انباشته بوده است. عزآبادی تشریح کرد: نیم نگاهی به افزایش سرمایه دورههای پیشین شرکتها نشاندهنده عدم تاثیرگذاری قابلملاحظه آن بر روند سودآوری یا دستیابی به اهداف ذکر شده در طرح توجیهی عمده شرکتها است.

جلوگیری از کاهش احتمالی سودآوری

عزآبادی در ادامه به بررسی چند افزایش بزرگ سرمایه از منظر مبلغ افزایش سرمایه پرداخت. این کارشناس بازار سهام افزایش سرمایه اخیر شرکت فارس را بررسی کرد و افزود: صنایع پتروشیمی خلیج فارس در سال جاری با تصویب افزایش سرمایه 25 هزار و 211 میلیارد ریالی (معادل 7.101 درصد) از محل سود انباشته بزرگترین افزایش سرمایه را در سال جاری به خود اختصاص داده است. با توجه به متورم بودن سود انباشته این شرکت و احتمال تقسیم سود آن در مجامع، افزایش سرمایه این شرکت از محل سود انباشته با هدف جبران مخارج سرمایهگذاریها و بهبود ساختار مالی توجیه پذیر است، چه بسا با توجه به عدم وقوع افزایش سرمایه و خروج نقدینگی، شرکت با کمبود منابع مالی بلند مدت برای پیشبرد برنامهها و پروژههای خود همراه میشد و به تبع آن اخذ وام، افزایش هزینههای مالی و کاهش سودآوری در این شرکت بهعنوان یکی از اصلی ترین هلدینگهای حاضر در صنعت مولد پتروشیمی پدید میآمد.

عدم توجه به شرایط اقتصادی

این کارشناس بازار سهام افزایش سرمایه در شرکتهای حاضر در صنعت فلزات اساسی را به منظور اجرای طرحهای توسعهای را چندان توجیه پذیر ندانست و افزود: بهعنوان مثال، شرکت فولاد مبارکه در سال جاری افزایش سرمایهای به مبلغ 25 هزار میلیارد ریال از محل سود انباشته و مطالبات و آورده نقدی به تصویب رسانده که طبق بیانیه ثبت شرکت، 76 درصد از مبلغ مذکور به منظور تامین مخارج سرمایهای دو طرح کنسانتره و گندلهسازی سنگان صرف خواهد شد. این در حالی است که در شرایط فعلی صنعت فولاد در ایران با توجه به افت قیمتهای جهانی و مازاد عرضه در بازارهای چین و کاهش تقاضا بهواسطه رکود حاکم در فضای اقتصادی کشور و همچنین بخش عمرانی آن با چالشهای بسیاری همراه است، به همین دلیل بهره برداری از طرحهای توسعه جدید برای این صنعت و نیز شرکتهای زیر مجموعه آن صرفه اقتصادی چندانی نداشته و انتظار سودآوری قابلتوجه در آینده نیز دور از ذهن است.

اصلاح کوتاهمدت ساختار مالی خودروییها

عزآبادی به بررسی موضوع افزایش سرمایه در صنعت خودرو و قطعه اشاره کرد و

گفت: نوع دیگری از افزایش سرمایه با هدف اصلاح ساختار مالی (در بازپرداخت

بدهی ها) عمدتا در صنعت خودرو و قطعات در سال جاری صورت پذیرفت. شرکت ایران

خودرو با افزایش سرمایه به مبلغ 3هزار و 300 میلیارد ریال ( در ادامه

مصوبه سال 92 مجمع فوق العاده شرکت) از محل مطالبات و آورده نقدی، شرکت

صنایع ریخته گری ایران با افزایش سرمایه به مبلغ حدود350 میلیارد ریال از

محل مطالبات و تجدید ارزیابی داراییها، شرکت صنعتی نیرومحرکه با افزایش

سرمایه به مبلغ 127 میلیارد و 575 میلیون ریال از مطالبات و آورده، گروه

صنعتی قطعات اتومبیل ایران با افزایش سرمایه به مبلغ 383 میلیارد ریالی از

محل مطالبات و آورده و سود انباشته و شرکت مهرکام پارس با افزایش سرمایه به

مبلغ 276 میلیارد ریال از محل مطالبات و آورده سهامداران از جمله شرکتهای

مذکور در صنعت خودرو بودهاند که در سال جاری اقدام به افزایش سرمایه

عمدتا با هدف اصلاح ساختار مالی، بازپرداخت بدهی، رعایت الزامات سازمان

بورس در جهت بقا در تابلو معاملات فعلی و خروج از ماده 141 قانون تجارت

کردهاند. آسیبپذیری صنعت خودرو و قطعات خودرویی با توجه به بهرهوری

پایین تولید، کیفیت نازل محصولات، عدم رقابت پذیری جهانی و حجم بالای بدهی و

تعهدات حتی در صورت رفع تحریمها، مانع از سودآوری با کیفیت این شرکتها

خواهد شد و افزایش سرمایه صرفا به منظور اصلاح ساختار مالی تنها در

کوتاهمدت پاسخگوی نیاز آنها بوده و در بلند مدت نمیتواند بر عملکرد آنها

تاثیر مثبت قابل ملاحظهای داشته باشد.