کانال اول تاثیر بر سودآوری شرکتهاست. از آنجا که بورس تهران یک بورس کامودیتیمحور است و بیش از 60درصد ارزش بازار سهام را نیز شرکتهایی تشکیل میدهند که تولیدات آنها با بازارهای جهانی مرتبط میشود، بنابراین تغییرات نرخ دلار میتواند به طور مستقیم سودآوری شرکتها و به تبع آن ارزش سهام آنها را تحتتاثیر قرار دهد. کانال دوم نیز افزایش قیمت دارایی شرکتهاست. همانطور که افزایش نرخ دلار در کشور قیمتها را در انواع بازارها تحتتاثیر قرار میدهد، ارزش دارایی شرکتها نیز که شامل ساختمان، ماشینآلات و مواردی از این قبیل میشود با رشد دلار افزایش مییابد و این شرکتها از محل افزایش ارزش اسمی داراییهای خود منتفع خواهند شد که این اتفاق در نهایت بر ارزش سهام شرکتها اثر میگذارد.

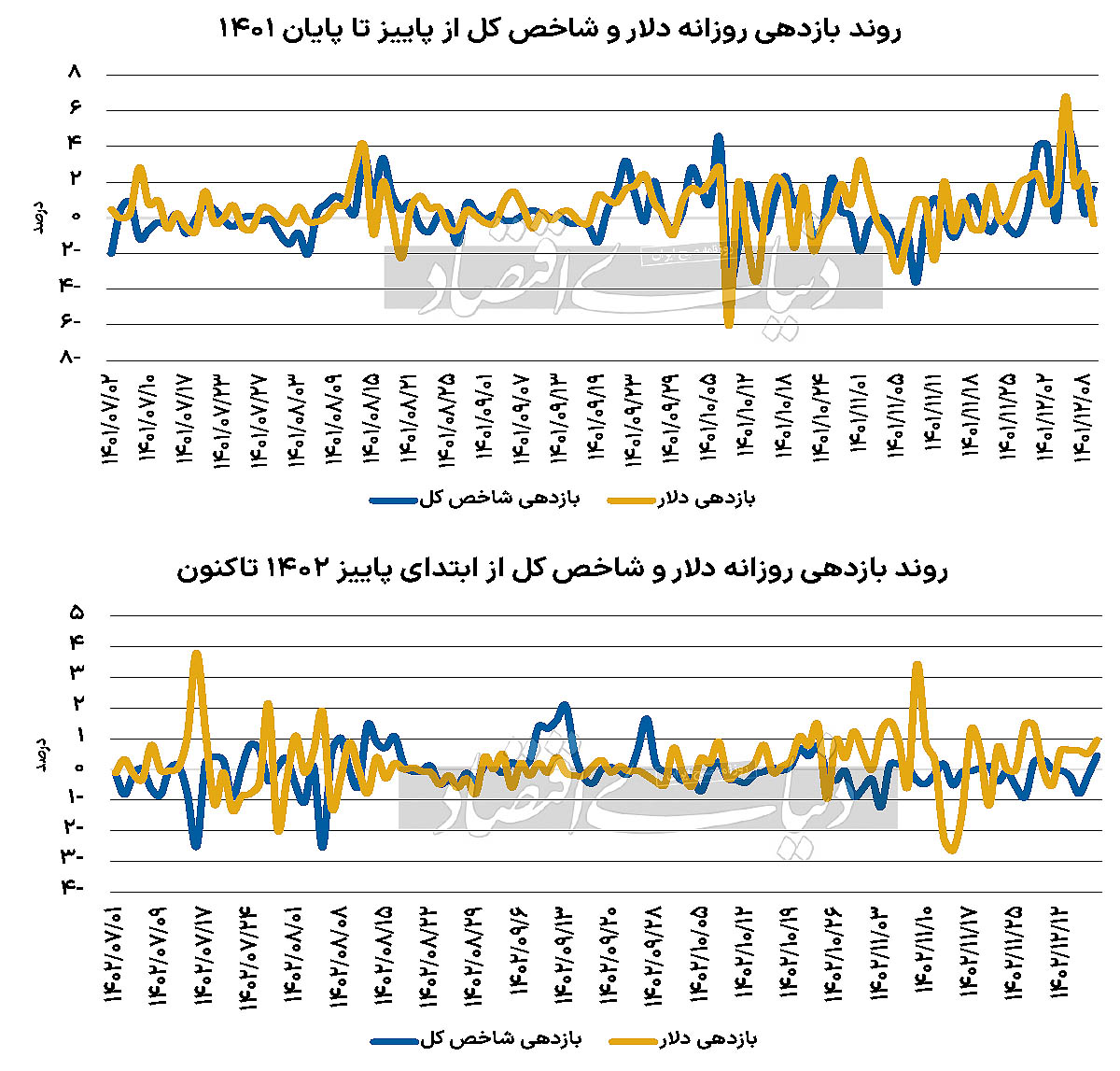

در حالی که به نظر میرسد دلایلی متقن پشت نظریه ارتباط مستقیم دلار و بازار سهام وجود دارد، شواهد امر نشان میدهد در سالجاری کمتر شاهد این همبستگی بودهایم. بررسیهای آماری «دنیایاقتصاد» نشان میدهد که از ابتدای پاییز تا دهه اول اسفندماه 1401 میان بازدهی دلار و شاخص کل بورس اوراق بهادار تهران همسبتگی دیده میشود و در اکثر مواقع با یک وقفه زمانی کوتاه میتوان تاثیر افزایش یا کاهش دلار را بر روند شاخص کل شناسایی کرد؛ اما این همسبتگی در مدت مشابه امسال، یعنی از ابتدای مهرماه تا دهه اول اسفند 1402 تکرار نشده است، به طوری که در نیمه مهرماه شاهد افزایش نرخ دلار تا مرز 53هزار تومان بودیم، اما در همان تاریخ افت قابلتوجهی در شاخص کل بورس تهران رخ داد و این شاخص با افت چشمگیر 2.5درصدی به محدوده 2میلیون واحد نزول کرد. مورد مشابهی نیز در حدود دهه اول دیماه رخ داده و مجددا نرخ دلار شاهد رشد بوده است، اما شاخص کل در تاریخ ذکرشده یا حتی با وقفه زمانی نیز به این اتفاق واکنشی نشان نداده و به روند گذشته خود ادامه داده است. اهمیت این اتفاق به حدی رسید که حتی بسیاری از تحلیلگران بازار نیز در اظهارنظرهای خود در ماههای اخیر از توجه به این شاخص برای پیشبینی بازار سر باز زدند.

همگرایی مجدد بورس و دلار؟

همانطور که گفته شد بررسی آمارهای سالهای گذشته نشان میدهد که اصولا بازار سهام با یک وقفه زمانی به افزایش یا کاهش نرخ دلار واکنش نشان میدهد. این مهم در سالجاری نسبت به سالهای قبل کمتر مشاهده شده است. اما دلیل این امر چیست؟

در پاسخ به این پرسش مهم و دلایل واگرایی نسبی دلار و نماگر اصلی بازار میتوان اینطور بیان کرد که ریشه افزایش نرخ دلار در کنار بیاعتمادی سرمایهگذاران به برخی از تصمیمات سیاستگذاران اقتصادی سبب این امر بودهاند. اگرچه افزایش نرخ دلار بر سود شرکتها و ارزش دارایی آنها اثر میگذارد، اما این مساله به خودی خود نمیتواند بازار را تحتتاثیر قرار دهد. بلکه این اتفاق زمانی رخ میدهد که در مقابل سرمایهگذاران تمایل داشته باشند پول خود را وارد بازار کرده و سهام شرکتهای مورد نظر خود را خریداری کنند. اما بر اثر ناامیدی و نگرانی گستردهای که به دلیل تصمیمات کارشناسینشده و ضدبورس و همینطور سیاستهای اشتباهی که بر سر سرمایهگذاران و سهامداران سایه افکنده است، شاهد این اتفاق نیستیم تا بهرغم افزایش دلار تا مرز 60هزار تومان، نماگر اصلی و ارزش بازار روند غالب نزولی را به خود بگیرند. در چنین شرایطی نیاز است به این مساله توجه کنیم که افزایش نرخ دلار به چه دلیل و تحت چه شرایطی رخ داده است. تا ماههای اخیر به نظر میرسید که افزایش دلار به دلیل جنگهای منطقهای و فرامنطقهای و تنشهای گاه و بیگاه اتفاق افتاده بود که این تنشها با تصمیماتی از سوی سیاستگذاران که تاثیر منفی بر بازار میگذاشتند همراه شده بود. اما حال به نظر میرسد افزایش این روزهای دلار عمدتا از کانال انتظارات تورمی در حال رخ دادن است. در همین راستا بررسیهای آماری «دنیایاقتصاد» نیز نشاندهنده این اتفاق است که در ماه اخیر، صنایع بزرگ و شاخصساز در حال ثبت عملکردهای مثبت قابلتوجه هستند. بنابراین میتوان انتظار داشت که با توجه به تغییر ماهیت دلیل صعود دلار، مجددا با یک وقفه زمانی بازار به صعود نرخ دلار واکنش نشان داده و با آن همراستا شود.