بانکهای تجاری، خالقان پول نقد؟

خیل عظیمی از کارشناسان و صاحبنظران حوزه پولی و بانکی بر این عقیدهاند که در دوره کنونی، با توجه به بدون پشتوانه بودن ارزهای فیات در کشورها، بانکها میتوانند دست به خلق پول نقد بزنند. این گزاره تا حد زیادی صحیح است. بانکها با دریافت سپرده و ارائه دوباره آن به شکل تسهیلات میتوانند گردش جریان پول نقدینگی را افزایش داده و با توجه به ضریب فزاینده پولی، سطح قیمتها در کشور را افزایش دهند. در چنین شرایطی بانکها به یک عامل اصلی برای تورم تبدیل میشوند. منتقدان سیستم بانکی در کشور بر این عقیدهاند که بانکها در ایران با ارائه تسهیلات به شرکتهای زیرمجموعه خود، با ایجاد یک لوپ بسته ارائه تسهیلات و دریافت سپرده، توانایی خلق پول خود را افزایش داده و از طرفی، افراد دیگر را در صف دریافت تسهیلات نگه میدارند.

در این خصوص باید گفت که هر دو گزاره تا حدودی صحیح است. بانکها با ارائه تسهیلات به شرکتهای زیرمجموعه خود، نقدینگی امورات روزمره آن را تامین میکنند و از طرفی با دریافت سپرده از این شرکتها، توانایی تسهیلاتدهی دوباره را خواهند داشت. اما در این میان برخی سیاستها مانند محدودیت ترازنامه که در سالجاری با جدیت دنبال و اعمال شده است موجب شده تا حد زیادی از توانایی بانک برای بزرگکردن ترازنامه خود کاسته شود. در مورد گزاره دوم هم باید گفت این موضوع هم تا حد زیادی صحیح است. اما در این بین بانک ناچار است تسهیلات تکلیفی را که سالانه توسط مجلس در قانون بودجه ذکر میشود هم پرداخت کند. شرکتهای زیرمجموعه بانکی به نوعی از خط ویژهای برای دریافت تسهیلات بانکی بهرهمند هستند و به نسبت دیگر شرکتها و متقاضیان، با سرعت بیشتری تسهیلات را دریافت میکنند. اما با توجه به وجود تسهیلات تکلیفی سالانه، بخش زیادی از ظرفیت تسهیلات بانکی هم به این گروه اختصاص مییابد.

گزارشهای بانک مرکزی چه میگوید؟

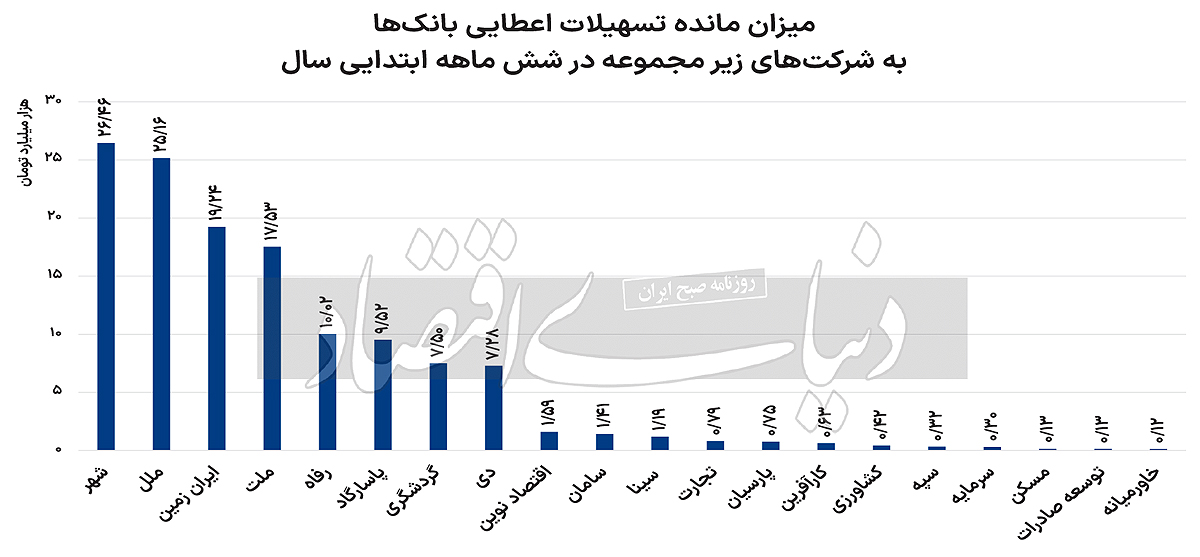

براساس گزارش بانک مرکزی در خصوص تسهیلاتدهی بانکها به شرکتهای تابع و مرتبط با خود، مجموع مانده تسهیلات بانکی به شرکتهای زیرمجموعه بانکها تا انتهای شهریور به حدود 130 هزار میلیارد تومان میرسد. این درحالی است که میزان مانده تسهیلات کل شبکه بانکی در انتهای شهریور حدود 6232 هزار میلیارد تومان گزارش شده است. این گزاره به این معنی است که مانده تسهیلات بانکها به شرکتهای زیرمجموعه خود چیزی در حدود 2 درصد از مانده کل تسهیلات بانکی را شامل میشود. ناگفته نماند که در گزارش جدید بانک مرکزی، نقصهای پیشینی که «دنیایاقتصاد» پیشتر به آنها اشاره کرده بود همچنان پابرجا مانده و از همه مهمتر، جای خالی بانک آینده در این گزارشها کاملا احساس میشود. این بانک از جمله بانکهایی بود که در گزارشهای پیشین همواره سهم عظیمی از تسهیلات به شرکتهای تابع خود را در اختیار داشت.

به هر حال، با توجه به ارقام منتشر شده، مجموع مانده جاری این دسته از تسهیلات 128 هزار میلیارد تومان و مجموع مانده غیرجاری این گروه از تسهیلات هم حدود 2 هزار میلیارد تومان گزارش شده است. بانک شهر بیشترین تسهیلات را به شرکتهای مرتبط با خود اعطا کرده است. البته نکته حائز اهمیت این است که عمده تسهیلات این بانک به شهرداریها اختصاص داشته است. مانده جاری تسهیلات اعطایی این بانک به شرکتهای زیرمجموعه حدودا 25 هزار و مجموع مانده غیرجاری آن هم 497 میلیارد تومان بوده که مجموع مانده تسهیلات این بانک را در خصوص شرکتهای مرتبط به 26.4 هزار میلیارد تومان میرساند. پس از بانک شهر، موسسه اعتباری ملل در جایگاه بعدی قرار داشته که مجموعا 25.1 هزار میلیارد تومان مانده تسهیلات آن است. از این مبلغ 24.6 هزار میلیارد تومان آن جاری و حدود 500 میلیارد آن هم غیرجاری بوده است. جایگاه بعدی هم به بانک ایرانزمین اختصاص دارد. مانده جاری تسهیلات این بانک حدود 19.2 هزار میلیارد تومان بوده و این بانک فاقد مانده غیر جاری است. کمترین میزان مانده غیر جاری تسهیلات هم برای بانک خاورمیانه بوده که حدود 123 میلیارد تومان گزارش شده و تمام آن مانده جاری است.