رشد ۸۳.۵ درصدی تعداد مودیان مالیاتی در دولت سیزدهم

به گزارش ایران اکونومیست از وزارت اقتصاد، از مهمترین دستاوردهای دولت سیزدهم در حوزه مالیاتی، تدوین لایحه اصلاح قانون مالیاتهای مستقیم با هدف کاهش بار مالی تولید، ارتقای عدالت مالیاتی و بهبود توزیع درآمد ازطریق وضع مالیات بر جمع درآمد، حرکت از سمت نظام مالیاتی ممیزمحور به سمت نظام مالیاتی هوشمند دادهمحور، کارآمدسازی مشوقهای مالیاتی و همچنین ایجاد ارتباط میان نظام مالیاتی و نظام حمایتی است.

علاوه براین، تصویب مالیات برعایدی سرمایه بهعنوان یکی از مهمترین ابزارهای مالیاتی در راستای مقابله با فعالیتهای سوداگرانه مخرب در بازار داراییها بهویژه بازار داراییهایی شامل املاک (زمین و ساختمان)، خودرو، طلا و ارز با مشارکت وزارت متبوع از دیگر دستاردهای دولت سیزدهم در حوزه مالیاتی است.

افزایش کارآمدی نظام مالیاتی در مقابله با فعالیتهای سوداگرانه مخرب در بازار داراییها، بهبود بازتوزیع ثروت، ارتقای شفافیت مبادلات اقتصادی و حمایت از سرمایهگذاری در فعالیتهای مولد ازمهمترین نتایج مورد انتظار وضع این نوع مالیات است.

همچنین اجرای بخش قابل توجهی از سازوکارهای قانون پایانههای فروشگاهی و سامانه مؤدیان (راهاندازی سامانه مؤدیان و اتصال پایانههای فروشگاهی به پروندههای مالیاتی) یکی دیگر از دستاوردهای وزارت متبوع در دولت سیزدهم در حوزه مالیاتی میباشد که این امر نقش بهسزایی در ایجاد شفافیت در مبادلات اقتصادی و بهتبع آن کاهش زمینههای فرارمالیاتی داشته است.

مجموع این اقدامات و بهویژه ایجاد ارتباط میان تراکنش بانکی و فعالیت اقتصادی اشخاص موجب شد تا تعداد اشخاص حقیقی دارای اظهارنامه مالیات عملکرد از حدود ۲.۶ میلیون فقره در سال ۱۴۰۰ به ۵.۳ میلیون در سال ۱۴۰۲ افزایش و درآمد ابرازی آنها از حدود ۳ هزار میلیارد تومان به ۳۱ هزار میلیارد تومان (۱۰ برابر) افزایش یابد.

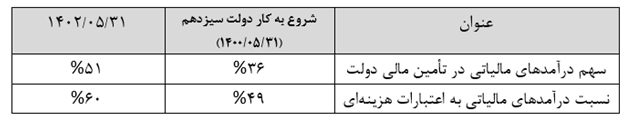

این اقدامات به همراه سایر اقدامات از جمله تلاش دولت برای شناسایی فراریان مالیاتی همچون تفکیک حسابهای تجاری از حسابهای غیرتجاری و حرکت سازمان به سمت دادهمحوری و الکترونیکی کردن فرایندهای شناسایی و وصول مالیات، منجر به رشد ۵۳ درصدی درآمدهای مالیاتی در ۵ ماهه سال جاری در مقایسه با دوره مشابه سال گذشته و در عین حال افزایش ۴ واحد درصد در تأمین مالی دولت از طریق مالیاتها (افزایش سهم تأمین مالی دولت از محل درآمدهای مالیاتی از ۴۸ درصد در ۵ ماهه سال ۱۴۰۱ به ۵۲ درصد در ۵ ماهه سال ۱۴۰۲) شده است.

رشد درآمدهای مالیاتی طی دوره استقرار دولت سیزدهم همواره بیش از ۵۰ درصد بوده است که این امر در سنوات گذشته سابقه نداشته است.

برخی شاخصهای مالیاتی در دولتهای دوازدهم و سیزدهم

دولت سیزدهم اتکای بودجه به درآمدهای پایدار از جمله مالیاتی به جای استقراض را به شدت افزایش داده است. در هشت سال دولت گذشته سهم درآمدهای مالیاتی محقق شده از کل منابع عمومی بودجه دولت بین ۳۰ تا ۳۹ در نوسان بود که در دولت سیزدهم افزایش یافته است.

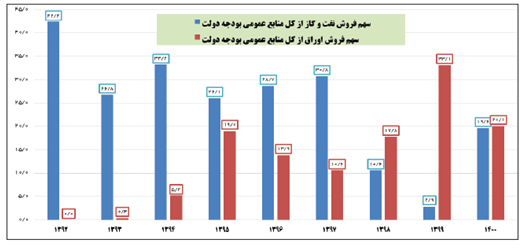

افزایش وابستگی بودجه دولت سیزدهم به درآمدهای مالیاتی نسبت به عملکرد دولت قبل، به این علت است که دولت گذشته به جای تلاش برای مقابله با فرارهای مالیاتی، به شیوه خطرناک استقراض از بانک مرکزی، بانکها و مردم یعنی با فروش بی رویه اوراق بدهی روی آورد.

فروش اوراق مالی سهم بالایی در تأمین درآمدهای دولت گذشته داشت؛ حال آن که سررسید اوراق فروش رفته در دولت دوازدهم به دوره دولت سیزدهم رسیده است. در سال ۱۳۹۲ سهم فروش اوراق بدهی برای تأمین مالی دولت، صفر بود اما در دولت های یازدهم و دوازدهم استفاده از این ابزار مالی دچار افراط شد، به طوری که در سال ۱۳۹۹ یک سوم منابع بودجه ای دولت از طریق فروش اوراق تأمین شد.

فروش اوراق بدهی در دولت دوازدهم به جای اتکا به درآمدهای پایداری

درواقع در دولت دوازدهم با کاهش درآمدهای نفتی، به جای اتکا به درآمدهای پایداری همچون درآمدهای مالیاتی، فروش اوراق بدهی جایگزین آن شد. نتیجه آن سیاست، این شد که دولت سیزدهم باید در ماه ۱۰ تا ۱۵ هزار میلیارد تومان اوراق سررسید شده را بازپرداخت کند که مجموع برای ۴ سال دولت سیزدهم بیش از ۵۰۰ هزار میلیارد تومان محاسبه شده است، اما در سال ۱۴۰۰ با روی کار آمدن دولت سیزدهم و تلاش برای دور زدن تحریم های نفتی و نقد کردن مطالبات ارزی کشور، مجدداً وصولی درآمدهای نفتی بالا رفت. از سوی دیگر، دولت اتکا به فروش اوراق را هم به شدت کاهش داد. البته تمام اوراق فروخته شده در دولت سیزدهم صرف بازپرداخت اوراق سررسیدشده گذشته (بدهی دولت قبل) می شود و خالص درآمدی برای دولت سیزدهم ندارد.

تعداد اظهارنامه های اشخاص حقیقی در سال۱۴۰۰ با ۳.۵ درصد رشد نسبت به سال ۱۳۹۹ به بیش از یک میلیون دویست هزار رسید. مالیات پرداخت شده بر اساس اظهارنامه های اشخاص حقیقی در سال ۱۴۰۰ نسبت به سال۱۳۹۹ با ۱۰۰ درصد رشد به رقم ۲۹۴۸ میلیارد تومان رسید.

عامل موفقیت دولت سیزدهم در افزایش درآمدهای مالیاتی، تمرکز بر خلأهای اخذ مالیات و به دام انداختن فراریان مالیاتی بوده است. با اقداماتی که دولت سیزدهم انجام داده، فراریان مالیاتی به تور افتادند. مثلا دولت ۲ هزار و ۵۰۰ بدهکار مالیاتی را ممنوع الخروج کرد که آنها اقدام به واریز یک هزار و ۲۰۰ میلیارد تومان مالیات کردند.

· ثبت رکورد بینظیر در شناسایی مؤدیان مالیاتی

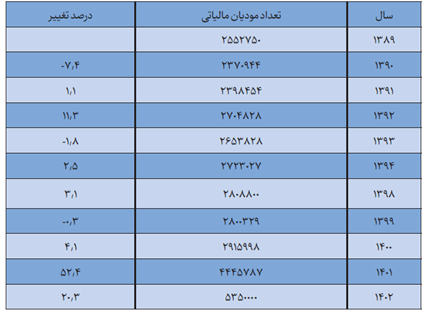

ثبت رکورد بی نظیر در شناسایی مؤدیان مالیاتی در دولت سیزدهم در حالی که در ۱۱ ساله منتهی به سال ۱۴۰۰ ، تنها ۳۶۳ هزار نفر به تعداد مودیان مالیاتی افزوده شده، در دو سال اول دولت سیزدهم، تعداد مودیان با رشد ۲ میلیون و ۹۱۵ هزار نفری به ۵ میلیون و ۳۵۰ هزار نفر رسیده است.

با اقداماتی که از ابتدای دولت سیزدهم برای اجرای قانون پایانه های فروشگاهی و همچنین شناسایی مودیان جدید مالیاتی انجام شد، موجب رشد قابل توجه تعداد مودیان مالیاتی شد. برای مشخص تر شدن نتایج اقدامات انجام گرفته در این حوزه بهتر است با عدد و رقم صحبت کنیم. از سال ۱۳۸۹ تا سال ۱۴۰۰ تعداد مودیان مالیاتی از ۲ میلیون و ۵۵۲ هزار نفر به ۲ میلیون و۹۱۵ هزار نفر رسید.

یعنی در مدت ۱۱ سال تعداد مودیان مالیاتی اعم از کسانی که اظهارنامه مالیاتی ارایه کرده و کسانی که از ماده ۱۰۰ استفاده کرده اند، معادل۳۶۳ هزار نفر افزایش یافته اما در سال ۱۴۰۱ تعداد مودیان مالیاتی با ۵۲.۴ درصد (معادل یک میلیون و ۵۳۰ هزار نفر) افزایش به ۴میلیون و ۴۴۵ هزار نفر رسید. همچنین در سال۱۴۰۲ تعداد مودیان مالیاتی با ۲۰.۳ درصد رشد به۵ میلیون و ۳۵۰ هزار نفر رسیده است.

· رشد ۸۳.۵ درصدی تعداد مودیان در دولت سیزدهم

به این ترتیب در دو سال اول دولت سیزدهم تعدادمودیان مالیاتی ۸۳.۵ درصد رشد داشته و این میزان افزایش چتر مالیاتی در طول تاریخ فعالیت این سازمان امور مالیاتی بی سابقه است. علت این جهش قابل توجه در شناسایی مودیان مالیاتی، حرکت سازمان مالیاتی به سمت داده محوری و الکترونیکی کردن فرایند شناسایی و وصول مالیات است. اقداماتی مانند اتصال کارت خوان ها به حساب و پرونده افراد، شناسایی و تفکیک حساب های تجاری از حسابهای غیرتجاری و همچنین راه اندازی سامانه جامع مودیان و ملزم کردن مودیان به عضویت در این سامانه در یک فرایند تدریجی است.

علاوه بر این، کیفیت اخذ مالیات در سازمان در حال ارتقاء است و امیدواریم امسال همه تکلیف بودجه برای وصول درآمدهای مالیاتی را محقق کنیم.

نکته بسیار مهم در این میان تلاش دولت برای تحقق عدالت مالیاتی است به طوری که برای جلوگیری از افزایش هزینه کسبه خرد، دولت مالیات نیمی از مودیان مالیاتی را صفر و نرخ مالیات ۹۰ درصد اصناف را کمتر از ۱۰ میلیون تومان تعیین کرد.

قطعا با توسعه هر چه بیشتر سامانه های الکترونیکی مانند سامانه جامع مودیان، به سمت داده محوری و عدالت مالیاتی حرکت می کنیم. در صورتی که همه مودیان عضو سامانه جامع مودیان شوند و در این سامانه فاکتور الکترونیک صادر کنند، تا حدود زیادی عدالت در پرداخت مالیات محقق خواهد شد؛ چراکه ثبت همه معاملات میزان مالیات قابل پرداخت برای هر مودی را مشخص می کند و این مهم مانع از اجحاف در حق مردم و مودیان می شود.

در دو سال اول دولت سیزدهم تعداد مودیان مالیاتی ۸۳.۵ درصد رشد داشته که این میزان افزایش چتر مالیاتی در طول تاریخ فعالیت سازمان امور مالیاتی بی سابقه است.