مدیریت دولت سیزدهم بر خلق پول بانکها

به گزارش ایران اکونومیست از شبکه اخبار اقتصادی و دارایی (شادا)، کنترل ترازنامه بانکها یکی از مسیرهای دولت برای مهار تورم است و آنچنان که وزیر اقتصاد میگوید: بانک مرکزی امسال با دقت و وسواس بیشتری، سقف رشد ترازنامه بانکی را پیگیری میکند، زیرا یکی از عوامل رشد نقدینگی، ترازنامه بانکها است.

در ۲۷ اسفند ماه بود که ضوابط کنترل مقداری ترازنامه بانکها توسط بانک مرکزی به تصویب رسید. براساس متن منتشر شده و ابلاغی به بانکها سقف رشد ترازنامه بانکهای تجاری در هر ماه ۲ درصد و بانکهای تخصصی ۲.۵ درصد است بهطوری که ترازنامه یک بانک تجاری در طول سال ۲۴ درصد و بانک تخصصی ۳۰ درصد افزایش یابد.

برای کنترل رشد ترازنامه بانکها در این برنامه، کنترل سمت راست ترازنامه که شامل داراییهای بانک میشود، هدفگذاری شده است چرا که یکی از علل اصلی افزایش نقدینگی در اقتصاد و رشد منابع بانکها، خلق پولی است که در فرایند رشد دارایی و اعطای تسهیلات بهوجود میآید.

نگرانی سیاستگذار از جهش ۹۵ درصدی پرداخت تسهیلات در سال ۹۹

این تصمیم بعد از آن اتخاذ شد که اقتصاد ایران با روند رو به رشد و شدید تسهیلاتدهی بانکها روبرو شده بود بهطوری فقط در سال ۹۹ بانکها ۹۵ درصد بیش از سال قبل تسهیلات (رشد پرداخت تسهیلات متفاوت از رشد مانده تسهیلات اعطایی است زیرا مانده تسهیلات اعطایی مابهالتفاوت تسهیلات پرداختی منهای اقساط وصول شده تسهیلات است) پرداخت کردند. این به معنای انفجار تقاضای تسهیلات بود.

عملیاتی شدن ضوابط ۶ ماه بعد از ابلاغ

بعد از ابلاغ ضوابط کنترل مقداری ترازنامه بانکها در ۲۷ اسفند ۹۹، اجرای آن در ۶ ماه اول با موانع متعددی روبر شد. این موانع ناشی از درگیر شدن رئیس کل وقت بانک مرکزی در فضای انتخابات و همچنین تغییر رئیس کل بانک مرکزی تا پیش از آغاز به کار دولت سیزدهم بود که در نهایت موجب مسکوت ماندن اجرای این سیاستها تا شهریور ماه ۱۴۰۰ شد.

با روی کار آمدن دولت سیزدهم این ضوابط در دستور کار حوزه نظارتی بانک مرکزی قرار گرفت. درواقع از آبان ماه بود که بانک مرکزی بهطور جدی موضوع را در دستور کار گذاشت و در گام اول ۵ بانکی که از نسبتهای تعیین شده فراتر رفته بودند، مشمول جریمه افزایش نرخ سپرده قانونی شدند.

اجزای جدا شده از شمول کنترل مقداری رشد ترازنامه

در فرایند بررسی کنترل رشد ترازنامه بانکها باید به نکته توجه داشت که منظور سیاستگذار از کنترل ترازنامه، سمت راست ترازنامه است. در سمت راست هم اجزایی مانند موجودی نقد، سپرده نزد بانک مرکزی، خرید اوراق دولت، فروش اوراق گام و تغییر در داراییها به دلیل تجدید ارزیابی از شمول کنترل رشد ترازنامه مستثنی شده است.

علت استثنای این اجزا، عدم تاثیر آنها بر رشد نقدینگی است چرا که یکی از مهمترین اهداف سیاست کنترل ترازنامه بانکها، کنترل رشد نقدینگی بود.

تاثیر کنترل مقداری ترازنامه بر تسهیلاتدهی بانکهای بورسی

برای محاسبه رشد مانده تسهیلات اعطایی، آمار بانکهای دولتی به صورت ماهانه منتشر نمیشود و فقط صورتهای مالی سال ۹۹ روی خروجی کدال قرار گرفته است. بنابراین در این گزارش صرفا به عملکرد ۱۱ بانک بورسی که عملکرد ماهانه را منتشر میکنند، پرداخته شده است. اما میتوان گزارشهای بانک مرکزی از رشد کل مانده تسهیلات اعطایی که به صورت ماهانه منتشر میشود را هم ملاک ارزیابی قرار داد.

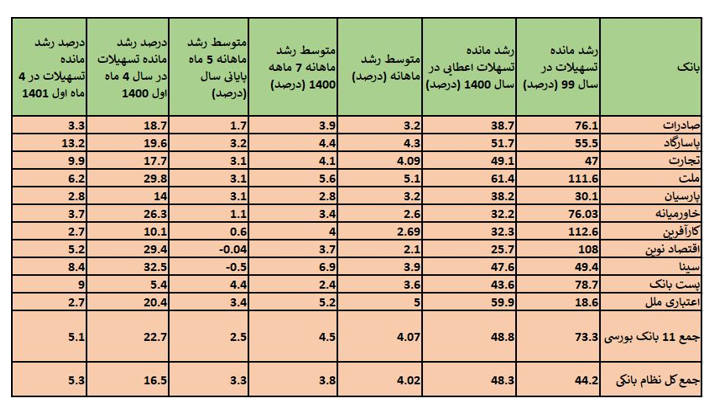

سیاست کنترل مقداری ترازنامه بانکها در سالی تدوین و ابلاغ شد که ترازنامه برخی بانکها رشدهای انفجاری و عجیبی داشت. همانطور که در جدول تهیه شده از آمارهای بانکهای بورسی نشان میدهد، در سال ۹۹ در مجموع ۱۱ بانک بورسی ۷۳.۳ درصد رشد مانده تسهیلات پرداختی داشتند که بسیار فراتر از رشد ۴۰.۶ درصدی حجم نقدینگی در سال مورد بررسی بوده است. بانک صادرات ۷۶.۱ درصد، کارآفرین ۱۱۲.۶ درصد، پاسارگاد ۵۵.۵ درصد، پست بانک ۷۸.۷ درصد، ملت ۱۱۱.۶ درصد، تجارت ۴۷ درصد، خاورمیانه ۷۶ درصد، اقتصاد نوین ۱۰۸ درصد و سینا ۴۹.۴ درصد رشد مانده تسهیلات اعطایی داشتهاند که این رقم نسبت به میزان رشدهای سالهای قبل کمنظیر است.

در واقع در سال ۹۹ از بین این ۱۱ بانک فقط بانک پارسیان و موسسه اعتباری ملل رشدی کمتر از رشد حجم نقدینگی را ثبت کردهاند. شاید یکی از علل اتخاذ تصمیم برای کنترل رشد مقداری ترازنامه بانکها در اسفند ۹۹ هم همین جهش رشد مانده تسهیلات بوده است.

افزایش نرخ سود سپرده ۵ بانک به ۱۳ درصد در آبان ۱۴۰۰

بعد از فراهم شدن مقدمات کار در عمل از مرداد یا شهریور ماه ۱۴۰۰ سیاست کنترل مقداری به مرحله اجرا درآمد اما به دلیل اینکه براساس ضوابط بانک مرکزی اعمال جریمه و برخورد با بانک بعد از بررسی عملکرد سه ماهه انجام میشود، اولین اقدام برای افزایش نرخ سپرده قانونی بانکهای متخلف در آبان ماه آن سال برای ۵ بانک انجام شد. درواقع بانکها از آبان ماه موضوع را جدی گرفتند و دقیقا از همان ماه آثار اعمال این سیاست در صورتهای مالی بانکها قابل مشاهده است.

وضعیت رشد مانده تسهیلات اعطایی بانکهای بورسی و کل شبکه بانکی

بررسی ۱۱ بانک بورسی نشان میدهد رشد ماهانه مانده تسهیلات این بانکها در ۷ ماهه اول سال گذشته معادل ۴.۵ درصد بوده اما این روند در ۵ ماه انتهایی سال کاهش قابل توجهی داشته و به رشد ماهانه ۲.۵ درصد رسیده است. در مجموع رشد ماهانه مانده تسهیلات اعطایی این ۱۱ بانک در سال گذشته ۴.۰۷ درصد بوده است. اما در این میان در سال ۱۴۰۰ برخی بانکها نسبت بالایی از رشد تسهیلاتدهی را به ثبت رساندند. در بین این ۱۱ بانک، بیشترین رشد مانده تسهیلات به ترتیب متعلق به بانکهای ملت، اعتباری ملل، پاسارگاد، تجارت و سینا بوده است.

کاهش رشد خلق پول بانکها در ۵ ماه پایانی سال ۱۴۰۰

با مقایسه اعداد و ارقام سال ۹۹ و ۱۴۰۰ نشان میدهد برخی بانکها واکنش محسوسی به مصوبه بانک مرکزی داشتهاند و برخی دیگر تقریبا اعتنایی نکرده و روند خود را طی کردهاند. بانک پاسارگاد در سال ۹۹ بیش از ۵۵ درصد رشد مانده تسهیلات داشته که این رقم در سال ۱۴۰۰ به ۵۱ درصد رسیده است. همچنین رشد مانده تسهیلات اعطایی بانک تجارت در سال ۹۹ معادل ۴۷ درصد بوده که در سال گذشته این رقم ۲.۱ درصد هم بیشتر شده است. بانک ملت هم هرچند بالاترین رقم رشد مانده تسهیلات را در سال گذشته به ثبت رسانده اما این رقم بسیار کمتر از رقم سال ۹۹ است.

در بین این ۱۱ بانک، بانکهای خاورمیانه، کارآفرین، اقتصاد نوین و پست بانک در سال ۱۴۰۰ افت محسوسی در رشد مانده تسهیلات اعطایی داشتهاند.

اما از آبان ماه ۱۴۰۰ و همزمان با اعمال جریمه سپرده قانونی برای ۵ بانک، میزان رعایت ضوابط بانک مرکزی افزایش یافت بهطوری که رشد مانده تسهیلات اعطایی برای ۱۱ بانک بورسی از ۴.۵ درصد به ۲.۵ درصد و کل شبکه بانکی از ۳.۸ درصد به ۳.۳ درصد رسید.

کاهش نرخ رشد مانده تسهیلات اعطایی به یک سوم در سال ۱۴۰۱

بررسی رشد مانده تسهیلات اعطایی در ۴ ماهه اول سال ۱۴۰۱ نشان میدهد رعایت نسبتهای بانک مرکزی در سال جاری نسبت به سال قبل افزایش قابل توجهی داشته است، زیرا رشد مانده تسهیلات اعطایی از ۱۶.۵ درصد در ۴ ماهه اول سال گذشت به ۵.۳ درصد در ۴ ماهه اول امسال کاهش یافته است. همچنین رشد سپردهها از ۱۴.۷ درصد به ۸.۳ درصد رسیده است.

به گفته میرعمادی مدیر اداره ارزیابی سلامت نظام بانکی بانک مرکزی، نرخ سپرده قانونی ۹ بانک در سال ۱۴۰۰ و ۶ بانک در سال جاری به ۱۳ درصد افزایش داده بود و بهنظر میرسد مهمترین عامل رعایت نسبتهای کنترل مقداری ترازنامه در سال جاری همین اقدام تنبیهی بوده است.

اعمال اصلاحات در ضوابط کنترل مقداری در مرداد ماه امسال

ازجمله نقدهایی که به جزئیات سیاست کنترل مقداری ترازنامه بانکها مطرح میشد، بیتوجهی به وضعیت بانک و عدم تعیین سقف رشد ترازنامه براساس نرخ کفایت سرمایه است. طبق ضوابط کنترل مقداری بانکها، رشد ترازنامه بانکهای تجاری در هر ماه ۲ درصد و بانکهای تخصصی ۲.۵ درصد است که در مجموع رشد سقف ترازنامه بانکهای تجاری در طول سال به ۲۴ درصد و بانکهای تخصصی به ۳۰ درصد بود.

این در حالی است که در میان بانکهای تجاری بانکی وجود دارد که از نرخهای کفایت سرمایه بسیار پایین و حتی منفی رنج میبرد و بانکهایی هم هستند که نرخ کفایت سرمایه ۸ درصد و بیشتر دارد اما این بانکها هم باید طبق مصوبه بانک مرکزی سقف ۲۴ درصد را رعایت کنند.

در همین راستا بانک مرکزی برای اصلاح این ضوابط مدتی پیش ضوابط جدیدی ابلاغ کرد که براساس آن رشد ترازنامه بانکها براساس ۷ معیار نظارتی تعیین خواهد شد. این معیارها شامل «امتیاز رتبهبندی بانک یا موسسه اعتباری براساس روش کَملز»، «نسبت کفایت سرمایه»، «وضعیت بانک در بازار بین بانکی»، «وضعیت اضافه برداشت»، «وضعیت مطالبات غیرجاری ریالی»، «وضعیت رعایت بخشنامههای مبارزه با پولشویی» و «قضاوت حرفهای وضعیت بانک از نظر گروه بازرسی در چارچوب مقررات مربوط به رعایت نرخ سود سپرده و تسهیلات، تسهیلات کلان، مرتبط، سرمایهگذاریها و شفافیت.» است.

بر اساس برنامه بانک مرکزی حداقل رشد ترازنامه بانکها ۱.۳۳ درصد و حداکثر ۲.۵ درصد خواهد بود. ضمن اینکه دو بانک قرضالحسنه هم ماهانه تا ۴.۵ درصد میتوانند رشد ترازنامه داشته باشند.

سقف ۲.۵ درصدی رشد ماهانه ترازنامه فقط برای ۲ بانک تخصصی

بانک مرکزی فقط برای۲ بانک تخصصی/ توسعهای کشور اجازه رشد ماهانه ۲.۵ درصد در ترازنامه را داده و برای رعایت بیشتر این محدوده تعیین شده از شورای پول و اعتبار مجوز افزایش نرخ سپرده قانونی تا از ۱۳ درصد به ۱۵ درصد را دریافت کرده است.

بر این اساس اگر بانکی در مدت سه ماه، ضوابط کنترل رشد مقداری ترازنامه را رعایت نکند، مشمول افزایش نرخ سپرده قانونی خواهد شد.

کنترل مقداری ترازنامه بانکها درشرایطی اعمال شد که نرخ تورم و رشد تقاضای تسهیلات، روندی صعودی و انفجاری در پیش گرفته بود. اگر بانک مرکزی صرفا با افزایش نرخ سپرده قانونی یا کاهش عرضه پول کنترل رشد نقدینگی را دنبال میکرد، نرخ سود بانکی قطعا روند صعودی به خود میگفت و تقریبا وضعیت سالهای ۹۳ تا ۹۶ در سال ۱۴۰۱ تکرار میشد. اما بانک مرکزی این بار علاوه بر مدیریت عرضه پول، برای کنترل تقاضای پول با روش کنترل مقداری ترازنامه، علاوه بر اینکه توانست سیاست کنترل نقدینگی را دنبال کند، از افزایش نرخ سود در بازار بین بانکی و نرخ سود سپرده و تسهیلات جلوگیری کرد.

بنابراین با اعمال این سیاست، هدف کنترل نقدینگی با تبعات بسیار کمتری محقق میشود. با این وصف بهنظر میرسد سیاست کنترل مقداری ترازنامه بانکها یکی از بهترین و موثرترین سیاستهای پولی بانک مرکزی در طول چند دهه اخیر بوده است. قطعا با استمرار این سیاست و اعمال ضوابط اصلاحی آن در مرداد ماه، شاهد افزایش کارایی این ابزار برای کنترل خلق پول و اعمال نسبتهای نظارتی بر بانکها خواهیم بود.