رؤیایی به نام نظام کارآمد مالیاتی

به گزارش ایران اکونومیست، اقتصاد جهان در طی ۵۰ سال اخیر با تغییراتی همراه بوده و تئوریهای اقتصادی قدیمی فراموش شده است، به طوریکه اکثر کشورهای پیشرفته، «مالیات» را به عنوان محور منابع درآمدی خود قرار دادهاند. هر چند مقایسه وضعیت اقتصاد ایران با کشورهای توسعهیافته چندان منطقی به نظر نمیرسد اما همواره مسئولان اقتصادی کشور داعیه حرکت به سوی اقتصادهای برتر را داشتهاند؛ با این وجود در ایران، «مالیات» جایگاه والایی در درآمدهای کشور نداشته و بیشترین سهم در ترکیب درآمدهای کشور همچنان به فروش نفت خام و مشتقات آن اختصاص پیدا میکند.

البته بررسی روند کشور بیانگر آن است که با تشدید تحریمهای غرب، دولتها به دلیل کاهش درآمدهای نفتی به سوی تحقق درآمد مالیاتی حرکت کردهاند اما این اقدامات کاملاً مقطعی بوده و پس از رفع تحریمها یا افزایش قیمت نفت خام، بار دیگر سیاست اقتصادی راحت و بدون دردسر یعنی فروش نفت خام جایگزین مالیاتستانی شده و قوانین مالیاتی نادیده گرفته شدهاند.

نکته اساسی این بوده که مالیات و فعالیتهای اقتصادی دارای تأثیر متقابل بوده و جهت دستیابی به یک رشد اقتصادی پایدار و افزایش سهم مالیات از درآمدهای دولت نیاز است یک بازنگری جدید در سیاستهای اقتصادی صورت گیرد.

«مالیاتبردرآمد شرکتها»، «مالیاتبردرآمد اشخاص»، «مالیات بر مصرف»، «مالیات املاک مسکونی»، «مالیات خودرو»، «مالیات جاده»، «مالیات زیست محیطی» انواع درآمدهای مالیاتی است که در حال حاضر در کشورهای توسعهیافته دریافت میشود و جای خالی بعضی از آنها در کشور ما احساس میشود.

مقایسه مالیات ستانی در ایران با سایر کشورهای جهان

بررسی ساختار مالیاتی ایران نشان میدهد که «مالیاتبردرآمد اشخاص حقیقی»، «مالیات بر شرکتها»، «مالیات بر ثروت» و سایر مالیاتها نظیر «واردات» و «مالیات بر کالاهای خاص» بهعنوان درآمدهای مالیاتی کشور شناخته میشوند، البته در سالهای اخیر طرحهای از قبیل «مالیات بر املاک»، «خودروهای لوکس»، «مالیات بر عایدی سرمایه» مطرح شده است اما اجرای ناقص این طرحها باعث شده است نه درآمد چندان بالایی عاید حاکمیت شود و نه خاصیت تنظیمگری خاصی اینگونه طرحها احساس شود.

اظهارنظر رئیس سازمان امور مالیاتی بیانگر آن است که میزان تحقق درآمدهای مالیاتی کشور در سال گذشته برابر ۳۰۶ هزار میلیارد تومان بوده است؛ به عبارت دیگر، تحقق درآمدهای مالیاتی نسبت به بودجه ۱۱۲ درصد است، با وجود اینکه عملکرد مالیاتی کشور در سالهای اخیر بهبود یافته اما مقایسه ایران با دیگر کشورها همچنان حکایت از فاصله بسیار زیاد دارد.

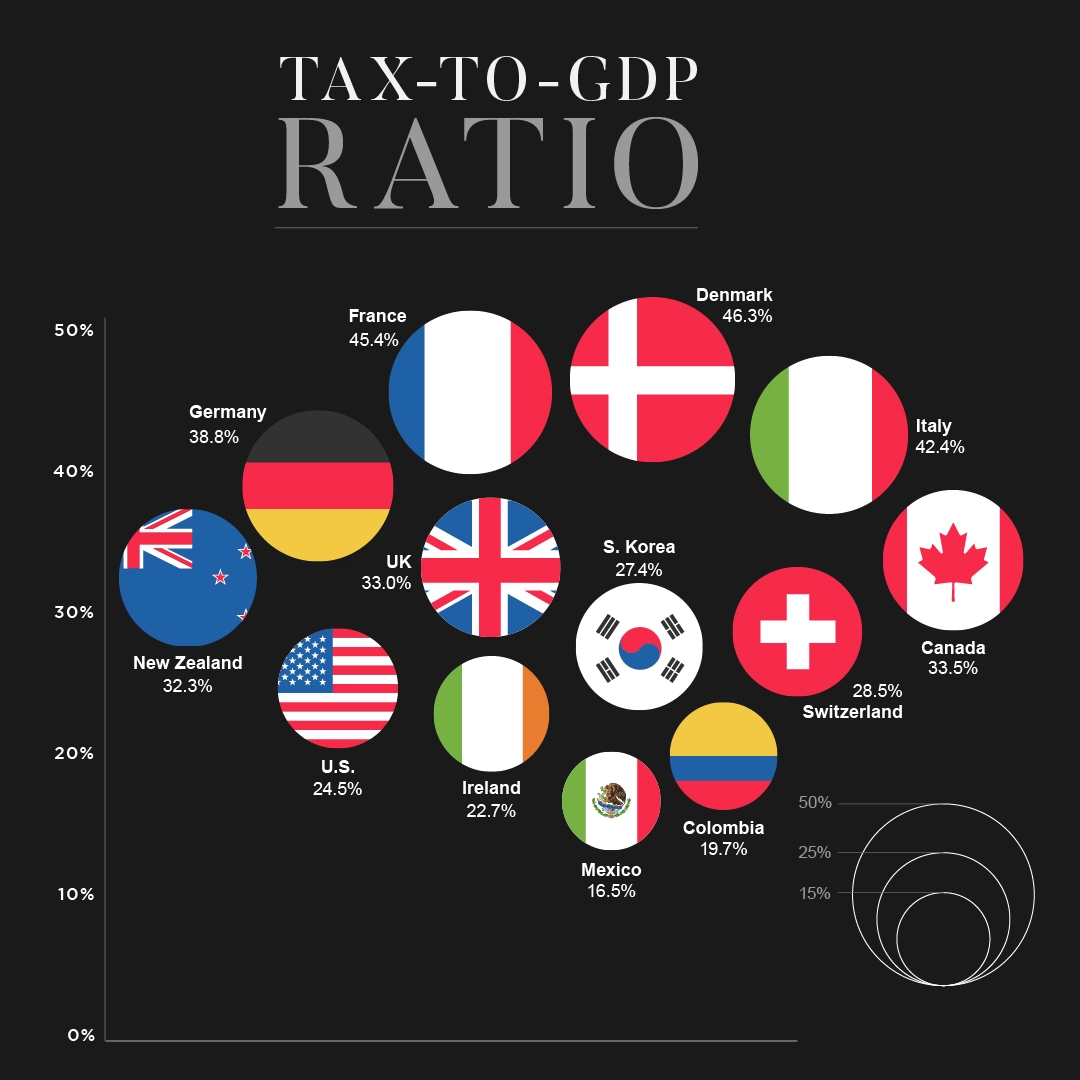

یکی از اصلیترین شاخصها بهمنظور بررسی روند مالیاتی کشور به «شاخص نسبت درآمدهای مالیاتی به تولید ناخالص داخلی» مربوط میشود، پژوهشهای بینالمللی بیانگر آن بوده که این نرخ در کشورهای پیشرفته جهان بیش از ۲۴ درصد بوده است. برخی از یافتههای بینالمللی دیگر نیز نشان میدهد که سهم درآمد مالیاتی از تولید ناخالص داخلی در اقتصاد کشورهای توسعه یافته حدود ۴۰ درصد است که این رقم برای اقتصاد کشورهای در حال توسعه تنها ۱۵ درصد است.

این در حالی است که نسبت مالیات به تولید ناخالص داخلی در ایران در دهه انتهای قرن سیزدهم (۱۳۹۰-۱۴۰۰) بین ۶ تا ۹.۲ درصد در نوسان بوده و در حال حاضر حدود ۶.۲ درصد است البته بر اساس برنامه پنجساله ششم توسعه این نرخ باید به ۱۰ درصد افزایش پیدا کند که به دلیل پایان مدتزمان این برنامه و شرایط مالیاتستانی کشور، دسترسی به این رقم غیرممکن خواهد بود.

نکته جالب توجه این بوده که شاخص نسبت مالیات به تولید ناخالص داخلی در سال ۱۳۴۵ و با آغاز به کار سازمان امور مالیاتی حدود ۷.۵ درصد بوده است و با اینکه در مقاطعی افزایش یافت اما در مجموع شاهد یک روند ثابت در این شاخص بودهایم و این امر حکایت از ضعف بسیار جدی در نظام مالیاتی کشور است.

پژوهشهای صورتگرفته بیانگر آن است که «محدود بودن پایههای مالیاتی نظیر مالیات بر عایدی سرمایه»، «نرخهای پایین مالیات»، «عدم شفافیت»، «فقدان پایگاه اطلاعات اقتصادی»، «در نظرگرفتن معافیتها و استثنائات فراوان»، «حجم بالای اقتصاد غیررسمی و فرار مالیاتی» از مهمترین دلایل پایین بودن نسبت مالیاتی ایران در مقایسه با سایر کشورهای جهان است.

از طرفی بررسی در خصوص نرخ مالیات بردرآمد اشخاص حقیقی نیز نشان از تفاوت فاحش ایران با دیگر کشورها دارد بهگونهای که بالاترین نرخ مالیاتبردرآمد اشخاص حقیقی در ایران، ۲۵ درصد کمتر از سایر کشورها است که این مورد از نظر عدالت اجتماعی بسیار بااهمیت است بنابراین ارتقای فرهنگ مالیاتی و همراهی مالیاتدهندگان با اصلاحات مالیاتی در این میان نقش پراهمیتی دارد.

ناگفته ماند در ایران تعداد اظهار نامههای مالیاتی به ازای هر کارمند مالیاتی تفاوت فاحش با کشورهای دیگر دارد، این نسبت در ایران حدود ۱۶۰ و به طور متوسط برای کشورهای دیگر ۱۵۰۰ است، به بیان دقیقتر در ایران هر کارمند مسئول رسیدگی به اظهار نامنه ۱۶۰ نفر است که نسبت به متوسط جهانی فاصله ۹ برابری دارد، که این امر به شیوه اخذ مالیات کشور مربوط است.

بررسی روند اخذ مالیات در ایران و سایر کشورها بیانگر آن است که فاصله بسیار عظیمی میاندرآمدهای مالیاتی ایران و کشورهای توسعهیافته وجود دارد، از سوی دیگر با وجود تصویب قانون جدید مالیاتی در سال ۱۳۹۸ اما این قانون به شکل دقیق و جامع اجرا نمیشود.

علاوه بر این یکی از اصلیترین مسائل در حوزه نظام مالیاتی به بحث بهروز بودن قوانین مربوط میشود متأسفانه در این زمینه نیز اقداماتی صورت نگرفته است و یک نیاز جدی جهت مطالبه و آگاهسازی احساس میشود. با این تفاسیر ایران اکونومیست در سلسله گزارشهای «ایران و مالیات» به بررسی وضعیت نظام مالیاتی ایران و دیگر کشورها، قوانین، نقاط قوت و ضعف و به بیان کلی مطالبهگری در حوزه مالیاتی کشور خواهد پرداخت.