۶ ابزار کاهنده نوسان در بورسها

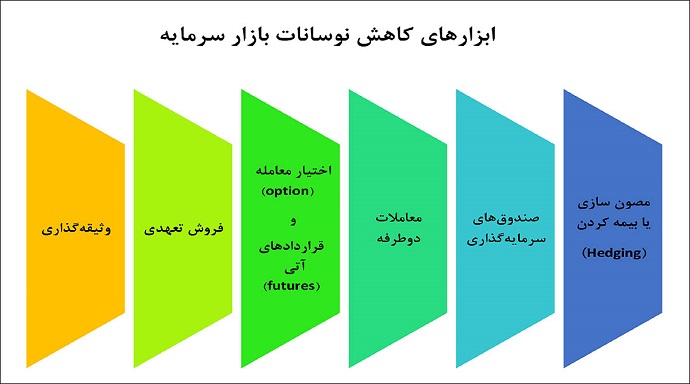

از مهمترین ابزارهای مالی که برای جلوگیری از ابرنوسان در بازارهای سرمایه بهکار میروند، بیمهسازی، صندوقهای سرمایهگذاری، معاملات دوطرفه، فروش تعهدی، استفاده از اختیار معامله و قراردادهای آتی و وثیقهگذاری است که پژوهشکده امور اقتصادی به تشریح سازوکار هر یک پرداخته است.

Untitled-1

با توجه به تجربیات دو سال گذشته سهامداران و البته سیاستگذاران در تالار شیشهای، لزوم استفاده از ابزارهای مختلف برای کاهش تنشها و نوسانات بازار سرمایه ضروری بهنظر میرسد. در این راستا پژوهشکده امور اقتصادی وزارت اقتصاد در پژوهشی که به همت محمد برزوئیلموکی انجام شده، به معرفی ابزارهای بازار سرمایه برای کاهش تنشها و نوسانات بازار پرداخته و در ادامه چگونگی ایجاد ساختار منسجم درخصوص استفاده از این ابزارها برای کاهش نوسانات بازار را بررسی کرده است.

بهطور کلی، ابزارهای مالی در بازارهای مالی دنیا نقش بسیار پررنگ و ویژهای دارند، بهطوریکه با وجود این ابزارها، نوسانات و تنشها تا حدود زیادی قابلکنترل میشوند. مهمترین ابزارهای مالی موجود که برای کاهش نوسانات بازار سرمایه بهکار میروند عبارت است از: مصونسازی یا بیمهکردن (Hedging)، صندوقهای سرمایهگذاری، معاملات دوطرفه، فروش تعهدی، استفاده از اختیار معامله (Option) و قراردادهای آتی (futures) و وثیقهگذاری. در پژوهش حاضر، برای شناسایی و انتخاب مناسبترین ابزاری که در بازار سرمایه ایران قادر است تا بیشترین کارآیی را برای کنترل نوسانات فراهم آورد، شاخصهای مهم و موثر معرفی و تعیین شده است. این شاخصها عبارتند از: قابلیت مدیریت حرفهای دارایی، نقدشوندگی، حفظ اصل سرمایه، بازدهی متناسب با ریسک، قابلیت کسب سود در شرایط ناپایدار و قابلیت محدودکردن زیان در شرایط ناپایدار.

ابزارهای مالی موجود برای کاهش نوسان بازار سرمایه

بازیگران بازارهای اقتصادی و سرمایهگذاری همواره با ریسکها و مخاطرات ناشی از نوسانات بازار مواجه هستند. این نوسان و عدماطمینان از وضعیت آینده، گاه باعث زیانهای شدید به این بازیگران و حتی خروج آنها از بازار و عدمرغبت سایرین به ورود به این عرصه میشود. فعالان بازار از دیرباز بهدنبال یافتن راهکارهایی برای مدیریت ریسک و ایجاد آرامش خاطر در پی وقوع نوسانات و التهابات بازار بودهاند. بازار سهام ایران به دلیل نبود یا کمرنگبودن ابزارهای مالی همچون آپشن، فیوچرز، آتی و امثال آن بازاری پرریسک و تکجهت است، در واقع بازار سهام با رشد قیمتها سود را تجربه میکند و با سقوط قیمتها راهی جز نزول ندارد. درحالیکه شاید با وجود ابزارهای جدید مالی و ریسک بالای بازار و نوسانات آن باعث شده که نهتنها سرمایهگذار خارجی، بلکه سرمایهگذاران داخلی هم اقبال لازم و پرشوری به بازار نداشته باشند.

بازار سرمایه بدون ابزارهایی شبیه ابزار مشتقه معنی و مفهوم واقعی بازار را ندارد و سرمایهگذاران خارجی تصویری از بازار بدون ابزار مشتقه ندارند که بتوانند وارد آن بازار شوند. لازمه فعال بودن ابزارهای مالی، فراهمبودن زمینه لازم برای هریک از این ابزارهاست که در سالهای اخیر تا حدود زیادی به آن توجه شده و فعالیتهای خوبی در این زمینه صورتگرفته است.

این ابزارهای مالی در بازارهای مالی دنیا نقش بسیار پررنگ و ویژهای دارند، بهطوری که با وجود این ابزارها، نوسانات و تنشها در آن بازارها تا حدود زیادی قابلکنترل هستند.

1- مصونسازی یا بیمهکردن Hedging: کلمه Hedging در فرهنگ لغت یعنی «مصونسازی» و در بازارهای مالی، به معنای مصونسازی یا بیمهکردن سرمایه از زیانهای احتمالی است. هجینگ سرمایهگذاری در بازارهای مالی عبارت است از: بهکارگیری استراتژی مناسب با استفاده از ابزارهای خاص برای جبران زیان ناشی از هرگونه حرکت پیشبینینشده قیمت. در واقع هجینگ بهمعنای گرفتن یک موقعیت بهمنظور جبران ریسک نوسانات آتی قیمت است. هجینگ نوعی استراتژی معاملاتی است و معمولا توسط معاملهگران حرفهای مورداستفاده قرار میگیرد. تکنیکهای مصونسازی بهطور کلی شامل استفاده از ابزارهای مالی پیچیده شناختهشده بهعنوان مشتقات استراتژی معاملاتی است که بیشتر در بازارهای Option و Futures بهکار گرفته میشوند. نحوه عملکرد این ابزار با یک مثال قابل شرح است. با فرض خرید سهام یک شرکت و خوشبینی نسبت به آینده این شرکت، ممکن است در مورد زیانهای کوتاه مدت در صنعت نگرانی وجود داشته باشد. برای محافظت از سقوط احتمالی سهام آن شرکت میتوان یک گزینه قرار داده شده (مشتق) در شرکت را خریداری کرد که اجازه میدهد در یک قیمت خاص (قیمت اعتصاب) سهام نقد شوند، لذا اگر قیمتها به زیر قیمت اعتصاب بروند و سقوط کنند میتوان از این گزینه بیمهای استفاده کرد و از زیان گریخت.

2- صندوقهای سرمایهگذاری: در بازارهای توسعهیافته اوراق بهادار، به دلیل پیچیدگی فرآیند تصمیمگیری برای سرمایهگذاری بر روی این اوراق و افزایش چشمگیر حجم و سرعت گردش اطلاعات و تخصصیشدن فعالیتها، استقبال از سرمایهگذاریهای جمعی بهویژه در قالب انواع صندوقهای سرمایهگذاری، در سالهای اخیر از رشد روزافزونی برخوردار بوده است. صندوقهای سرمایهگذاری، بهعنوان ابزاری برای تنوعبخشی، حفاظت و تجمیع داراییها شناخته شده و با اقبال گسترده عموم و اهل حرفه همراه شده است. حجم روزافزون داراییهای سرمایهگذاری شده در این صندوقها بهشدت در حال افزایش است، در واقع صندوقهای سرمایهگذاری یکی از ابزارهای موجود در بازار سرمایه هستند که امکان سرمایهگذاری غیرمستقیم در بازار سرمایه را فراهم میآورند و برای افرادی که دارای دانش و اطلاعات مالی کمتری هستند، مناسب است. صندوق سرمایهگذاری، شرکتی است که وجوه سرمایهگذاران مختلف را جمعآوری، آن را در سهام، اوراق قرضه، ابزارهای کوتاهمدت بازار پول، سایر اوراق بهادار یا داراییها یا ترکیبی از این موارد، سرمایهگذاری کرده و پرتفوی مناسبی تشکیل میدهد. هر سهم صندوق سرمایهگذاری، بیانگر مالکیت نسبی سرمایهگذار از منابع صندوق و سودی است که از آن منابع عاید وی میشود. صندوقهای سرمایهگذاری از نهادهای مالی فعال در بازار سرمایه هستند که فعالیت اصلی آنها سرمایهگذاری در اوراق بهادار است. این صندوقها با استفاده از وجوه سرمایهگذاران، در مقیاس بزرگ سرمایهگذاری میکنند و بهدنبال کسب بازدهی مناسب برای سرمایهگذاران صندوق هستند. سرمایهگذاران یا دارندگان واحدهای سرمایهگذاری صندوق به نسبت سهم یا میزان سرمایهگذاری خود در صندوق، در سود و زیان آن شریک میشوند. صندوقهای سرمایهگذاری را میتوان به 3نوع متفاوت (بر اساس عملکرد- بر اساس پرتفوی- بر اساس مالکیت) طبقهبندی کرد. عملکرد سرمایهگذاری با 2 رکن ریسک و بازدهی مورد ارزیابی قرار میگیرد و همواره بیشترین بازدهی با توجه به سطح مشخصی از ریسک، معیاری مناسب برای سرمایهگذاری است.

هدف اساسی صندوقهای سرمایهگذاری، بیشینهکردن داراییهای تحتمدیریت خود در طول زمان است. صرفهجویی در زمان، مدیریت حرفهای و تخصصی، تقسیم هزینهها بین سرمایهگذاران و کاهش ریسک از مزایای صندوقهای سرمایهگذاری و در نقطه مقابل کاهش کنترل سرمایهگذار بر سبد دارایی خود و نداشتن حقرای در مجامع شرکتها نیز از معایب صندوقهای سرمایهگذاری محسوب میشوند.

3-معاملات دو طرفه: بازار دوطرفه به بازاری گفته میشود که سهامداران آن زمانی که انتظار اصلاح یا افت قیمتی یک سهم را دارند، میتوانند فروش استقراضی انجام دهند، یعنی بدون اینکه سهمی داشته باشند، میتوانند آن را به فروش برسانند و متعهد شوند که در زمانی مشخص در آینده سهم آن شرکت را خریده و به قرارداد عمل کنند، در مقابل بازار یکطرفه بازاری است که فعالان آن بازار تنها در زمان رشد قیمتها امکان کسب بازده از آن بازار را دارند و در ریزش قیمتها در بهترین حالت ممکن میتوانند بهموقع شناسایی سود کنند و متحمل زیان نشوند. در بازار یکطرفه مانند بورس ایران به دلیل فضای تورمی، سهامداران علاقهای به فروش دارایی خود با زیان ندارند و حاضرند مدتها سهام را نگهداری کنند تا سرانجام با افزایش قیمت سهام از زیان خارج شوند. این مساله باعث میشود تا از لحاظ نموداری شیب رشد قیمتها و اصلاح قیمتها متفاوت باشد و همین موضوع کارآیی برخی از ابزارهای تحلیل تکنیکال را در بورس ایران به صفر میرساند. دوران رونق، بورس همواره با بازدهی خوبی همراه بوده است. رشد نقدینگی در سطح جامعه و سرازیرشدن آن به سمت بورس با توجه به عمق پایین این بازار منجر به رشدهای چند برابری در قیمت برخی سهام بازار میشود. بازار یکطرفه باعث میشود تا به تعادل رسیدن بازار بهتاخیر افتاده و برخی سهام دچار حبابهای سنگین شود. در چنین شرایطی تحلیل نقشی کمرنگتر به خود گرفته و سهام مختلف صرفا به خاطر ورود نقدینگی رشد قیمتی را تجربه میکنند و نه ارزش ذاتی. این در حالی است که فراهمکردن بستر بازار دوطرفه میتواند مزایای زیادی را نصیب بازار سهام و فعالان آن کند. این مزیتها را میتوان در افزایش شدید نقدشوندگی، کارآ شدن ابزار تحلیل تکنیکال، جلوگیری از ایجاد حباب در بازار و سهام شرکتها، پررنگ شدن نقش تحلیل در تصمیمات سرمایهگذاری و امکان کسب بازدهی در ریزش بازارها خلاصه کرد.

4- فروش تعهدی: در این روش معاملهگر با پیشبینی کاهش قیمت یک سهم آن را به صورت استقراضی فروخته و سپس پس از کاهش قیمت مدنظر سهم را بازخرید کرده و از اختلاف قیمت آن سود میبرد. در روش استقراضی، رابطه میان فروشنده و مالک اوراق بهادار به شکل استقراض تعریف میشود. بدین صورت که فروشنده با قرضکردن اوراق بهادار از مالک و پرداخت بهره از پیش توافقشده، به فروش اوراق بهادار در بازار و پیادهسازی استراتژی معاملاتی خود اقدام میکند. یکی از مهمترین مزایای فروش تعهدی افزایش تحلیل در بازار سرمایه است. در فروش تعهدی سرمایهگذار انتظار دارد قیمت یک سهم در یک بازه زمانی مشخص کاهش پیدا کند، بنابراین با هدف کسب سود از این کاهش قیمت، به فروش سهم تحتمالکیت شخص دیگری اقدام کرده و با کاهش قیمت و بازخرید آن، از تفاوت قیمت فروش و بازخرید سود میکند.

5- اختیار معامله (Option) و قراردادهای آتی (fiutures) : امروزه در بازارهای معتبر سرمایه در دنیا، قراردادهای آتی (futures) و اختیار معامله (Option) بهعنوان ابزارهای مدیریت ریسک از اهمیت بسیار زیادی برخوردار هستند و بهطور گسترده مورداستفاده قرار میگیرند.

در اینگونه بازارها، معاملهگران حرفهای با بهرهگیری از قابلیتهای منحصربهفرد این ابزارها، به کنترل بسیار خوبی بر روی سرمایهگذاری خود دست یافتهاند. آگاهی و شناخت از اینگونه ابزارها و در نهایت تعریف و بهکارگیری آنها در بازار سرمایه ایران، به بازیگران این بازار نیز امکان کنترل بهتر بر سرمایهگذاری خود و بهدنبال آن آرامش خاطر بالاتر از ورود و فعالیت در بازار خواهد داد.

اختیار معامله (Option)، قراردادی است که به خریدار آن، اختیار (و نه اجبار) خرید یا فروش یک دارایی معین را در قیمت تعیینشده تا یک زمان مشخص اعطا میکند. قرارداد آتی (fiutures) قراردادی است که فروشنده متعهد میشود بر اساس آن، در سررسید معین، مقدار مشخصی از کالای تعیینشده را به قیمتی مشخص بفروشد و در مقابل خریدار متعهد میشود کالا را با مشخصات تعیینشده، خریداری کند. قرارداد آتی به افراد این امکان را میدهد که اقدام به خرید کالایی کنند که در حالحاضر تصمیم به تحویل گرفتن آن ندارند و وجه آن را نیز در زمان تحویل پرداخت کنند. همچنین افراد میتوانند کالایی که اکنون مالک آن نیستند را بفروشند و در آینده آن را به خریدار تحویل داده و کسب سود کنند. طراحی و ایجاد قراردادهای آتی برای دستیابی به اهداف و انتظاراتی بوده است تا بتواند بر اساس انتظارات افرادی که تمایل به فعالیت در بازار سرمایه با اهداف خاص دارند، گزینههای متنوعی ایجاد کند. پوشش ریسک، استفاده از اهرم مالی، نقدشوندگی بالای معاملات و تضمین معاملات توسط اتاق پایاپای از جمله مزایای استفاده از قراردادهای آتی است.

6-وثیقهگذاری: در سال 1389 دستورالعمل وثیقه قرارگرفتن سهام تصویب شد، یعنی افرادی که به وام احتیاج دارند میتوانند سهام خود را بهعنوان وثیقه جهت ضمانت بازپرداخت بدهیها نزد بانکها قرار دهند.

دنیایاقتصاد