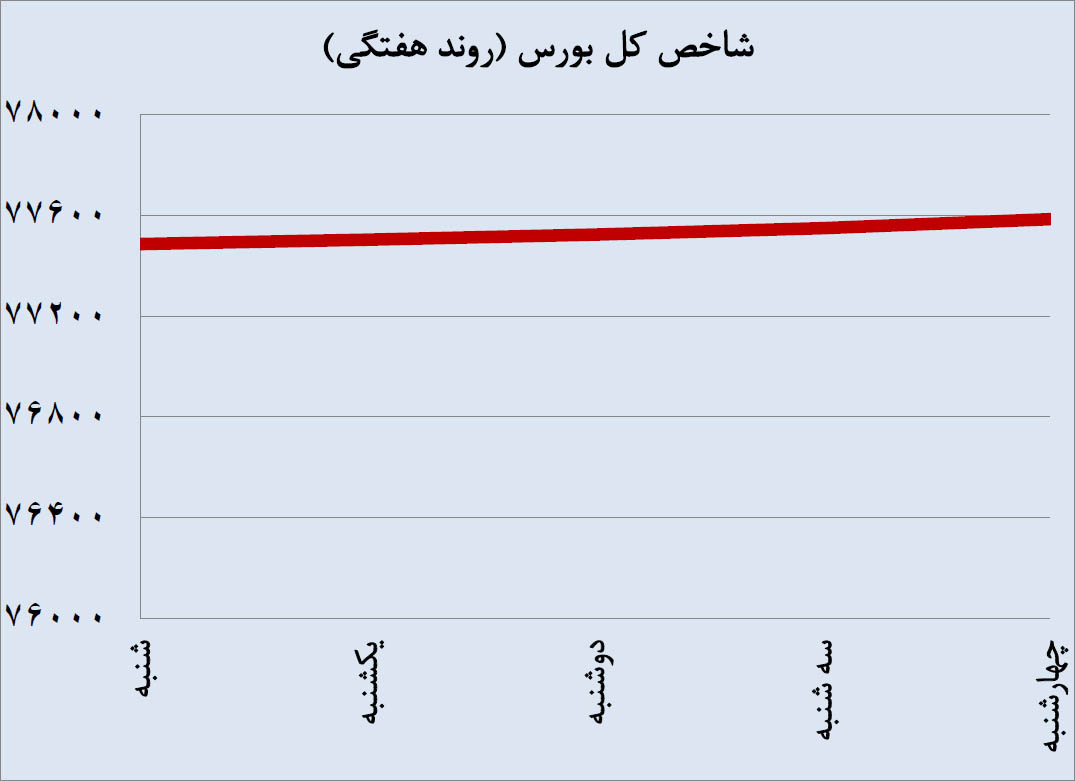

در حالی شاخص کل رشد 5/ 0 درصدی را تجربه کرد که شاخص کل هموزن (با اثرگذاری یکسان نمادها در محاسبه این شاخص) رشد حدود 5/ 2 درصدی را به ثبت رساند. پس از موج مثبت روز نخست معاملات 96 و رشد شاخص کل در ادامه، اما مطابق با انتظارات بورس تهران با حجم اندک معاملات بر مسیر کمنوسان قرار گرفت. ارزش معاملات در روز چهارشنبه کمتر از 96 میلیارد تومان بود. در حالیکه با ضعف چرخش نقدینگی در میانه تعطیلات نوروزی نمادهای بزرگ روند کمنوسانی را تجربه میکردند از سوی دیگر نمادهای کوچکتر با موجهای نقدینگی با رشدهای قابل توجهی همراه شدند. بر این اساس بخش قابل توجهی از ارزش اندک معاملات نیز به نمادهای کوچکتر اختصاص یافت. در این خصوص «شپلی» با ارزش بازار 217 میلیارد تومانی در روز چهارشنبه با ارزش معاملات بیش از 9 میلیارد تومانی، بیشترین ارزش معاملات را در میان سایر نمادهای بازار در اختیار داشت. علاوه بر «شپلی» نام دیگر نمادهای کوچک بازار نیز در میان نمادهای با بیشترین حجم و ارزش معاملات مشاهده میشود. به نظر میرسد علاوه بر فضای کمرمق روزهای آغازین سال جدید، سرایت هیجان رشدهای افسارگسیخته نمادهای کوچک بازار پایه به کوچکترهای بورس تهران و همچنین چشم طمع به کسب سودهای حداکثری از رشد قیمتی نمادهای کوچکتر، در حالیکه امکان کسب چنین بازدهی در نمادهای بزرگتر وجود نداشت، از عواملی بود که باعث پیشی گرفتن شاخص کل هموزن از شاخص کل شد.

موجی از بازار پایه در بورس تهران

پس از فراهم آمدن امکان معاملات سهام نمادهای بازار پایه توافقی از سوی معاملهگران برخط (آنلاین)، سرعت چرخش نقدینگی در این نمادها افزایش یافت. این نمادها با وجود سختگیری در ثبت معاملات همیشه مورد توجه فعالان بازار سهام بودهاند. شاید این موضوع را بتوان به علت علاقه معاملهگران به شرکتهای زیانده عنوان کرد. بارها در بورس تهران شاهد بودهایم شرکتی که زیان سنگین در صورتهای مالی خود به ثبت رسانده است و حتی تا سرحد ورشکستگی پیش میرود، با استقبال گرم فعالان بورسی مواجه میشود. برای نمادهای بازار پایه نیز به نظر میرسد فعالان بازار بر این معتقد بودند که قیمت سهام این شرکتها در وضعیت اسفناک مالی و عملیاتی شرکت و همچنین با توجه به ضریب نقدشوندگی پایین در معاملات بازار توافقی به کف خود رسیدهاند. به این ترتیب با تسهیل روند معاملات در این نمادها سرعت ورود نقدینگی به این نمادها افزایش یافت. در حالی حذف قفل نقدینگی در معاملات سهام انگیزهای برای استقبال از این نمادها بود که به نظر میرسد بازار از دلایل ثبت این نمادها در بازار توافقی پایه و همچنین از مشکلات مالی و عملیاتی که عمده این شرکتها با آن مواجه هستند غافل است.

به هر حال قیمت نمادهای بازار پایه رشدهای عجیبی را به ثبت رساندند. در این میان نگاه بازار به این نمادها نیز مانند یک گروه بود که تمامی نمادها از صنایع مختلف با یک معیار سنجیده میشدند (تسهیل روند نقدشوندگی سهام) و به دیگر عوامل منفی موجود بیاعتنا بودند. به نظر میرسد موج هیجانی مثبت از این نمادها به کوچکترهای بورس تهران نیز رخنه کرده است.

در حالیکه از هفته پایانی معاملات سال گذشته امکان انجام معاملات برخط به وجود آمد، رشدهای افسارگسیخته نمادهای بازار پایه نیز شروع شد. تقریبا تمامی نمادهای بازار پایه ارزش بازار اندکی در برابر دیگر نمادهای بازار سهام دارند. به نظر میرسد یکی از دلایل استقبال از نمادهای کوچکتر بورس تهران نیز همین حرکت نقدینگی به سمت نمادهای بازار پایه بود. درنتیجه نقدینگی به جای ورود به نمادهای بزرگتر به سمت نمادهای بازار پایه و همچنین نمادهای کوچکتر بورس تهران با بستر مهیا برای سفتهبازی و کسب سودهای حداکثری حرکت کرد.

«شپلی» در صدر جدول هیجان بورس

رشد قیمتی نمادهای کوچک بورس تهران عاملی برای پیشتازی شاخص کل هموزن در برابر شاخص کل بود. از جمله نمادهای کوچک بورس تهران که در این مدت با رشدهای قابلتوجهی مواجه شد «شپلی» است. این سهم که پس از افزایش سرمایه سنگین و تلاش ناکام برای خروج از ماده 141 قانون تجارت تا نزدیکی قیمت 43تومان به ازای هر سهم نزول یافت، در ادامه با حضور قدرتمند نقدینگی بر مسیر صعودی قرار گرفت. «شپلی» در حالی هفته نخست سال 96 را با بازدهی بیش از 22درصدی پشت سر گذاشت که صورتهای مالی این شرکت برای سال مالی منتهی به آذر سال 95، به زیان انباشته بیش از 450 میلیارد تومانی در برابر سرمایه 357 میلیارد تومانی این شرکت اشاره دارد. بر اساس ماده 141 قانون تجارت اگر میزان زیان یک بنگاه اقتصادی بیش از نیمی از سرمایه شرکت را از بین ببرد، باید با برگزاری مجمع درخصوص ادامه کار و برنامه شرکت برای خروج از ماده قانونی یا انحلال آن شرکت تصمیمگیری شود، فعالان بازار بار دیگر به یاد سنت همیشگی و کسب سودهای چشمگیر در کوتاهمدت به سمت این نماد جلب شدهاند. برای مشاهده فضای هیجانی و سفتهبازی در این نماد کافی است که به معاملات این نماد پیش از انجام افزایش سرمایه توجه شود. رشدهای افسارگسیختهای که در ادامه، ریزشهای شدید را پس از یک رفت و برگشت (توقف و بازگشایی) نماد به دنبال داشت. افت 32 درصدی در آخرین روز معاملاتی سال 94 و همچنین افت بیش از 19 درصدی در آخرین روز معاملاتی پیش از توقف طولانیمدت «شپلی» در سال 95 از نمونههای تلاطم قیمتی سهام شرکت پلی اکریل ایران است. همانطور که اشاره شد این نماد بیشترین ارزش معاملات را در معاملات چهارشنبه گذشته به خود اختصاص داد تا به تمرکز معاملهگران بازار روی این فضای سفتهبازی تاکید کند. تعداد معاملات این نماد به بیش از 9600مرتبه رسید.

گرچه با حمایتهای دولت و همچنین برنامههای شرکت تلاش برای کاهش زیان در «شپلی» مشاهده میشود، اما مسیری ناهموار در این میان وجود دارد که عدم برنامهریزی مناسب میتواند نتیجه عکس داده و حتی زیان شرکت را بیش از پیش افزایش دهد. حال اینکه ادامه رشدهای قیمتی بدون پشتوانه در این نماد میتواند فروش و خروج سهامداران درصدی را با ناامیدی از سرمایهگذاری در این شرکت به دنبال داشته باشد.

ادامه صعود «آپ»؛ آغاز سقوط «متانولی»ها

سهام آسان پرداخت از نمادهای مورد توجه بازار طی هفتههای معاملاتی اخیر بوده است. این نماد که پس از رشدهای اخیر (افزایش ارزش بازار) اثر محسوستری بر رشد شاخص کل دارد، از ابتدای سال 96 رشد نزدیک به 9 درصدی را تجربه کرده است. خاطره تعدیلات مثبت متوالی آسان پرداخت از زمان عرضه در مهر 95 به کمک رشد این نماد آمده است. «آپ» در اولین پیشبینی سال 96 سود هر سهم را 236 تومان اعلام کرده است. افزایش مقدار تراکنشهای شاپرکی و همچنین رشد میزان فروش پین از نکات قابل توجه در تعدیل مثبت این شرکت بود. همچنین تلاش شرکت برای افزایش تعداد دستگاههای پوز در سال آینده نیز اثر خود را در اولین پیشبینی شرکت برای سال مالی جاری داشته است. با این حال «آپ» با وجود تعدیل مثبت در اولین پیشبینی تا میانه اسفند بازار مورد توجه بازار نبود. در ادامه اما شاهد شروع روند صعودی سهام آسانپرداخت و رشد از قیمت 1500 تومان تا 1900 در معاملات چهارشنبه گذشته بودیم.

شاید مهمترین جرقه برای آغاز رشد «آپ» زمزمههای عرضه «پرداخت» بهعنوان بزرگترین شرکت فعال در زمینه تجارت الکترونیک بود. در معارفه بهپرداخت به در نظر گرفتن نسبت قیمت به درآمد نزدیک به 8 واحدی برای عرضه (بر اساس سود هر سهم در اولین پیشبینی 96) این سهم اشاره شد. در حالیکه حضار در این معارفه به گران بودن قیمت عرضه اشاره داشتند و اعتراض به قیمت مورد نظر مشاهده شد اما شاهد هستیم بازار به «آپ» نسبت قیمت به درآمد بالای 8 واحدی داده است. این در حالی است که نسبت قیمت به درآمد این گروه در سطح 6/ 6 است. در هفته آینده به نظر میرسد باید در انتظار نهایی شدن عرضه به پرداخت بود. روند معاملات این سهم تازهوارد میتواند بر کل گروه رایانه اثرگذار باشد و روند قیمتی «آپ» نیز مشخص کند.

دیگر گروه خبرساز در بورس تهران کالاییها بودند. قیمت فلزات در بازار جهانی با نوساناتی مواجه شد، اما در نهایت قیمتها تفاوت چندانی با روزهای پایانی سال 95 نداشت. در گروه شیمیایی اما شاهد سقوط آزاد قیمت متانول بودیم. علاوه بر این قیمت اوره به روند نزولی ادامه داد. قیمت هر تن متانول در بازار جهانی با ادامه مسیر نزولی به کمتر از 300 دلار به ازای هر تن رسیده است. بر اساس اطلاعات پلتز هر تن متانول CFR چین در قیمت 290 دلار معامله شد. سرانجام حاشیه سود منفی شرکتهای تبدیل متانول به الفین (MTO) چین تعطیلی یکی از این واحدها را به دنبال داشت، البته کارشناسان بازار جهانی به احتمال بازگشت این واحدها به روند سودآوری با نزول قیمت متانول اشاره دارند (هزینههای تولید الفین از متانول، 3 برابر قیمت متانول عنوان میشود) با این حال باید به روند قیمتی محصول نهایی این واحدها (پلیمرها) نیز توجه داشت.

اوره نیز بهعنوان دیگر محصول پتروشیمیهای داخلی با خوراک مشابه (گاز طبیعی) به مسیر نزولی خود ادامه داد و قیمت اوره که در زمان اوجگیری قیمت گاز طبیعی در بازار جهانی به 250 دلار نیز رسیده بود در شرایط کنونی تا 200 دلار افت کرده است.

در ادامه هفته شاهد رشد

بسیار اندک شاخص در معاملات روزانه بودیم که در نتیجه از ابتدای معاملات

روز یکشنبه تا پایان هفته شاخص تنها رشد 99 واحدی را به ثبت رساند.

در ادامه هفته شاهد رشد

بسیار اندک شاخص در معاملات روزانه بودیم که در نتیجه از ابتدای معاملات

روز یکشنبه تا پایان هفته شاخص تنها رشد 99 واحدی را به ثبت رساند.