شاخص بورس تهران در هفته گذشته با رشد تقریبا 400واحدی به محدوده 77 هزار و 190 واحدی رسید. به عبارت بهتر بازدهی متوسط بورس تهران در هفته گذشته بیش از 5/ 0 درصد بود. این درحالی بود که ارزش معاملات سهام خرد در نمادهای عادی چندان چنگی به دل نمیزد. آنچه بیش از هرچیز دیگر در هفته گذشته بر روند معاملات تاثیرگذار بود، انتظار فعالان بازار از اولین برآوردهای رسمی شرکتها از سودآوری در سال آینده است که مثبت به نظر میرسد. اما در این میان نگرش احتیاطی در بازار موجود است که از شکلگیری روندهای مثبت قابل توجه جلوگیری میکند. از طرفی شاید نتوان به اولین پیشبینیها درباره سودآوری در سال آینده اتکای چندانی کرد. اصولا گزارش پیشبینی سود که از طرف شرکتها روی شبکه کدال قرار میگیرد، تنها نشاندهنده برآورد مدیران شرکت از قدرت سودسازی شرکت است. برای تهیه این گزارشها، فروضی تعیین میشود که با توجه به شرایط فعلی شرکت غیرمنطقی به نظر نمیرسد، اما تضمینی برای تحقق این فروض وجود ندارد. در واقع پیشبینی شرکت برای سال مالی آتی وابستگی شدیدی به شرایط فعلی شرکت دارد. علاوه بر آن، عموما شرکتها تلاش میکنند پیشبینی محتاطانهای روانه شبکه کدال کنند. چرا که اولین پیشبینیها نه تنها استنباط مدیران شرکتها را نشان میدهد، بلکه به تعبیری برنامه مدیران را نیز نشان میدهد. در واقع مدیران تلاش میکنند به گزارشهای اولین پیشبینی بهعنوان بودجه اولیه شرکت نگاه کنند. بنابراین عموما تلاش میکنند اولین پیشبینیها را به گونهای تنظیم کنند که قادر باشند نه تنها تا پایان سال مالی پوشش دهند، بلکه حتیالمقدور تلاش میکنند این پیشبینیها برای تعدیلات مثبت فضای کافی داشته باشند.

چشماندازی شکننده

بررسیهای «دنیای اقتصاد» نشان میدهد که در 5 سال مالی گذشته اولین پیشبینیهای سود شرکتها با واقعیت انحراف قابل توجهی داشته است. نتایج بررسیها نشان میدهد اختلاف زیادی در عمده شرکتها میان سود پیشبینیشده آنها در ابتدای سال با آنچه در پایان سال مالی محقق میشود وجود دارد. این موضوع به ویژه در پنج سال اخیر به علت نوسان شدید نرخ ارز، ناپایداری تورم، افت و خیز قیمتهای جهانی کالاها و همچنین حجم بالای نقدینگی سرگردان تشدید شده است. این پیشبینیها در حالی از سوی شرکتها ارائه میشود که در سایر بازارهای جهانی سهام، چنین امری وجود ندارد و پیشبینی سود شرکتها را موسسات مالی و تحلیلگران براساس اطلاعات مالی شرکتها ارائه میکنند.

بررسیهایی که در گزارشهای پیشین نیز به آن اشاره شده بود، نشان میدهد که نه تنها عملکرد واقعی از اولین پیشبینی شرکتها انحراف دارد، بلکه روند خاصی نیز در نحوه گزارشدهی به چشم نمیخورد. به عبارت دقیقتر نمیتوان ادعا کرد که مدیران شرکتهای یک گروه یا یک شرکت در طول سالیان پیشین بهطور منظم گزارشهای اولیه خود را خوشبینانه یا بدبینانه روانه کدال کردهاند. نکته دقیقا اینجا است که مدیران شرکتها، مفروضات اولیه گزارشهای پیشبینی را از شرایط فعلی کسب و کار استخراج میکنند. در سالهایی که بازارهای جهانی رونق داشتهاند، شرکتهای وابسته به قیمتهای جهانی (صادراتمحورها) مدام در پیشبینیهای خود تعدیل مثبت اعمال کردهاند. اما در سال مالی منتهی به اسفند 1393 که قیمتهای جهانی رو به نزول گذاشتهاند، روند به کلی معکوس بوده است. علاوه بر آنکه نمیتوان روی پیشبینی شرکتها حساب ویژهای باز کرد، حتی پیشبینیها از سوی کارشناسان بینالمللی، در بازارهای جهانی نیز اغلب دچار انحراف میشود. بهطور کلی، پیشبینیهای اولیه را میتوان برآوردی شکننده از آینده سودآوری شرکتها در نظر گرفت. این عملکرد واقعی شرکتها در دورههای مالی گذشته است که میتواند استنباط صحیحتری از نحوه مدیریت شرکتها شکل دهد.

کارشناسان خوشبینتر از گذشته

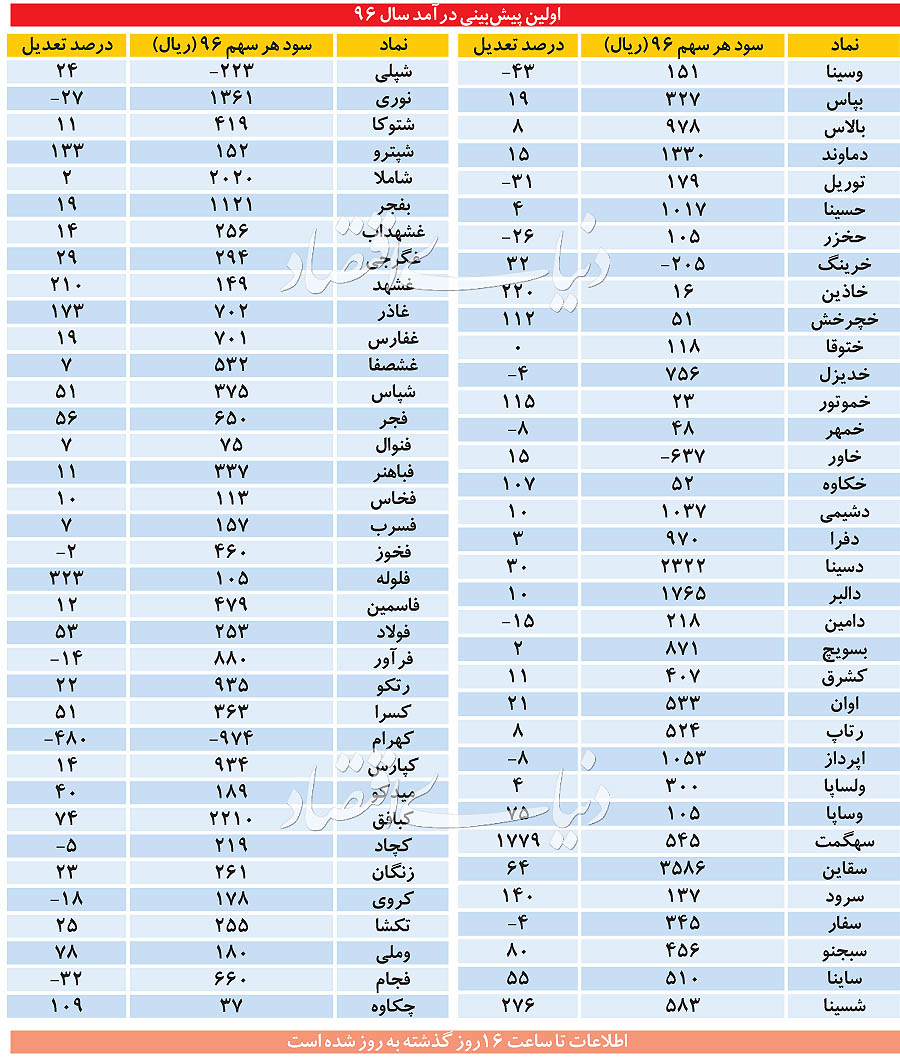

با این توضیحات، باید اشاره کرد که امروز آخرین فرصت قانونی شرکتها برای تهیه و ارسال اولین پیشبینی سود هر سهم برای سال مالی منتهی به 29 اسفند 1396 است. عمده شرکتهای بورسی و فرابورسی دارای سال مالی منتهی به انتهای اسفند ماه هستند. در واقع با انتشار این گزارشها، چشمانداز بخش عمده شرکتهای بورسی و فرابورسی برای سال مالی آتی مشخصتر خواهد شد.تا عصر روز گذشته 71 شرکت بورسی و فرابورسی اولین پیشبینیهای سود هر سهم خود برای سال مالی آتی را روانه شبکه کدال کردهاند. این 71 نماد که در 22 گروه پراکنده هستند، تا حدودی کارشناسان بازار سهام را نسبت به آینده خوشبینتر کرده است. در نظرسنجی که هر هفته از سوی سایت «دنیایبورس» انجام میشود، گرایش کلی کارشناسان بازار سهام نسبت به روند بازار مشخص میشود. طبق آخرین نظرسنجی «دنیای بورس»، بخش عمده کارشناسان بازار معتقد هستند که در هفته جاری بازار سهام روند مثبتتری را طی خواهد کرد که دلیل عمده آن پیشبینیهای مثبتی است که مدیران شرکتها از سال مالی آتی دارند.

در واقع کارشناسان بر این باور هستند که اولین پیشبینیهای واصله برای بازار سهام مفید بوده و ادامه روند این گزارشهای مثبت میتواند بازار سهام را در هفتههای آخر سال جذاب کند.نباید فراموش کرد که نسبت P بر E که از سوی متولیان بازار گزارش میشود، مقیاسی پیشنگر است و بر اساس عملکرد گذشته شرکتها محاسبه نمیشود. در واقع با افزایش پیشبینی سود شرکتها (به ویژه شرکتهای بزرگ) پیشبینی سودآوری بورس و فرابورس افزایش مییابد و متوسط نسبت قیمت به عایدی (P بر E) که به بازار گزارش میشود احتمالا دچار افت خواهد شد. با کاهش این نسبت ممکن است به نظر برسد که قیمتها در بازار ارزندهتر از گذشته شدهاند. اگرچه همانطور که اشاره شد، نمیتوان به این پیشبینیها اتکا کرد، اما فعالان بازار P بر Eهای جدید را بر اساس پیشبینی شرکتها محاسبه میکنند.

سیمانیها و خودروییها دلگرمکنندهتر از سایرین

طبق گزارشهای منتشر شده در سامانه کدال، شرکتهای خودرویی و سیمانی چشمانداز بهتری برای فعالان بازار ترسیم کردهاند. همانطور که اشاره شد، باید به این نکته توجه داشت که شرکتها بر اساس شرایط فعلی پیشبینیهای خود را منتشر کردهاند. در ماههای اخیر و با پیگیریهای انجمن صنفی تولیدکنندگان سیمان، شاهد رشد قیمت در بازار سیمان بودهایم. پس از رکود ساخت و ساز در سالهای اخیر و همچنین کاهش صادرات سیمان به کشورهای همسایه، تقاضا برای مصالح ساختمانی از جمله سیمان نیز کاهش یافت. این موضوع منجر به کاهش چشمگیر سودآوری شرکتهای سیمانی در سالهای اخیر شد. کار به جایی رسید که در ماههای گذشته انجمن صنفی تولیدکنندگان سیمان برای جلوگیری از کاهش بیشتر قیمت سیمان و در نتیجه سودآوری شرکتهای سیمانی، مجبور به کاهش تولید سیمان شد. با توافقی که بین شرکتهای تولیدکننده سیمان صورت گرفت، نرخ سیمان از تنی 70 تا 80 هزار تومان به تنی 110 هزار تومان بهطور متوسط رسید. حال شرکتهای سیمانی قیمت هر تن سیمان را برای سال آتی بین 100 تا 110 هزار تومان در نظر گرفتهاند. نباید فراموش کرد که قیمت سیمان در ماههای اخیر به دلیل تصمیم کارتلی تولیدکنندگان سیمان صورت گرفت. چنانچه در سمت تقاضا اتفاق قابل توجهی در سال مالی آتی رخ ندهد، نمیتوان انتظار داشت که نرخ سیمان از محدودهها فراتر رفته و در بدترین حالت در سطوح فعلی باقی بماند. در طرف دیگر اما، میتوان به گسترش صادرات سیمان در سال آینده خوشبین بود. شاید این موضوع بتواند سودآوری شرکتهای سیمانی را رشد دهد.

در کنار شرکتهای تولیدکننده سیمان که اولین پیشبینیهای سود سال آینده خود را با تعدیل مثبت نسبت به سود سال مالی جاری گزارش کردهاند، خودروییها و قطعهسازان نیز چشمانداز مثبتی طرح کردهاند. اگرچه هنوز شرکتهای بزرگ این گروه پیشبینیهای خود را ارائه ندادهاند، پیشبینیهای مثبت فعلی نشان از آن دارد که احتمالا سایر شرکتها نیز قادر خواهند بود پیشبینی مثبتی ارائه کنند. از سه ماه پایانی سال 1394، شرکتهای گروه خودرو بیش از هر زمان دیگری در مرکز توجه بازار سهام قرار گرفتند. قراردادهای این شرکتها با شرکای خارجی باعث شده است که فعالان بازار سهام روی این گروه حساب ویژهای باز کنند. اگرچه به نتیجه رسیدن قراردادهای امضا شده در سال گذشته نتوانست تحول قابل توجهی در سود سال جاری شرکتهای خودرو و قطعهساز ایجاد کند، اما انتظار میرود که رفتهرفته در سال مالی آتی نتایج قراردادها به بار بنشیند. در این باره اما، دو نکته منفی وجود دارد. اولا ممکن است توافقات صورت گرفته با شرکای خارجی به دلیل وجود ریسکهای سیاسی مورد تهدید قرار بگیرد. از طرف دیگر مدیران شرکتهای خودروساز در سالهای اخیر نشان دادهاند که تبحری در پیشبینی سود شرکت ندارند. در میان گروههای بورسی خودروییها در 5 سال گذشته نشان دادهاند کمترین دقت را در پیشبینی سود دارند. این شرکتها علاوه بر آنکه سود خود را بهطور متوسط دست بالا اعلام میکنند، بیشترین انحراف و کمترین نظم را در پوشش بودجههای خود نشان دادهاند. این گروه در سالهای گذشته اغلب سودهای خود را با زیان تعویض کرده، به عبارت دیگر به جرأت میتوان گفت که اولین پیشبینیهایی که این شرکتها دادهاند به هیچوجه قابل استناد نیست.

شیمیاییها بازار را تکان خواهند داد؟

تا عصر دیروز، هشت شرکت بورسی و فرابورسی از گروه محصولات شیمیایی اولین پیشبینیهای خود را منتشر کردند. در این میان تعدادی از این شرکتها به زیرگروه شویندهها تعلق دارند. این شرکتها نیز تا حدودی چشمانداز سال آینده را مثبت ارزیابی کردهاند. اگر شرکتهای بزرگ پتروشیمی از جمله متانولسازان نیز بخواهند سود سال مالی آتی را با شرایط فعلی قیمتهای جهانی پیشبینی کنند، احتمالا باید شاهد افزایش قابل توجه پیشبینی سودآوری بورس و فرابورس در سال آتی باشیم. این شرکتها از طرفی بزرگ هستند و از طرف دیگر P بر E کمتر از متوسط بازار دارند. در نتیجه چنانچه پیشبینیهای خود را با شرایط فعلی قیمتهای جهانی تنظیم کنند، احتمالا نسبت P بر E پیشنگر بازار افت قابل توجهی را تجربه خواهد کرد.

در 5 سال مالی گذشته این گروه بهعنوان بزرگترین گروه حاضر در بازار سهام نیز، انحراف قابل توجهی را نسبت به پیشبینیهای خود نشان میدهد. شرکتهای پتروشیمی و محصولات شیمیایی که اغلب تاثیر فراوانی از قیمتهای جهانی میپذیرند، طی 5 سال اخیر همواره در پیشبینیهای سود خود دچار خطاهای بزرگ شدهاند. در دیگر گروههایی که به قیمتهای جهانی وابستهاند نیز چنین الگویی مشاهده میشود. برای مثال گروه فلزات اساسی نیز میانگینهای بالایی را در 5 سال برای پوشش بودجه ثبت کرده است و انحراف معیار میزان پوشش بودجه در پایان سال مالی نیز عدد بالایی را نشان میدهد. این دادهها نشانگر آن هستند که نهتنها در این صنعتها قاعدتا سود شرکتها دستپایین اعلام میشود، بلکه انحرافات بودجه نیز به شدت بالا است.

فلزات اساسی، فراتر از انتظارات

شرکتهای گروه فلزات اساسی که تا کنون پیشبینیهای خود را منتشر کردهاند، اگرچه مفروضات محتاطانهای برای سال مالی آتی در نظر گرفتهاند، اما بودجه خود را اغلب با تعدیل مثبت منتشر کردهاند. پیشتر اشاره شد که این صنایع معمولا سود خود را دستپایین پیشبینی میکنند تا در ادامه راه برای پوشش بودجه به مشکل برخورد نکنند. این گروه نیز مانند گروه محصولات شیمیایی میتواند بهطور معناداری سودآوری بازار را افزایش دهد. چنانچه تولیدکنندگان مس، سرب و روی قیمتهای جهانی فعلی را برای سال مالی آتی اصل در نظر بگیرند، میتوان از این شرکتها در آینده انتظار تعدیلات مثبت داشت. نباید فراموش کرد که قیمتهای جهانی در میزان سودآوری این شرکتها تاثیر بسزایی دارد و چنانچه قیمتهای جهانی دچار نوسان شدید شوند (امری که معمولا اتفاق میافتد) سودآوری این شرکتها به شدت دستخوش تغییر خواهد شد.

سد حرکت بازار

با وجود آنکه به نظر میرسد شرکتهای پیشبینیهای جذابی از سال مالی آتی منتشر کردهاند، اما بعید است که بازار به سرعت به پیشبینیها واکنش نشان دهد. از طرفی در آستانه آغاز سال جدید قرار داریم و اشخاص حقیقی و حقوقی، هر کدام به دلایلی به تامین نقدینگی نیاز دارند. بر همین اساس انتظار میرود چنانچه تقاضای قابل توجهی در بازار سهام شکل بگیرد، احتمالا به اندازه کافی عرضه وجود خواهد داشت. بنابراین حتی اگر برآورد فعالان بازار از پیشبینیهای سود مثبت باشد، نباید انتظار رشد قابل توجه سطح عمومی قیمتها در بازار سهام باشیم. در هفته گذشته نیز روند قیمتها در بازار سهام مثبت بود و شاخص کل تقریبا 5/ 0 درصد رشد کرد، اما قدرت عرضه و همچنین احتیاط خریداران در بازار محسوس بود. از طرف دیگر تهدید بازگشایی سایر نمادهای بانکی متوقف نیز همچنان در بازار وجود دارد. در هفته گذشته بانکهای صادرات و اقتصاد نوین صورتهای مالی خود را در شبکه کدال منتشر کردند. این دو بانک که احتمالا دست کمی از بانکهای ملت و تجارت در بازگشایی نخواهند داشت، عملا فاصلهای با بازگشایی نماد ندارند. در چنین شرایط این امکان وجود دارد که فعالان بازار تا زمانی بازگشایی نمادهای باقی مانده بانکی در خرید سهام احتیاط کنند.

این گزارشها عموما حکایت

از بهبود عملکرد شرکتها در سال مالی آتی دارد؛ هرچند نوعی محافظهکاری در

برآورد سودآوری آنها نیز مشاهده میشود. در این میان، شرکتهای گروه کالایی

وابسته به قیمتهای جهانی تلاش داشتهاند پیشبینیها را محتاطانه اعلام

کنند تا درصورت نوسان قیمتهای جهانی، مشابه سالهای اخیر دچار مشکل نشوند.

این گزارشها عموما حکایت

از بهبود عملکرد شرکتها در سال مالی آتی دارد؛ هرچند نوعی محافظهکاری در

برآورد سودآوری آنها نیز مشاهده میشود. در این میان، شرکتهای گروه کالایی

وابسته به قیمتهای جهانی تلاش داشتهاند پیشبینیها را محتاطانه اعلام

کنند تا درصورت نوسان قیمتهای جهانی، مشابه سالهای اخیر دچار مشکل نشوند.