شاخص ارزی به بالای مرز 3800 تومان رسید

قیمت دلار در کمتر از یک هفته توانست از دو کانال عبور کند. این ارز که در دومین روز آذرماه وارد کانال 3 هزار و 700تومان شده بود، روز یکشنبه با شدت بیشتری رشد کرد تا از مرز 3 هزار و 800 تومان نیز عبور کند، اتفاقی که در 4 سال گذشته بیسابقه بود. روز یکشنبه، دلار با 46 تومان افزایش به قیمت 3 هزار و 818 تومان رسید. اما چه عواملی زمینهساز رشد قیمت دلار و ثبت رکوردهای افزایشی شدهاند؟ آیا وقوع نوسان عمدی بوده یا فعلوانفعالات درونی بازار آن را ایجاد کرده است و در نهایت، آیا این نوسان ادامهدار خواهد بود یا قیمت در نهایت در کانال 3 هزار و 800 تومان آرام خواهد گرفت. اینها، بخشی از مهمترین سوالاتی هستند که «دنیای اقتصاد» در گزارش پیش رو سعی کرده است به آنها پاسخ دهد. در این گزارش، 6 دلیل و بازیگردان افزایش قیمت معرفی شدهاند و استدلال شده است که رشد قیمت دلار بیشتر غیرارادی و ناشی از فعلوانفعلات درونی بازار بوده است تا عوامل ارادی و برون بازاری. در نهایت، اکثر کارشناسان، ادامه روند نوسان را وابسته به واکنش سیاستگذار ارزی دانستهاند و عنوان کردهاند، اگر بازارساز بتواند بخشی از تقاضای بازار را در هفته جاری پاسخ دهد، شدت نوسان کند خواهد شد. البته بیشتر کارشناسان به این نکته نیز اذعان دارند که سیاستگذار برای جلوگیری از نوسانات احتمالی آینده نیاز است یک بازنگری اساسی در سیاستهای ارزی خود را مدنظر قرار دهد.

رکوردهای افزایشی

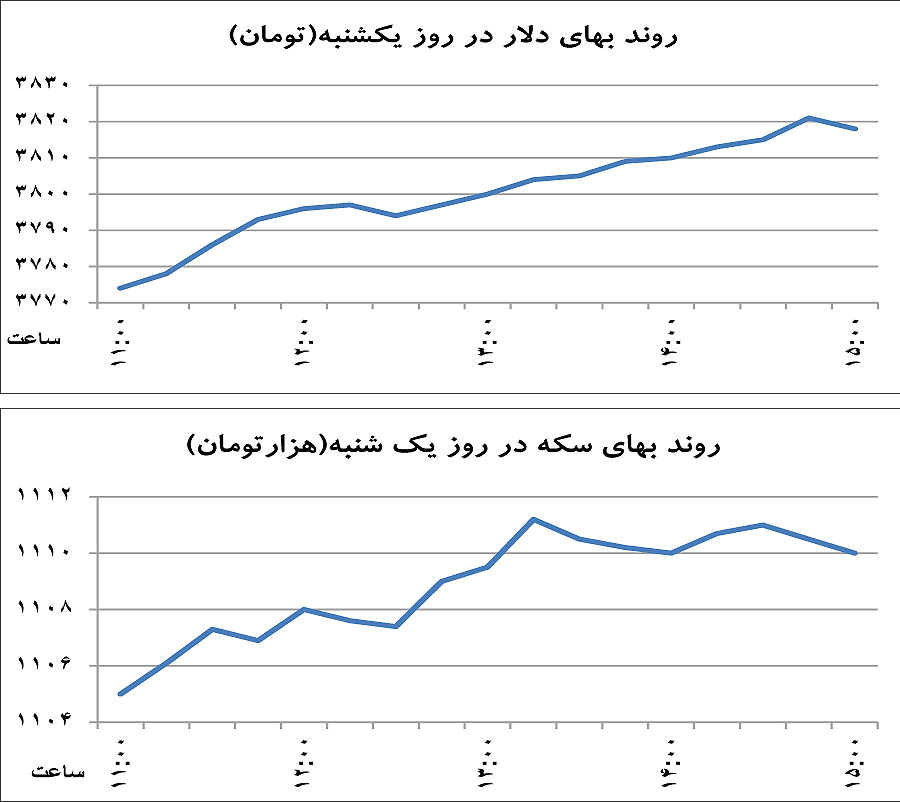

روز یکشنبه، قیمت دلار از کانال 3 هزار و 800 تومان عبور کرد، حادثهای که آخرین بار در اوج نوسانات ارزی در اواخر زمستان 91 رخ داده بود. در دومین روز هفته، هیجان خرید در بازار موج میزد، حال آنکه معاملات بازار تقریبا با آرامش کلید خورده بود. صبح یکشنبه، دلار معاملات خود را با قیمت 3 هزار و 774 تومان آغاز کرد که تنها افزایشی یک تومانی نسبت به قیمت بسته شده روز شنبه داشت. حتی پیش از ساعت 11 صبح، تمایل بیشتری به فروش ارز در بازار وجود داشت و قیمتهای کمتری نیز در میان معاملهگران شنیده میشد. با این حال، به سرعت روند بازار تغییر کرد و ولع خرید ارز جای آرامش ابتدای روز را گرفت، بهطوریکه تا پیش از ساعت 12 بعدازظهر قیمت تا اواسط محدوده 3 هزار و 790 تومان بالا رفت و ساعت یک بعدازظهر حتی از کانال 3 هزار و 800 تومان عبور کرد. این پایان کار روز افزایشی دلار نبود و قیمت این ارز در مقاطعی از محدوده 3 هزار و 820 تومان نیز عبور کرد. در نهایت در این روز، دلار زیر محدوده 3 هزار و 820 تومان و با قیمت 3 هزار و 818 تومان به کار خود پایان داد. این قیمت که 46 تومان بالاتر از قیمت روز شنبه بود، موجب ثبت بیشترین افزایش روزانه دلار از تیر 94 و ثبت بیشترین قیمت از اواخر سال 91 شد.

6 عامل افزایشی

به گفته فعالان و کارشناسان بازار، بالا رفتن نرخ حواله درهم، بالا رفتن ارزش دلار در سلیمانیه و عراق، اثرات خالیفروشی ارزی در کنار اثر ترامپ، اثر ژانویه و کاهش صادرات پتروشیمیها 6 عاملی بودهاند که در افزایش قیمت دلار اثرگذار بودهاند.

بالا رفتن نرخ حواله درهم: نرخ حواله درهم بهطور سنتی یکی از عوامل اثرگذار در قیمت دلار بازار داخلی است. به گفته بازیگران ارزی، نسبت نرخ حواله درهم و قیمت دلار بازار داخلی بهطور جدی ازسوی معاملهگران رصد میشود و در انتظارات قیمتی آنها موثر است. در این شرایط، بسیاری از فعالان، افزایش روزهای گذشته دلار را به رشد نرخ حواله درهم نسبت دادهاند. روند افزایشی درهم، حتی روز یکشنبه شدت بیشتری به خود گرفت و تا آستانه هزار و 70 تومان بالا رفت. به گفته فعالان، نرخ حواله درهم در نهایت روز یکشنبه با قیمت هزار و 68 تومان به کار خود پایان داد. این در شرایطی بود که قیمت بازارساز ارزی بسیار کمتر و حدود هزار و 44 تومان بود. البته برخی بازیگران با تجربه بازار عنوان میکردند که عرضه درهم بازارساز بیشتر بهصورت چک بوده است. اما جالبتر از نرخ حواله درهم، قیمت نقدی آن در بازار داخلی بود. به گفته یکی از فعالان با تجربه بازار، روز یکشنبه کمتر معاملهگری تمایلی به فروش درهم داشت و ترجیح میدادند که ارز خود را نگهدارند. همین موضوع موجب شد قیمت درهم نقدی تا هزار و 80 تومان افزایش پیدا کند.

بالا رفتن ارزش دلار در سلیمانیه عراق: به گفته فعالان، افزایش ارزش دلار در کشورهای همسایه و بهخصوص منطقه سلیمانیه عراق و ترکیه یکی دیگر از عواملی بوده که انتظارات بازار داخلی را تحتتاثیر قرار داده است. هنگامی که ارزش دلار در کشورهای همسایه تقویت میشود، این انتظار در معاملهگران ایجاد میشود که دلار از بازار ارز ارزانتر داخلی به این کشورها منتقل شود. با این وجود حتی اگر ارزی جا به جا نشود، همین اختلاف قیمتی، انتظارات بازیگران بازار داخلی را تحتتاثیر قرار میدهد.

اثرات خالیفروشی ارزی: نوسانات قیمت ارز در روزهای گذشته بسیاری از معاملهگران ارزی را متضرر کرده است. بخش بزرگی از متضرران افرادی موسوم به «خالیفروشان ارزی» هستند که معمولا در بازار سعی میکنند از انتظارات کاهشی خود کسب سود کنند. از آنجا که قیمت دلار در یک هفته گذشته در مسیر افزایشی قرار داشته است، افرادی که اقدام به خالیفروشی ارز کردهاند، دچار زیان شدهاند. اثر این موضوع روز یک شنبه با شدت بیشتری آشکار شد. در این روز، تعداد زیادی از معاملهگران خالیفروش به دلیل ضرری که متحمل شده بودند، به بازار برای پرداخت و تسویه معامله خود مراجعه نکردند تا این موضوع به میزان زیادی نوسانات بازار را تحتتاثیر قرار دهد. به گفته فعالان، اولین اثر حضور نیافتن دسته یاد شده توقف تقریبا کامل معاملات اعتباری بود. از حدود ساعت یک بعدازظهر روز یکشنبه معامله فردایی خاصی در بازار انجام نمیشد، چرا که خروج افراد متضرر روز یکشنبه، موجب شده بود اطمینان به انجام این نوع از معاملات تا حدی از بین برود. حضور نیافتن این عده بر قیمت دلار نیز اثرگذار بود و چرخه عرضه و تقاضای بازار را تحتتاثیر قرار داد. در واقع معاملهگری که روز یکشنبه قرار بود ارزی را به معاملهگر دیگری تحویل دهد یا ما به ازای ریالی آن را پرداخت کند، با خروج خود از بازار عملا تامین این ارز را بر شانههای بازار انداخت تا بخشی از حجم ارز موجود در بازار صرف پاسخگویی به این تقاضاها شود.

اثر ترامپ:به گفته شماری از فعالان و کارشناسان، انتخاب ترامپ بهعنوان رئیسجمهور آمریکا از دو جهت بازار داخلی را تحتتاثیر قرار داده است. به گفته آنها، اولین اثر ترامپ مربوط به بازارهای جهانی است که بازار داخلی نیز بهطور غیرمستقیم از آن متاثر میشود. به گفته فعالان، انتظار تحلیلگران بازارها آن است که با ورود ترامپ نرخ بهره آمریکا افزایش پیدا کند و به دنبال آن، شاخص دلار تقویت و جریان سرمایه به نفع این ارز گردش کند. به نظر میرسد معاملهگران بازار داخلی نیز به استقبال این علامت و اثرات آن رفتهاند. این اثرگذاری بیشتر بهصورت بنیادی است، حال آنکه اثر دوم ترامپ بیشتر حالت انتظاری و روانی دارد. برخی معاملهگران انتظار دارند، با انتخاب ترامپ، اجرای برجام با چالش مواجه شود. این دسته نگرانند که با انتخاب او، در جریان ورود ارز به داخل اختلال ایجاد شود.

اثر ژانویه: معاملهگران ارزی بهطور سنتی انتظار دارند که قیمت دلار در اواخر پاییز در مسیر افزایشی قرار بگیرد. به گفته فعالان، در این مقطع زمانی به دلیل نزدیک شدن به پایان سال میلادی، تقاضای شرکتهای تجاری افزایش پیدا میکند. این تقاضای فصلی در بازار به نام «تقاضای ژانویه» شناخته میشود. به گفته فعالان، شرکتها، بانکها و سایر موسسات اقتصادی در این مقطع به دلیل قرار گرفتن در مقطع انتهایی سال، برای تسویه حسابهای دلاری خود نیاز به تهیه ارز دارند و همین موضوع موجب میشود که به حجم تقاضای بازار اضافه شود. در کنار این، روند افزایشی قیمت در یک ماه گذشته موجب شده بخشی از تقاضای آتی زودتر از موعد وارد بازار شود. قیمت دلار در یک ماه گذشته حدود 200 تومان بالاتر رفته و از دو کانال 3 هزار و 700 و 3 هزار و 800 تومان عبور کرده است. در این شرایط، به گفته فعالان، بخشی از تقاضای آتی به دلیل هراس از افزایش قیمت بیشتر تصمیم گرفته است که زودتر از موعد وارد بازار شود تا از رشد بیشتر قیمت متضرر نشود. این در حالی است که گروهی نیز تقاضای خود را به تعویق انداختهاند، این دسته در انتظار کاهش قیمتهای بازار هستند.

کاهش صادرات پتروشیمیها: برخی فعالان اعتقاد دارند که در کنار افزایش تقاضا، کاهش عرضه ارز نیز عامل مهمی بوده است که در سرعت گرفتن رشد دلار اثرگذار عمل کرده است. این ادعا را نمیتوان ثابت کرد، ولی بررسی آمارهای صادرات نشاندهنده آن است که با وجود مثبت بودن تراز تجاری در 7 ماهه ابتدایی سال، میزان صادرات پتروشیمیها در این بازه زمانی نسبت به مدت مشابه سال قبل کاهش پیدا کرده است. براساس آمار گمرک ایران، صادرات پتروشیمیها در 7 ماه ابتدایی سال 95 نسبت به همین بازه زمانی در سال گذشته 1/ 8 درصد کاهش پیدا کرده و از 8 هزار و 205 میلیون دلار به 7 هزار و 534 میلیون دلار رسیده است. البته در همین بازه زمانی، میزان صادرات میعانات گازی 43 درصد رشد نشان میدهد، ولی به نظر میرسد، مبادی تامین عرضه ارز بیشتر مربوط به صادرات پتروشیمیها است. در کنار این، اتفاقی که رخ داده آن است که جدا از حجم صادرات پتروشیمیها، ورودی ارز پتروشیمیها نیز تا حدودی تضعیف شده است.

یک نشست ویژه

با توجه به اطلاعات به دست آمده به دلیل مشکلات پیش آمده در ورودی ارز پتروشیمیها، قرار است این هفته جلسهای برگزار شود که خروجی آن به احتمال زیاد تقویت سمت عرضه ارز خواهد بود تا بتواند تقاضای قوت گرفته بازار را پاسخ بدهد. براساس خبرها، به دستور رئیسکل بانک مرکزی، بخش ارزی با صادرکنندگان پتروشیمی در این هفته جلسهای خواهند داشت تا زمینه تقویت سمت عرضه فراهم و موانع احتمالی در این راه برداشته شوند. احتمالا خروجی نشست امکان ارزآوری پتروشیمیها به داخل را بیشتر خواهد کرد. در گذشته نیز چنین مشکلی در ورودی ارز پتروشیمیها بهوجود آمد و بازار دچار نوسان شد، ولی پس از پیگیریهای رئیس کل بانک مرکزی این مشکل برطرف شد و پس از آن بازار روند باثباتی پیدا کرد.

شناسایی ریشههای نوسان

در حال حاضر نگاه بسیاری از فعالان اقتصادی به سیاستگذار ارزی معطوف شده است که نوسانات بازار را مدیریت کند. با این وجود، سیاستگذار زمانی میتواند نوسانات قیمت را مدیریت کند که روندهای حاکم بر بازار بهطور صحیحی شناسایی شوند. در این شرایط، مهمترین سوال این است که آیا گروهی از سفتهبازها با هم هماهنگ شدهاند و بهدنبال تحریک قیمتها هستند یا روندهای گذشته و انتظارات پیشرو موجب شده این ذهنیت در بازار شکل بگیرد که قیمت ارز پایینتر از ارزش واقعی آن است و امکان افزایش دارد. در واقع، در اولین گام باید منشا افزایش نوسان تشخیص داده شود که آیا ریشه وقوع نوسان ارادی است یا ناشی از فعلوانفعالات درونی بازار است.

به گفته برخی کارشناسان، رفتارها و قیمتگذاریهای گذشته به گونهای بوده که این سیگنال را به معاملهگران بازار منتقل کرده است که ارز پتانسیل افزایش بیشتر قیمت را دارد. به باور این دسته، محافظهکاری در تنظیم سیاستهای ارزی، بهخصوص ثابت نگهداشتن نرخ در دورههای گذشته زمینهساز شکلگیری این ذهنیت بوده است. در این شرایط، از آنجا که نحوه قیمتگذاری بیشتر ثابت بوده است، معاملهگران زمانی که احساس میکنند فضا برای افزایش بیشتر قیمت فراهم شده است، سعی میکنند وارد بازار شوند تا ظرفیت افزایشی که از قبل خالی مانده است را پر کنند. منتها تفاوت در آنجا است که در این مقطع این ظرفیت با سرعت و نوسانات بیشتری پر میشود. در این شرایط، در حالی که برخی فعالان، سفتهبازان را علت نوسان معرفی کردهاند، میتوان آنها را جزیی از واکنش به نوسان بازار دانست. بهعنوان مثال، برخی فعالان، رشد نرخ حواله درهم را عامل افزایش قیمت دلار عنوان کردهاند. در حالی که عدهای این رشد را عمدی ارزیابی کردهاند، رفتارهای بازارساز نشان میدهد این ادعا چندان محکم نیست و علت رشد قیمت را بیشتر میتوان در کاهش ورودی ارز پتروشیمیها جستوجو کرد. در واقع رشد درهم کمتر میتواند ناشی از رفتارهای سفتهبازانه بوده باشد و تنها به دلیل ایجاد زمینههای افزایشی، قیمت رشد کرده است، منتها در این شرایط، نوسانگیران نیز از فرصت استفاده کرده و همراه جریان افزایشی بازار شدهاند. حتی برخی معاملهگران تصور کردهاند که با توجه به شوک ترامپ و همزمانی با اثر ژانویه بهتر است که ارز خود را نگه دارند و در آینده آن را با قیمت بالاتری به فروش برسانند. در کنار این، بخشی از تقاضا ممکن است به دلیل روند قیمت زودتر وارد بازار شده باشد. در نتیجه، سفتهبازان نیز که مشاهده کردند نوسان قیمتها بالاتر رفته است، فعالیت خود را افزایش دادند. در واقع به زبان ساده میتوان گفت که نوسانگیران خود با روند افزایشی بازار همراه شدهاند، روند افزایشی که زمینههای آن در بازار وجود داشت. در این شرایط افزایش قیمت را بیشتر میتوان غیرارادی و تابع شرایط دانست تا اینکه آن را به حرکات ارادی نوسانگیران نسبت داد. البته نمیتوان منکر این شد که سفتهبازان و نوسانگیران نیز از شرایط نوسانی ایجاد شده نهایت استفاده را بردهاند.

راهکارهای سیاستگذار برای مدیریت نوسان

اگر بپذیریم که پاسخ سوال علت نوسان مساله دومی است(یعنی وجود ذهنیتهای افزایشی در کنار همراهی نوسان گیران)، سیاستگذار ارزی باید چه سیاستی را اتخاذ کند؟ در این مسیر، چند راهکار کوتاهمدت وجود دارد. مهمترین نکتهای که کارشناسان پیشنهاد میدهند، سیاستگذار به آن توجه ویژهای مبذول دارد، نگاه ویژه به روند قیمتها و تلاش برای مدیریت نوسان است. در واقع، بازارساز باید سعی کند به جای کنترل قیمتها، دامنه نوسان را کاهش دهد تا مانند گذشته تغییرات قیمت محدود شود. با کاهش دامنه نوسان، ثبات به آرامی به بازار بازخواهد گشت و نوسانگیران نیز به تبع شرایط جدید از بازار خارج خواهند شد. در واقع، بهتر است که بازارساز به جای اصرار بر کنترل قیمتها، اقدام به مدیریت نوسانات کند. دومین نکته آن است که بازارساز سعی کند بهجای مداخله، بازار را با اهرم انتظارات و علامتها مدیریت کند. بخشی زیادی از آرامش ایجاد شده در بازار در سالهای اخیر ناشی از مثبت شدن انتظارات بود و این به بازارساز و سیاستگذار کمک میکرد. راهکار سومی که از سوی کارشناسان پیشنهاد شده است، توجه به سبد ارزها بهجای معطوف شدن به یک ارز است. در روزهای گذشته، ارزش ریال همزمان با تضعیف در برابر دلار در مقابل سایر ارزها نیز تضعیف شد. این در حالی است که در بازارهای جهانی، ارزش بسیاری از ارزها در برابر دلار تضعیف شده است. تضعیف ارزش سایر ارزها در برابر دلار و تقویت آنها در برابر ریال میتواند زمینههای آربیتراژی رادر بازار فراهم کند.

در نتیجه، بهتر است که توجه بیشتری به این تغییر و تحولات برای جلوگیری از نوسانات احتمالی شود. در کنار این راه کارهای کوتاهمدت که از نظر کارشناسان به کاهش دامنه نوسان کمک میکند، بازارساز باید راهکارهای میانمدت و درازمدت را نیز مدنظر قرار دهد. در این شرایط، مهمترین نکته آن است که مداخله در بازار ارز نباید بهگونهای باشد که به بهای اتمام ذخایر ارزی تمام شود. «دنیای اقتصاد» بارها به نقل از کارشناسان به این موضوع اشاره کرده است و در حال حاضر که بازار در زمان حساسی بهسر میبرد، توجه به این نکته بیش از سایر مقاطع ضروری است. در کنار سیاستهای ارزی، بازارساز در درازمدت برای جلوگیری از افزایش دامنه نوسان باید به سیاستهای پولی و مالی نیز توجه کند. از جمله راهکارهای بلندمدتی که سیاستگذار میتواند به آنها توجه کند، میتوان موارد زیر را برشمرد: حفظ استقلال نسبی سیاست پولی و سیاست مالی، حفظ قدرت رقابتی تولید ملی در برابر رقبای خارجی و کاهش آسیبپذیری اقتصاد کلان نسبت به بروز شوکهای نفتی. با این حال آنچه در شرایط فعلی اهمیت ویژهای دارد آن است که بازارساز با یک مداخله هدفمند و مشخص دامنه نوسانات راکاهش دهد و پس از آن وارد بحثهای عمیقتر برای جلوگیری از تکرار سریال افزایشیهای نوسانی شود. البته در میان مدت توجه به این نکته نیز اهمیت دارد که مدیریت بازار غیررسمی ارز باید متنوع و ابتکاری باشد و طبیعتا تنها با استفاده از حضور مداخلهای، بازار قابل مدیریت نیست. به نظر میرسد معاونت ارزی باید در این نقش به لحاظ محتوایی و فرمی تغییراتی را انجام دهد.

قیمت جدید ثبت شده برای دلار، رکورد جدیدی برای این ارز طی

چهار سال گذشته به حساب میآید. در کنار این رکورد، بالاترین میزان نوسان

روزانه در 17 ماه گذشته نیز در روز یکشنبه ثبت شد. بررسیهای میدانی نشان

میدهد دستکم 6 عامل در نوسان اخیر بازار ارز نقش دارند. بخشی از این 6

عامل موجب تضعیف سمت عرضه شده و بخشی نیز تقویت سمت تقاضا را بهدنبال

داشته است. در نتیجه اثرگذاری همزمان این عوامل، تب نوسان در بازار ارز

بالا رفته است. اخبار دریافتی حکایت از آن دارد که بازارساز ارز با هدف

افزایش عرضه ارز در بازار ظرف امروز یا فردا نشست ویژهای با صادرکنندگان

غیرنفتی خواهد داشت. پیشبینی میشود با این نشست ورودی ارز به بازار

افزایش یابد. کارشناسان گرچه این اقدام بازارساز را در کوتاهمدت موثر

توصیف میکنند؛ اما تاکید دارند سیاست ارزی در ادامه باید بهواسطه محتوایی

و فرمی تغییر کند. «دنیای اقتصاد» در گزارشی با بررسی ماهیت و دلایل

نوسان، زمان ماندگاری و راهکارهای لازم برای عبور از این وضعیت را بررسی

کرده است.

قیمت جدید ثبت شده برای دلار، رکورد جدیدی برای این ارز طی

چهار سال گذشته به حساب میآید. در کنار این رکورد، بالاترین میزان نوسان

روزانه در 17 ماه گذشته نیز در روز یکشنبه ثبت شد. بررسیهای میدانی نشان

میدهد دستکم 6 عامل در نوسان اخیر بازار ارز نقش دارند. بخشی از این 6

عامل موجب تضعیف سمت عرضه شده و بخشی نیز تقویت سمت تقاضا را بهدنبال

داشته است. در نتیجه اثرگذاری همزمان این عوامل، تب نوسان در بازار ارز

بالا رفته است. اخبار دریافتی حکایت از آن دارد که بازارساز ارز با هدف

افزایش عرضه ارز در بازار ظرف امروز یا فردا نشست ویژهای با صادرکنندگان

غیرنفتی خواهد داشت. پیشبینی میشود با این نشست ورودی ارز به بازار

افزایش یابد. کارشناسان گرچه این اقدام بازارساز را در کوتاهمدت موثر

توصیف میکنند؛ اما تاکید دارند سیاست ارزی در ادامه باید بهواسطه محتوایی

و فرمی تغییر کند. «دنیای اقتصاد» در گزارشی با بررسی ماهیت و دلایل

نوسان، زمان ماندگاری و راهکارهای لازم برای عبور از این وضعیت را بررسی

کرده است.