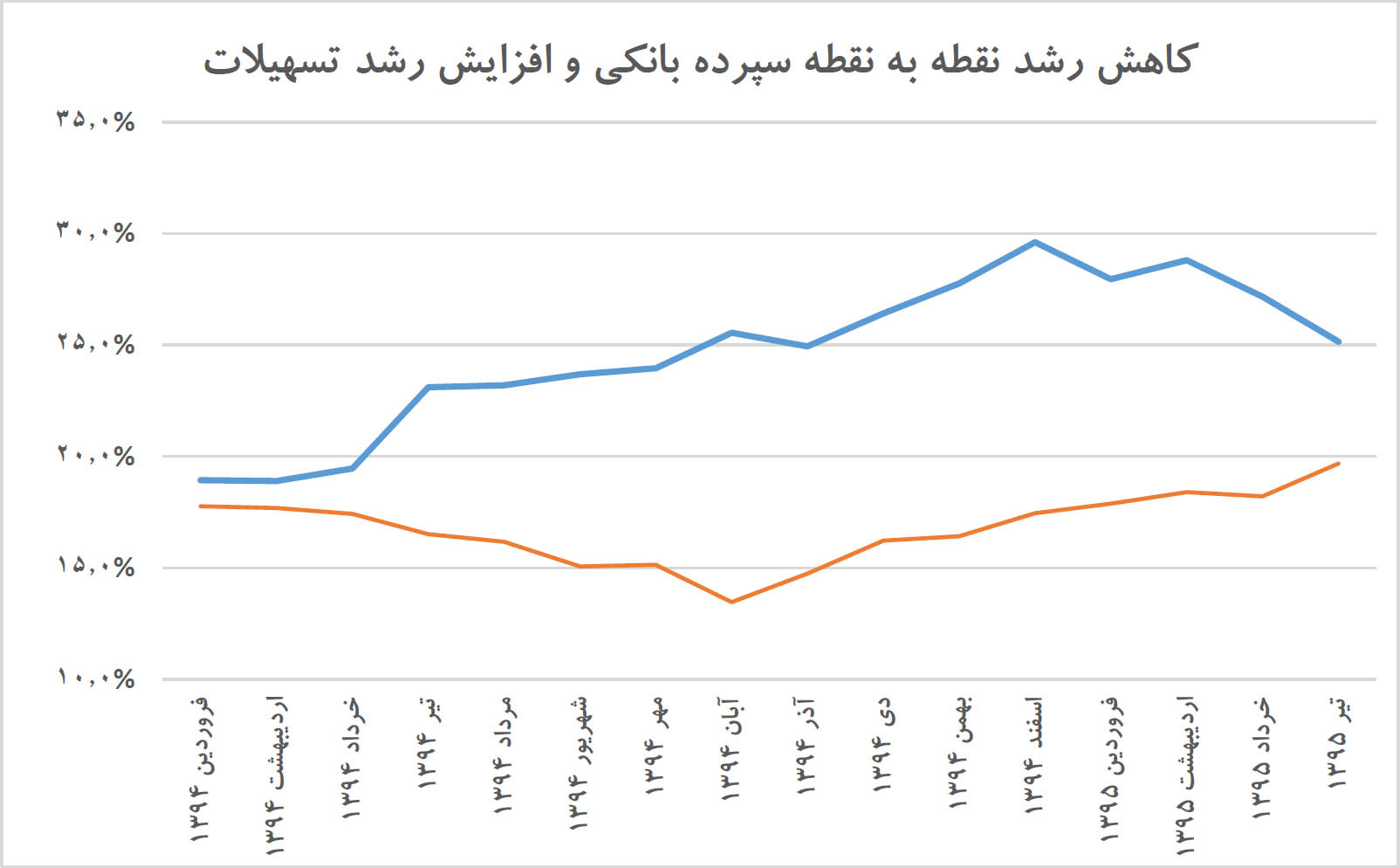

آمارهای بانک مرکزی نشان میدهد که در تیرماه رشد نقطهبهنقطه مانده سپردهها به 2/ 25 درصد رسیده و در این ماه رشد نقطهبهنقطه تسهیلات معادل با 7/ 19 درصد بوده است. بررسیها نشان میدهد که رشد سپردهها نسبت به انتهای سال گذشته 4/ 4 واحد درصد کاهش یافته است، حال آنکه در این مدت 8/ 1 واحد درصد به رشد تسهیلات افزوده شده است. بنابراین این روند باعث شده است که نسبت تسهیلات به سپرده پس از کسر قانونی در تیرماه نسبت به ماه قبل افزایش یابد، در حال حاضر آمارها نشان میدهد که نسبت تسهیلات به سپرده پس از کسر قانونی در تیرماه به 83 درصد رسیده و نسبت به ماه قبل 9/ 0 درصد رشد کرده است. در ماههای اخیر، کاهش نرخ سود بانکی، باعث شده که روند رشد سپردهگیری با افت روبهرو شود، از سوی دیگر تمرکز بر سیاستهای اعتباری از سوی مسوولان، اثر افزایشی بر میزان رشد تسهیلات داشته است.این نگرانی وجود دارد که ادامه این روند باعث شده تعادل منابع و مصارف بانکها از محدوده استاندارد خارج شود. این در حالی است که در سالهای اخیر، با افزایش سپردههای بانکها و روند مناسب در تسهیلاتدهی، ترازنامه بانکها، وضعیت مطلوبتری نسبت به سالهای قبل داشته است.

کاهش 4/ 4 واحد درصدی رشد سپرده

بانک مرکزی آخرین آمار مربوط به مانده تسهیلات و مانده سپرده بانکی را منتشر کرد. بر اساس آخرین آمارها میزان مانده سپردههای ارزی و ریالی بانک مرکزی در تیرماه سال جاری به 1118 هزار میلیارد تومان رسیده است. با این رقم رشد ماهانه مانده سپرده بانکی در تیر ماه معادل 6/ 1 درصد بوده است. این رقم در خرداد ماه 5/ 1 درصد گزارش شده است. آمار بانک مرکزی نشان میدهد که در 12 ماه قبل از تیرماه میانگین رشد ماهانه معادل 2 درصد بوده است. این موضوع نشان میدهد که در نخستین ماه تابستان سال جاری نسبت به ماههای قبل، رشد ماهانه مانده سپردهها کم شده است. کاهش رشد مانده سپردهگیری را میتوان از آمارهای سالانه نیز مشاهده کرد. بر اساس آمارهای بانک مرکزی میزان مانده سپردهها در تیر ماه نسبت به مدت مشابه سال قبل 2/ 25 درصد بوده است. این رقم در خرداد ماه معادل با 2/ 27 درصد بوده که نشان میدهد طی یک ماه 2 واحد درصد از میزان رشد مانده سپردهها کاسته شده است. رشد نقطهبهنقطه ثبت شده در تیرماه، کمترین میزان در هفت ماه قبل از آن بوده است.

اما این روند کاهشی از ابتدای سال جاری، در مسیر رشد سپردهها دیده میشد. در اسفند ماه سال قبل رشد نقطهبهنقطه مانده سپردهها معادل 6/ 29 درصد بود و پس از آن طی 4 ماه معادل 4/ 4 واحد درصد از رشد سپردهها کاسته شده است. روندی که با توجه به کاهش نرخ سود بانکی طی این مدت قابل توجیه است. در ابتدای آخرین ماه سال گذشته نرخ سود سپردهها یکساله از 20 به 18 درصد کاهش یافت، این روند در تیر ماه سال جاری نیز تداوم یافت و شورای پول و اعتبار نرخ سود برای سپردههای یکساله را تا 15 درصد کاهش داد. به نظر میرسد این روند باعث شد که رشد مانده سپردههای بانکی کاهش یابد.

رشد تسهیلات، در مسیر صعودی

در حالی که آمارها نشان میدهد که میزان رشد مانده سپردهها در کشور روند نزولی داشته است، این آمارها حاکی از آن است که میزان رشد مانده تسهیلات بانکی روند صعودی داشته است. بر اساس آخرین آمارها در تیرماه حجم مانده تسهیلات بانکی به 835 هزار میلیارد تومان رسیده است. این موضوع باعث شد که رشد ماهانه تسهیلات بانکی معادل با 2/ 2 درصد باشد، رقمی که در خرداد ماه سال جاری معادل 5/ 1 درصد گزارش شده بود. همچنین در 12 ماه قبل از تیر ماه سال جاری میانگین رشد ماهانه تسهیلات معادل با 4/ 1 درصد بوده است. با توجه به این روند، طبیعی است آمارهای سالانه نیز از افزایش رشد تسهیلاتدهی به خصوص در ماههای اخیر خبر میدهند. مطابق آمارها رشد نقطهبهنقطه مانده تسهیلات بانکی در تیرماه به 7/ 19 درصد رسیده است. در خرداد ماه، این میزان رشد معادل 2/ 18 درصد رشد داشته است. این در حالی است که رشد نقطهبهنقطه تسهیلات فروردین ماه سال جاری معادل 9/ 17 درصد بوده است. بنابراین در 4 ماه نخست سال جاری 8/ 1واحد درصد به رشد مانده تسهیلات افزوده شده است.

در سال جاری، مسوولان اقتصادی توجه و تمرکز ویژهای در اعطای تسهیلات بانکی داشتهاند. آخرین خبرهای بانک مرکزی نشان میدهد که میزان تسهیلاتدهی بانکها در 5 ماه نخست سال جاری نسبت به مدت مشابه سال قبل حدود 40 درصد رشد داشته است. از سوی دیگر، مسوولان بانک مرکزی، برنامه ویژهای برای تحریک تقاضا از سوی کارتهای اعتباری داشتند و به نظر میرسد که بسیاری از بانک ها، بانک مرکزی را در این طرح یاری خواهند کرد. این روند به شکلی شده که بنگاههایی که در سالهای گذشته در بازپرداخت تسهیلات خود با مشکل روبهرو شدند، نیز از دریافت تسهیلات بینصیب نخواهند بود. موضوعی که بسیاری از کارشناسان آن را به بوته نقد گذاشتند و معتقد بودند، این رفتار باعث احیای بنگاههای بازنده خواهد شد. در سالهای گذشته، تمرکز بالا بر تسهیلاتدهی بهعنوان یکی از راههای خروج از تنگناهای مالی مطرح میشد، اما نحوه نادرست اعتبارسنجی مشتریان بانکی باعث شد که نسبت مطالبات غیرجاری به کل تسهیلات در برخی موارد به 5 برابر استاندارد جهانی آن برسد. در حال حاضر نیز مطالبات غیرجاری بهعنوان یکی از مهمترین معضلات بازار پول مطرح میشود، بنابراین لازم است تدابیری اتخاذ شود که رشد تسهیلات مانند سالهای گذشته به افزایش حجم مطالبات غیرجاری تبدیل نشود.

افزایش نسبت «مصارف به منابع»

در همه کشورهای جهان، بانکها و موسسات پولی و اعتباری که نقش واسطهگری در بازار پول را با دریافت سپرده و پرداخت تسهیلات انجام میدهند، موظفند که درصدی از سپردههای خود را بهصورت «سپرده قانونی» یا «ذخیره قانونی»، نزد بانک مرکزی قرار دهند. به همین دلیل، میزان منابعی که بانکها واقعا میتوانند در فعالیتهای خود از آن استفاده کنند، نه کل سپردههای جذب شده که «مقدار سپردهها با کسری قانونی» است. کارشناسان معتقدند برای اینکه فعالیت بانکها دارای ریسک پایینی باشد، لازم است که بین میزان تسهیلات و میزان سپردهها رابطهای متناسب وجود داشته باشد. به همین منظور، گفته میشود که نسبت «تسهیلات به سپردهها با کسری قانونی» در بانکها نباید بیش از 85درصد باشد. این روند در سالهایی که میزان تسهیلات رشد قابل توجه و بدون ملاحظهای داشت، به رقمهای بالای 110 درصد نیز رسیده بود، به این معنا که بانکها بیش از منابع خود در آن سالها تسهیلاتدهی کردند، این روندی است که به خوبی نشان میدهد که چرا بانکها در سالهای گذشته نیاز داشتند که به اضافه برداشت از بانک مرکزی روی بیاورند و بدهی بانکها به بانک مرکزی نیز رشد کند. آمارها نشان میدهد که این روند با توجه به حجم بالای سپردهگیری و روند منطقی تسهیلاتدهی در دو سال اخیر به حد استاندارد و منطقی خود رسیده است. نسبت تسهیلات به سپرده پس از کسر قانونی در خرداد ماه سال جاری معادل 1/ 82 درصد ثبت شده بود اما این رقم در تیرماه با افزایش 9/ 0واحد درصدی به 83 درصد رسیده است. این روند گرچه در سطح کنونی نیز نگرانکننده نیست و در سطح نرمالی قرار دارد، اما ادامه این روند باعث خواهد شد که شکاف منابع و مصارف در ماههای آتی افزایش یابد. گزارش بانک مرکزی نشان میدهد که نسبت مذکور در استان تهران معادل 9/ 82 درصد بوده و در استان کهکیلویه و بویراحمد این نسبت معادل 9/ 135 درصد است و نشان میدهد در این استان وضعیت منابع و مصارف بانکی در تعادل قرار ندارد.

حال آمارهای بانک مرکزی از

مانده سپرده و تسهیلات ارزی و ریالی بانکها حاکی از آن است که در 4 ماه

نخست سال جاری از میزان رشد سپردهها کاسته شده؛ اما در این مدت رشد

تسهیلات در مسیر صعودی قرار گرفته است. بالا رفتن رقم رشد تسهیلاتدهی،

اگرچه در ظاهر میتواند خبر خوبی برای یاری رساندن به بخش تولید در زمان

خشکی منابع باشد، اما در هنگام کاهش و سقفگذاری روی نرخ سود سپردهها

میتواند باعث بروز دو پدیده شود. نخست آنکه تداوم سیاستهای اعتباری با

توجه به وضعیت کنونی بانکها محل تردید است. دوم آنکه اصرار بر این

سیاستها میتواند باعث انحراف ورودی و خروجی بانکها از مسیر تعادلی باشد.

در سه سال اخیر، با نظاممند شدن روند تسهیلاتدهی و افزایش میزان

سپردهگیری بهدلیل مثبت شدن نرخ واقعی سود بانکی، نسبت مصارف به منابع در

سطح استاندارد قرار گرفت؛ اما احتمال دارد، تغییر رویکردها و تاکید بر

سیاستهای بخشنامهای، بازار را از تعادل خارج کند.

حال آمارهای بانک مرکزی از

مانده سپرده و تسهیلات ارزی و ریالی بانکها حاکی از آن است که در 4 ماه

نخست سال جاری از میزان رشد سپردهها کاسته شده؛ اما در این مدت رشد

تسهیلات در مسیر صعودی قرار گرفته است. بالا رفتن رقم رشد تسهیلاتدهی،

اگرچه در ظاهر میتواند خبر خوبی برای یاری رساندن به بخش تولید در زمان

خشکی منابع باشد، اما در هنگام کاهش و سقفگذاری روی نرخ سود سپردهها

میتواند باعث بروز دو پدیده شود. نخست آنکه تداوم سیاستهای اعتباری با

توجه به وضعیت کنونی بانکها محل تردید است. دوم آنکه اصرار بر این

سیاستها میتواند باعث انحراف ورودی و خروجی بانکها از مسیر تعادلی باشد.

در سه سال اخیر، با نظاممند شدن روند تسهیلاتدهی و افزایش میزان

سپردهگیری بهدلیل مثبت شدن نرخ واقعی سود بانکی، نسبت مصارف به منابع در

سطح استاندارد قرار گرفت؛ اما احتمال دارد، تغییر رویکردها و تاکید بر

سیاستهای بخشنامهای، بازار را از تعادل خارج کند.